[20250629]股指周报:利润增速与技术走势背离

观点小结

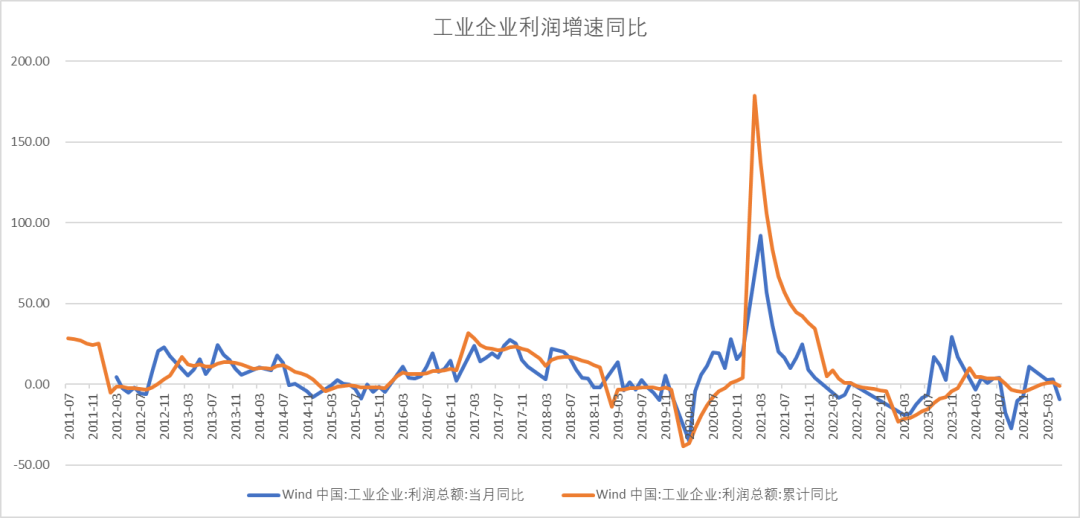

核心观点:中性中东局势稳定后上证放量突破,市场情绪较高,牛市旗手券商、金融科技与军工领涨。具有较强的技术性上涨特征。短期资金面上主要是融资盘大幅加仓,国家队减持银行股为市场降温。基本面上利润增长与技术走势背离,5月工业企业利润增速同比显著下降,营收增速放缓,库存周期处于被动累库阶段,半年报压力较大。美国PCE通胀稳定,多位美联储讲话偏鸽派,降息预期增加。股指较难走出单边上涨,预计偏强震荡为主。

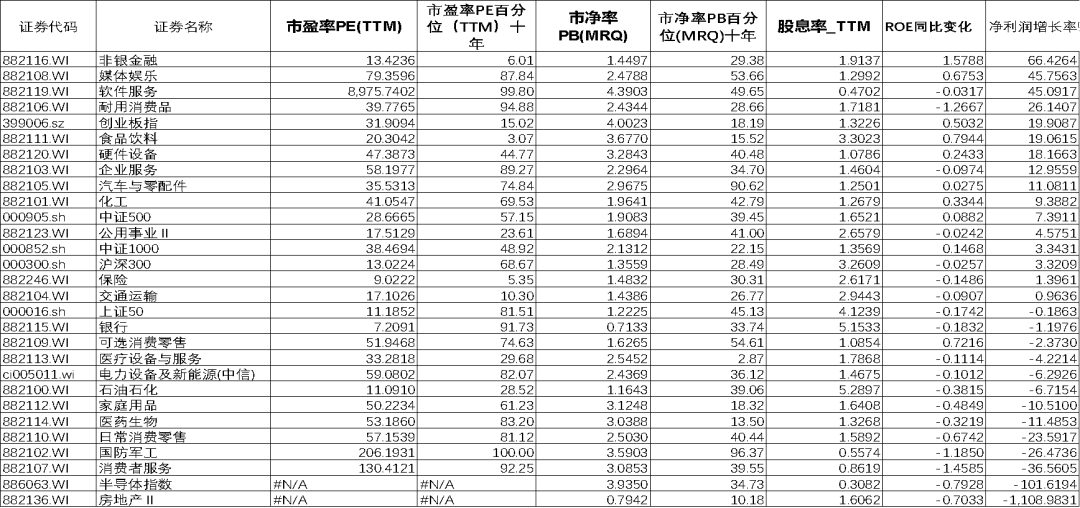

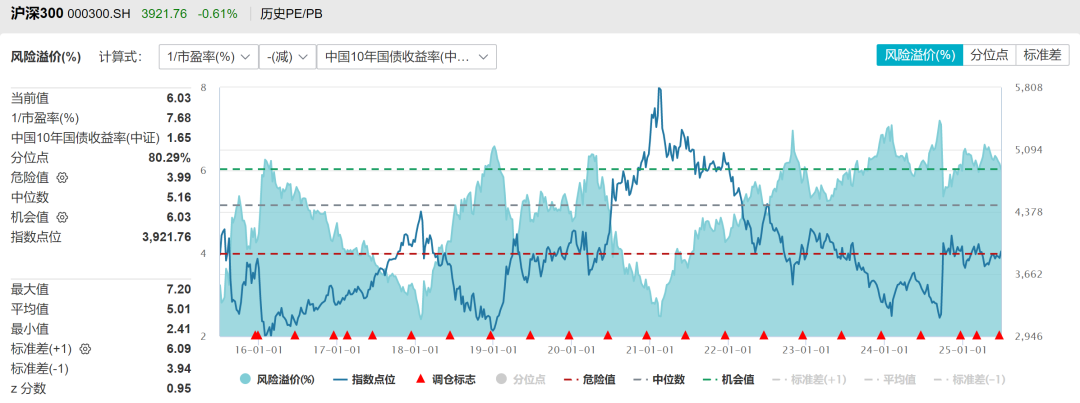

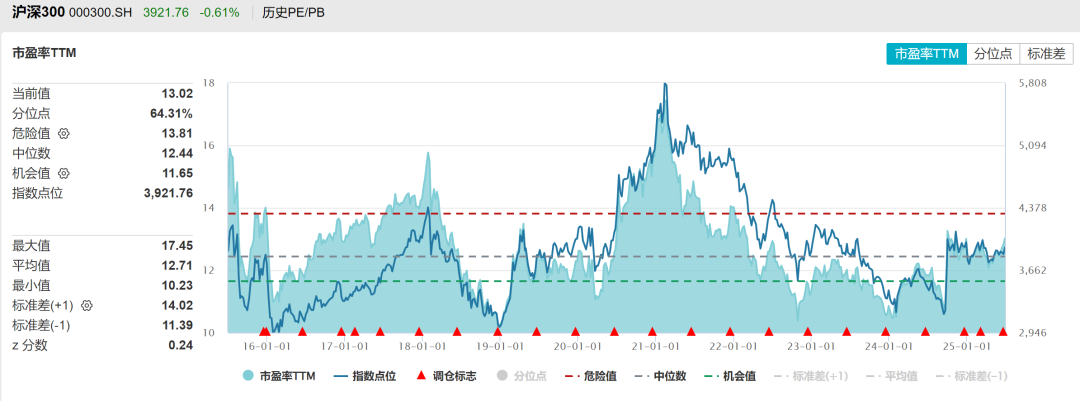

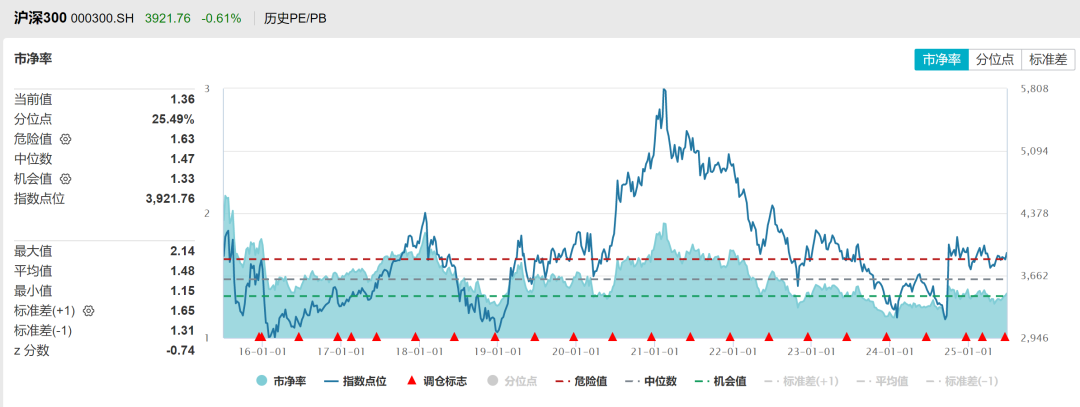

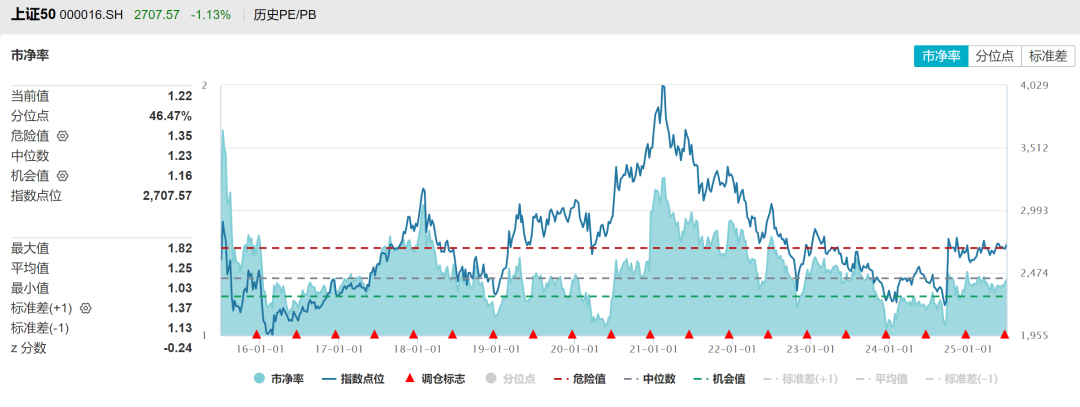

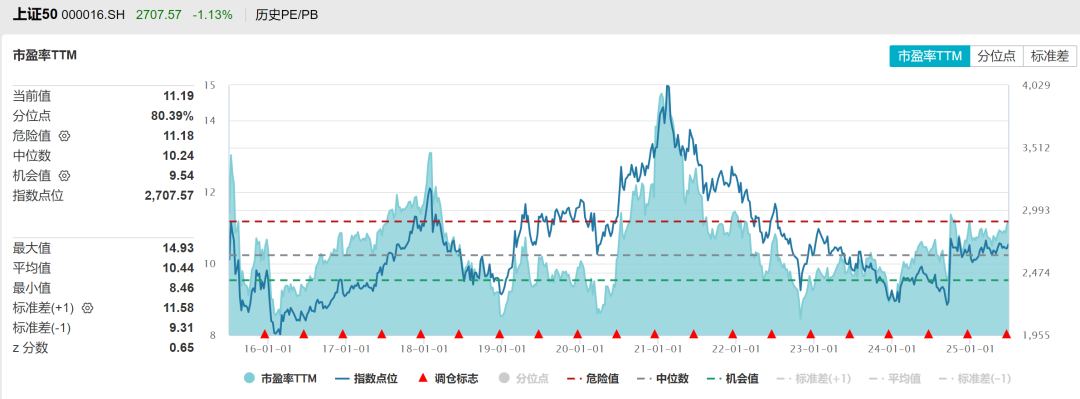

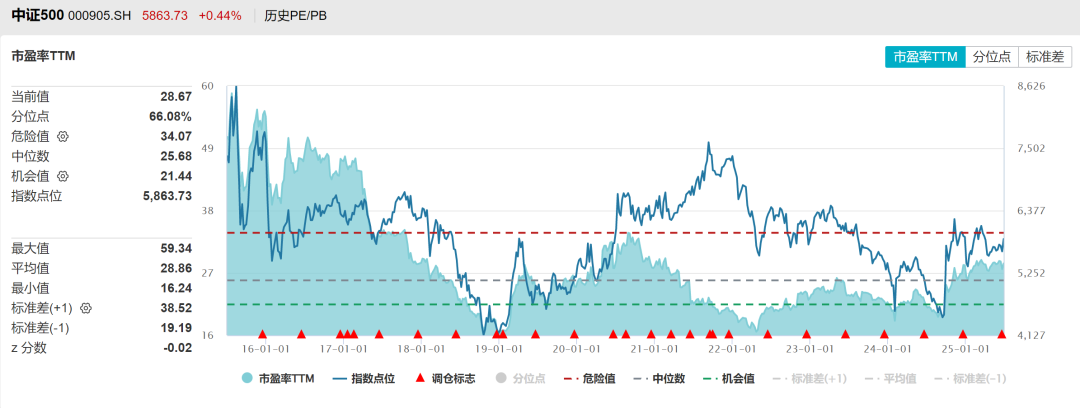

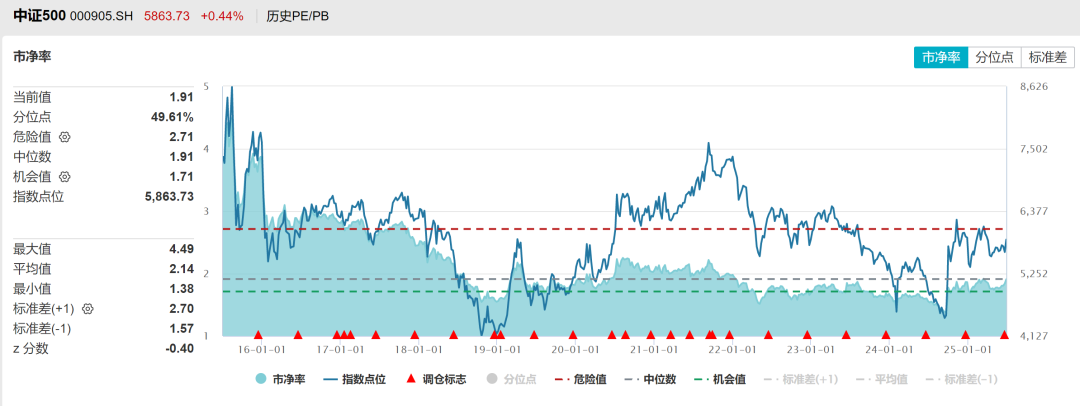

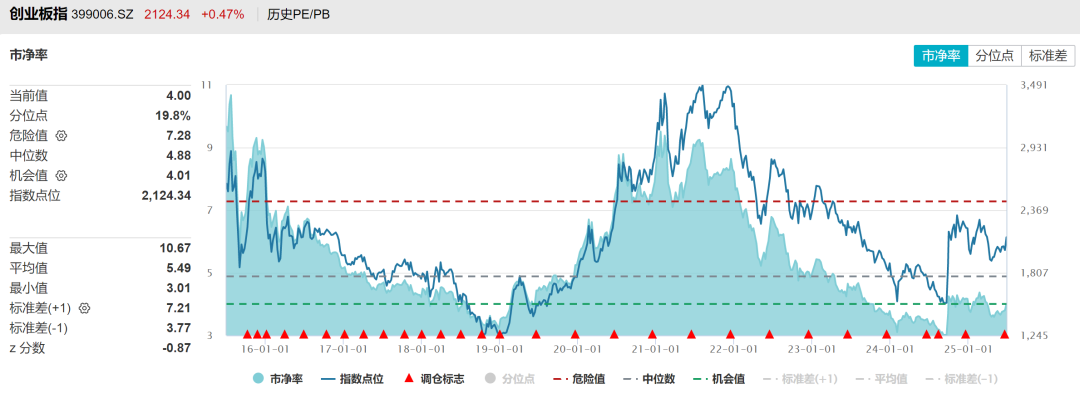

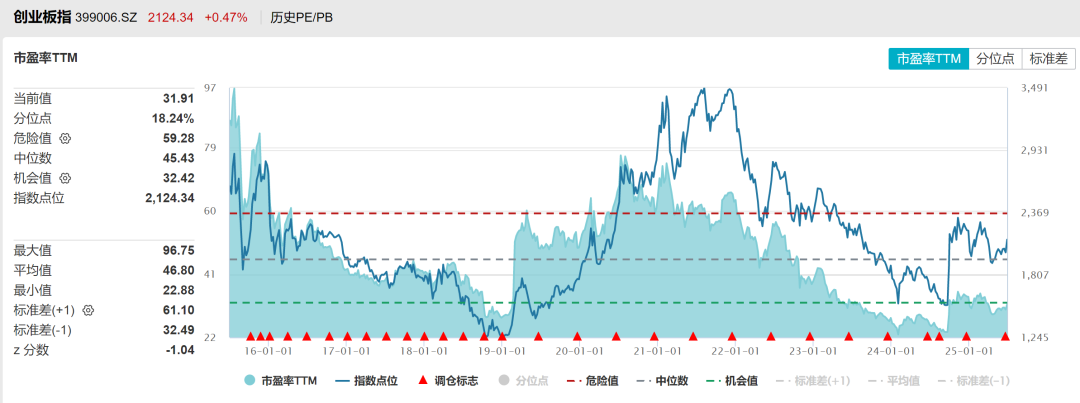

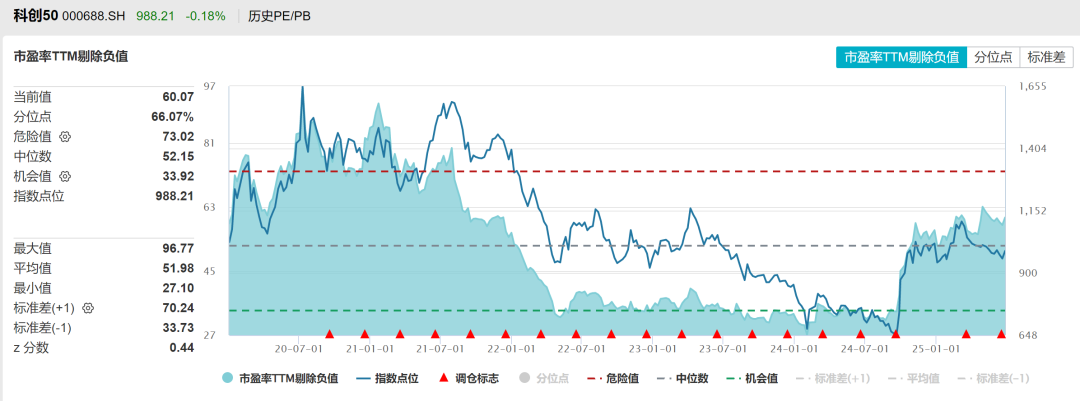

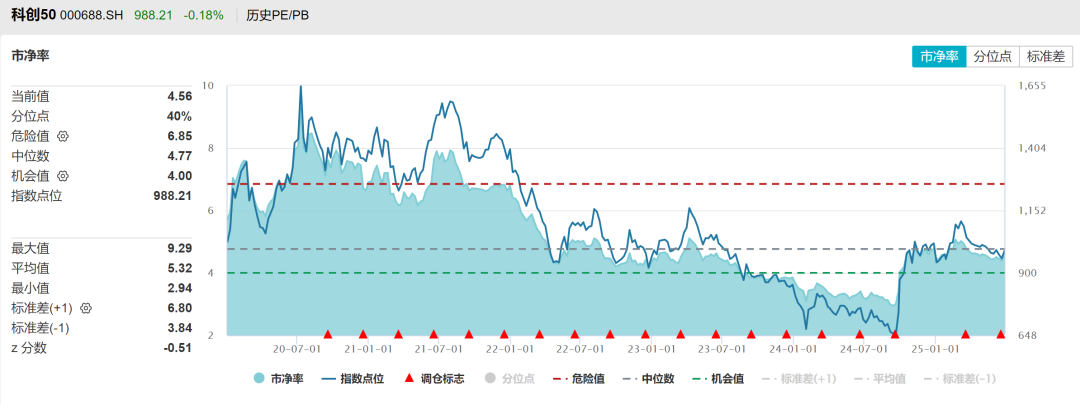

估值:中性十年期国债利率1.65%,沪深300指数十年风险溢价率分位数80%,蓝筹股性价比高,恒生指数平均风险溢价率中性。沪深300PE十年分位点64%,PB分位点25%,处于中低位。上证50PE十年以来分位点80%,PB分位点46%,中证500PE注册制改革以来PE分位点66%,PB分位数49%,中证1000PE注册制改革以来分位点52%,PB分位数24%,万得全A估值PE分位数68%,PB分位数27%,处于历史中性偏低,科创50PE分位数66%,PB分位数40%,创业板指PE分位数18%,PB分位数19%。

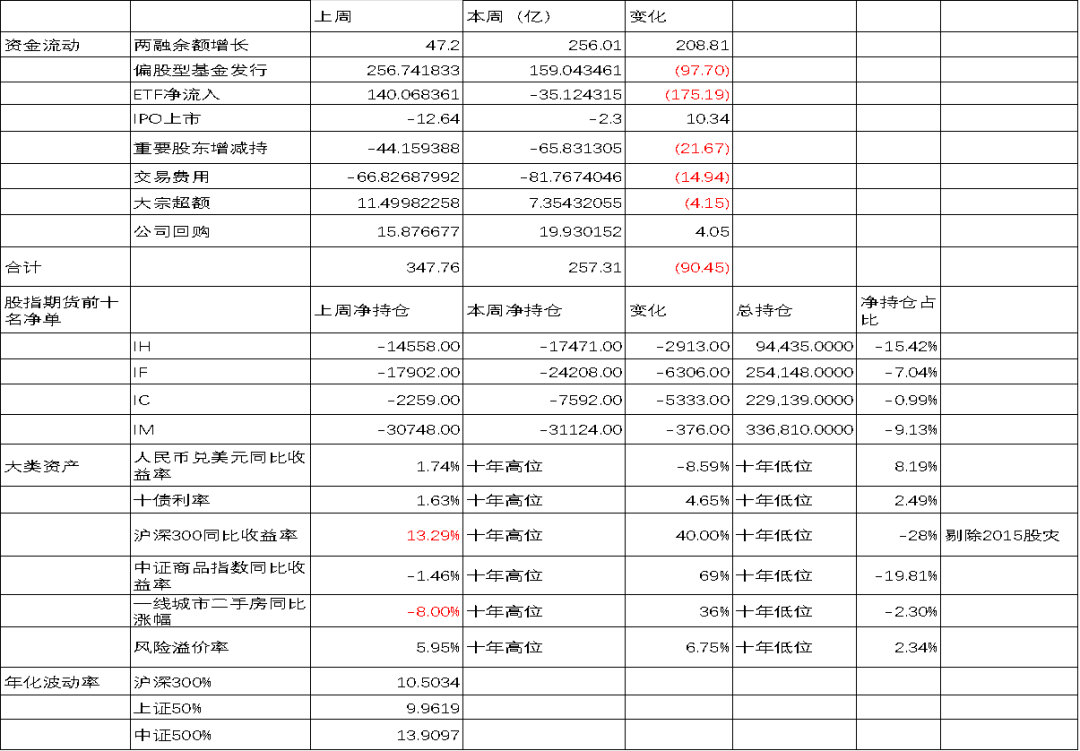

短期资金:偏空上周短期资金继续流入,但是主要是两融杠杆资金增加,杠杆资金交易占比偏高,偏股型基金发行维持活跃,ETF转为流出,产业股东减持增加。

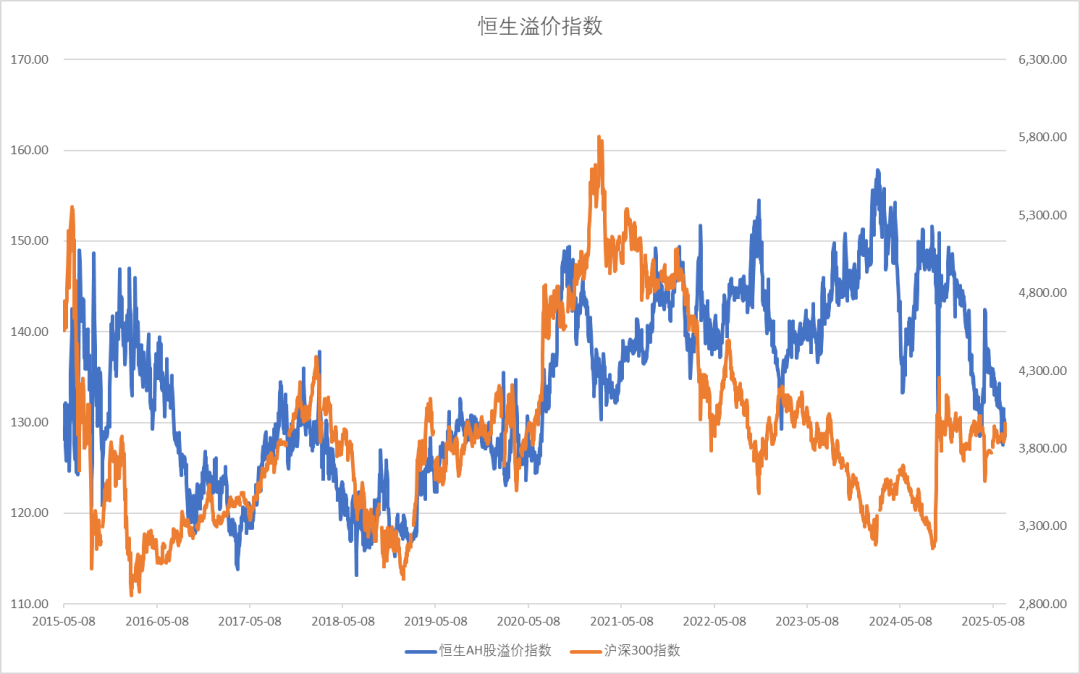

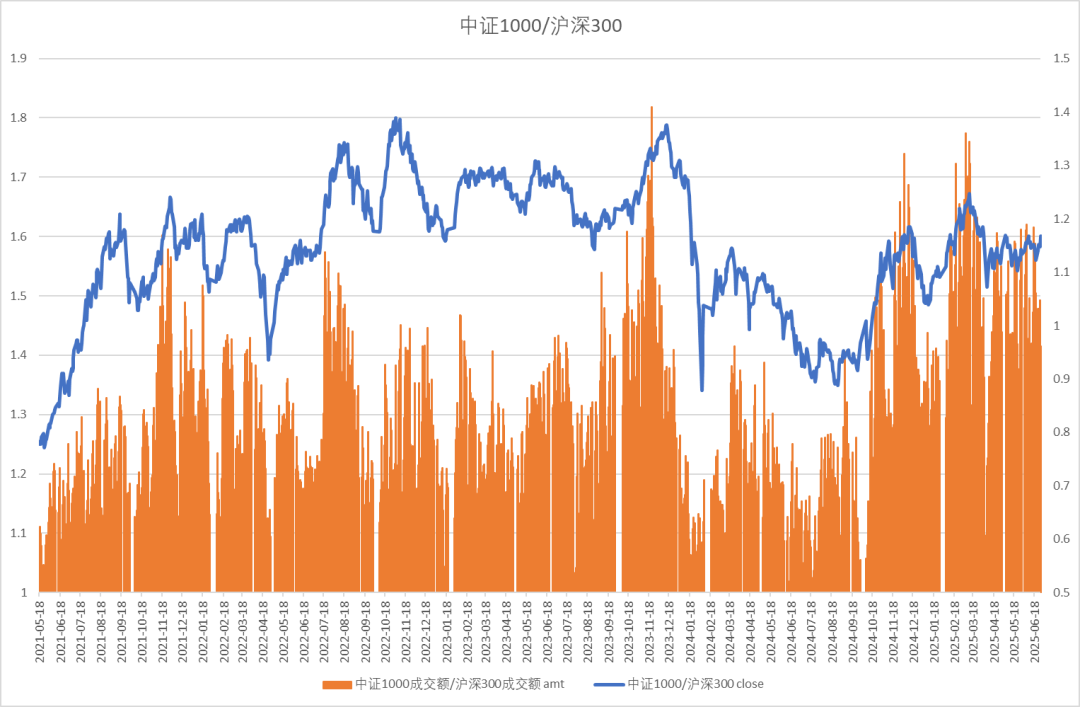

陆股通指数成交占比下降,内资活跃度提升,恒生AH股溢价指数处于低位。中证1000与沪深300成交占比中性。

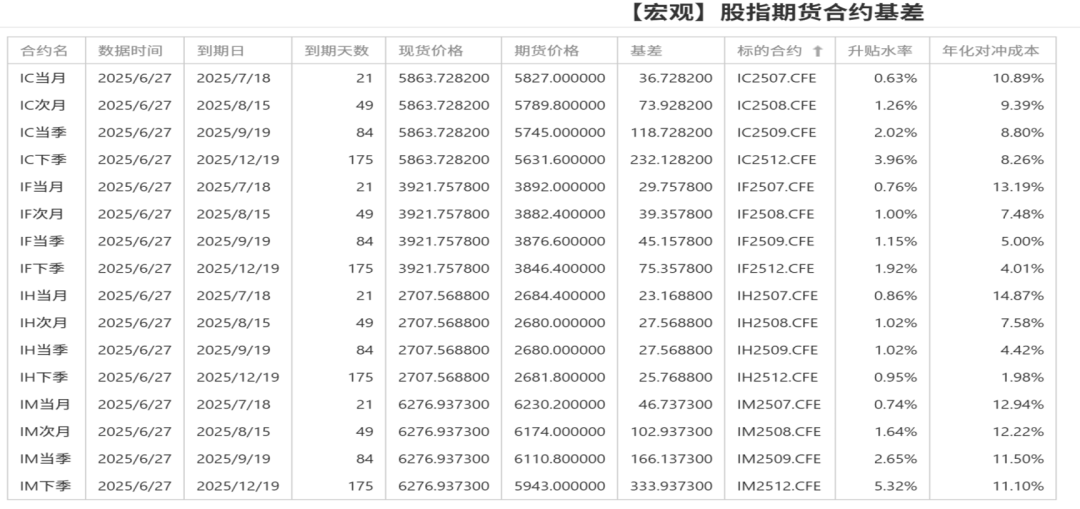

股指期货:中性股指期货方面IF、IH、IC前二十净空单大幅增加,贴水收敛,保值盘增加。

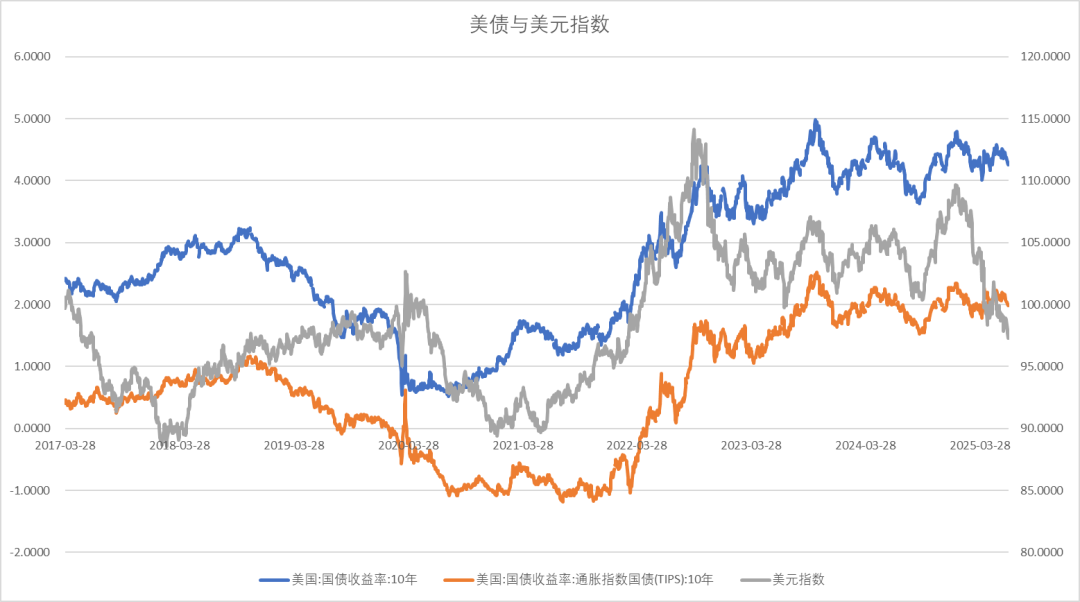

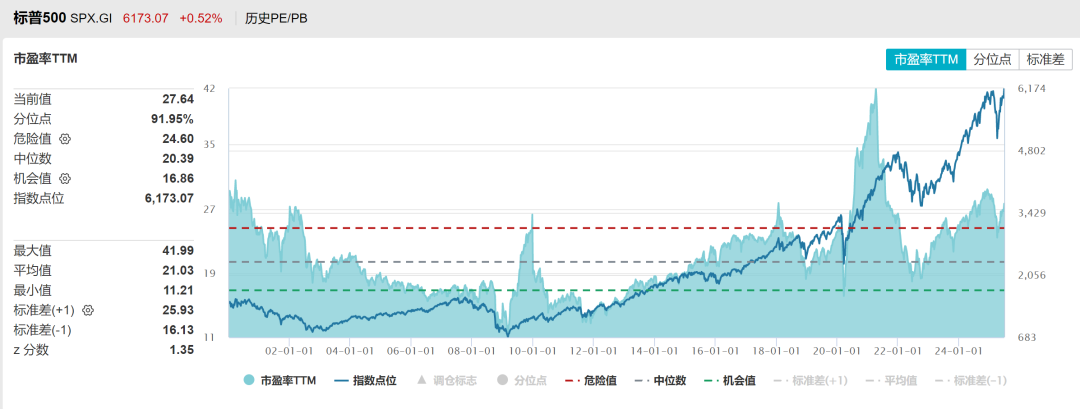

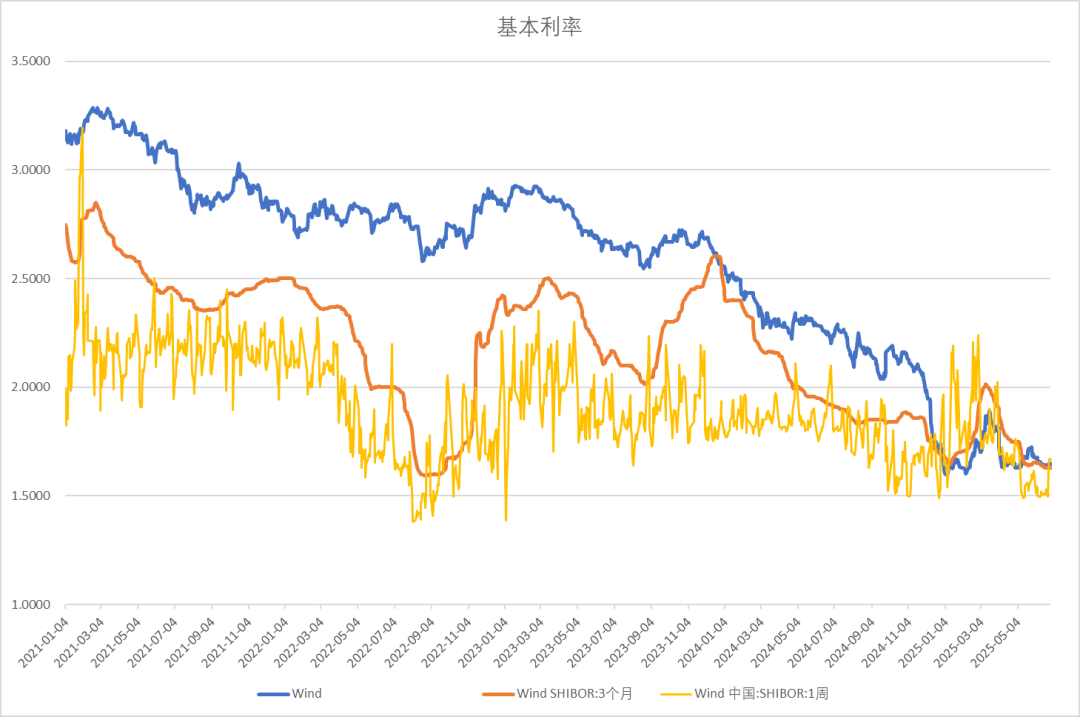

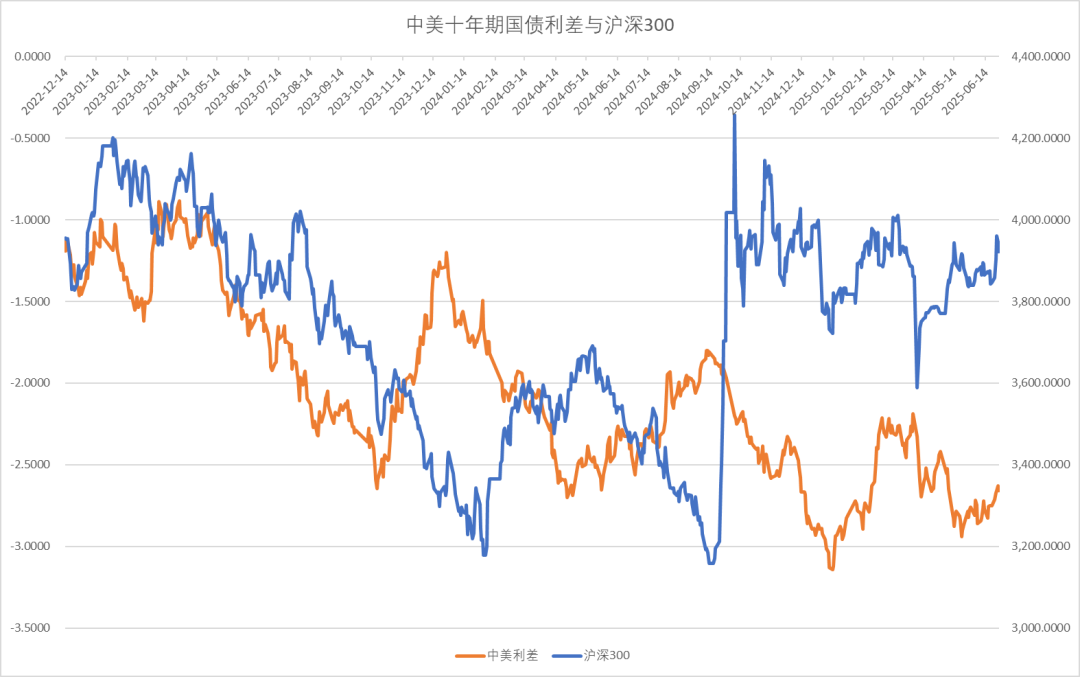

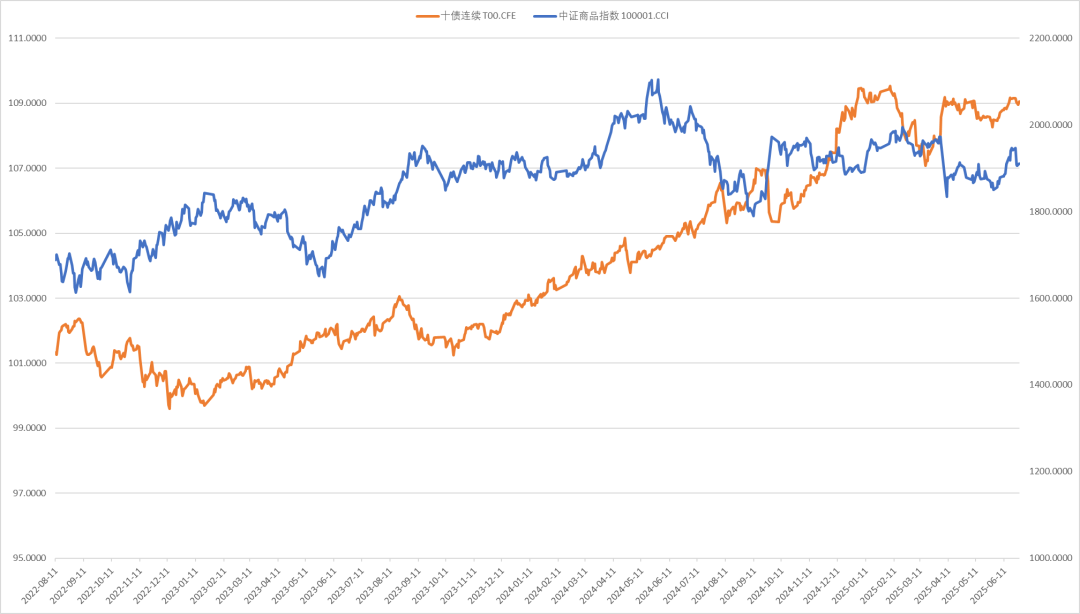

大类资产:中性美十年期国债利率、实际利率震荡下行,而美元维持弱势。美股反弹到压力区,SP500市盈率三十年分位数92%。贸易加权人民币汇率指数企稳,人民币兑美元震荡反弹。中美十年期国债利差低位回升。上周十年期国债期货价格高位震荡,中证商品指数反弹,煤炭、建材、聚酯板块引领反弹,贵金属、油脂领跌。石油板块大幅回落。铜延续坚挺趋势。

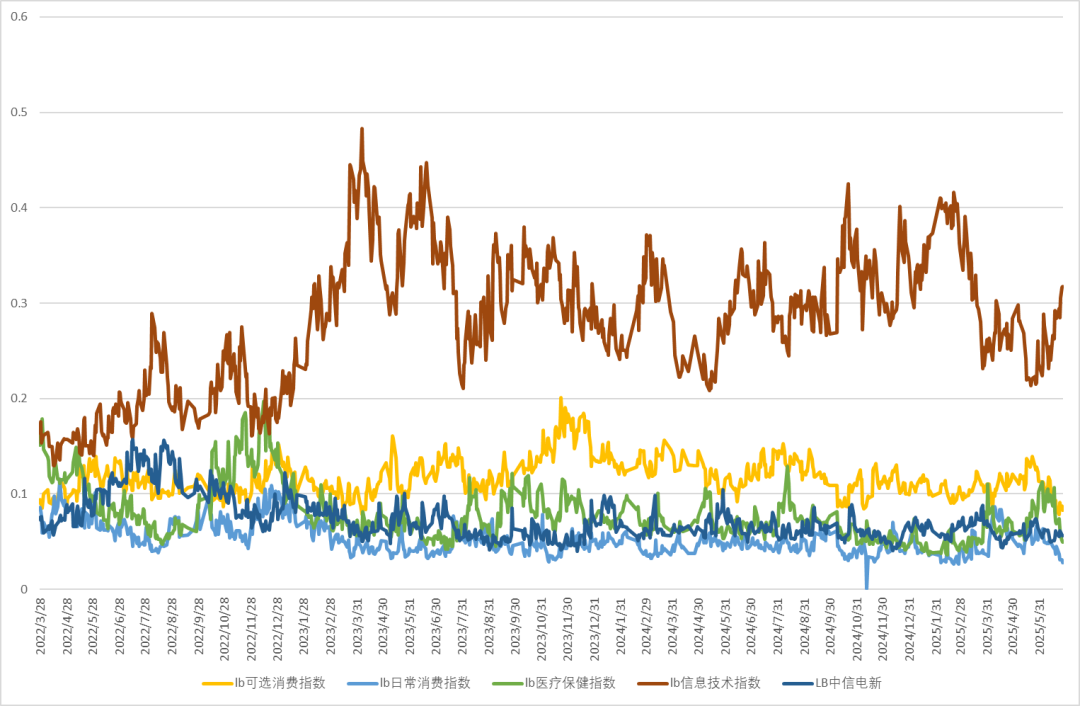

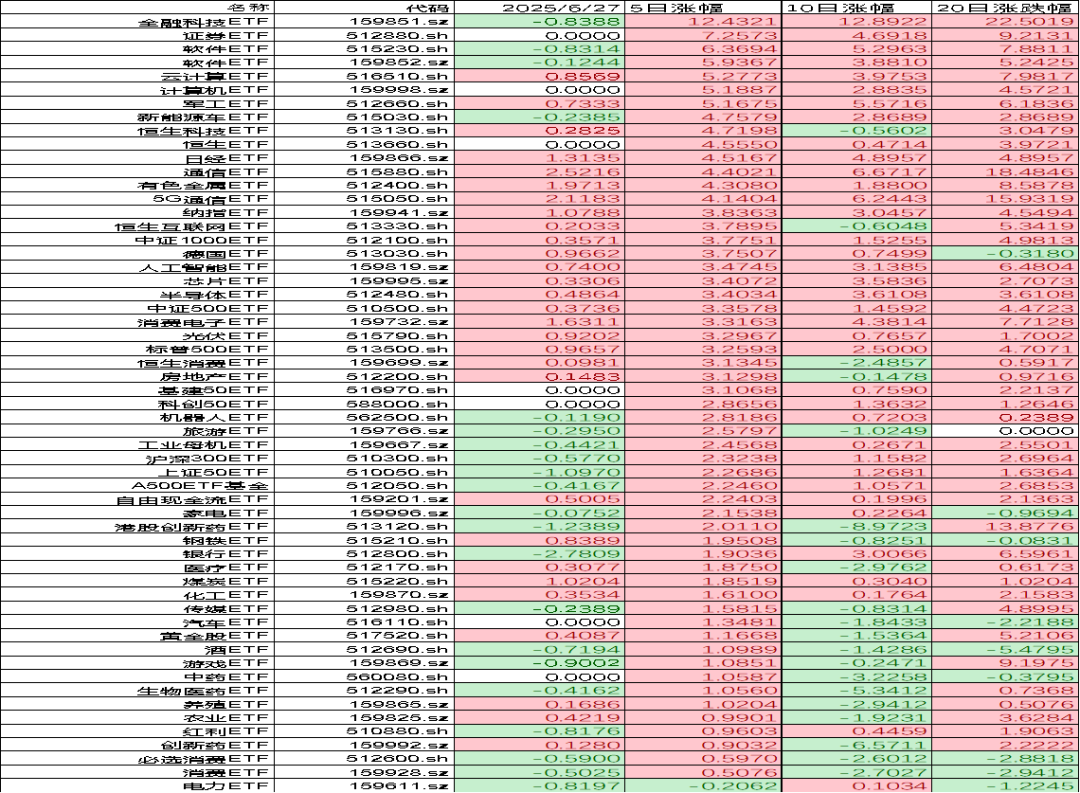

行业及ETF:中性上周市场行业表现上非银金融、软件、保险、军工等行业领涨,石油石化、公用事业、电信垫底。上周ETF市场行业表现上金融科技ETF、证券ETF、软件ETF、计算机、军工ETF等领涨,电力、消费、创新药ETF垫底。新经济行业成交占比中信息技术板块占比显著回升,医疗保健、可选消费、日常消费明显回落,新能源维持稳定。上周A股传统行业当中金融成交占比大幅增加,能源大幅回落,工业、材料板块小幅下降,房地产、公用事业继续低迷。

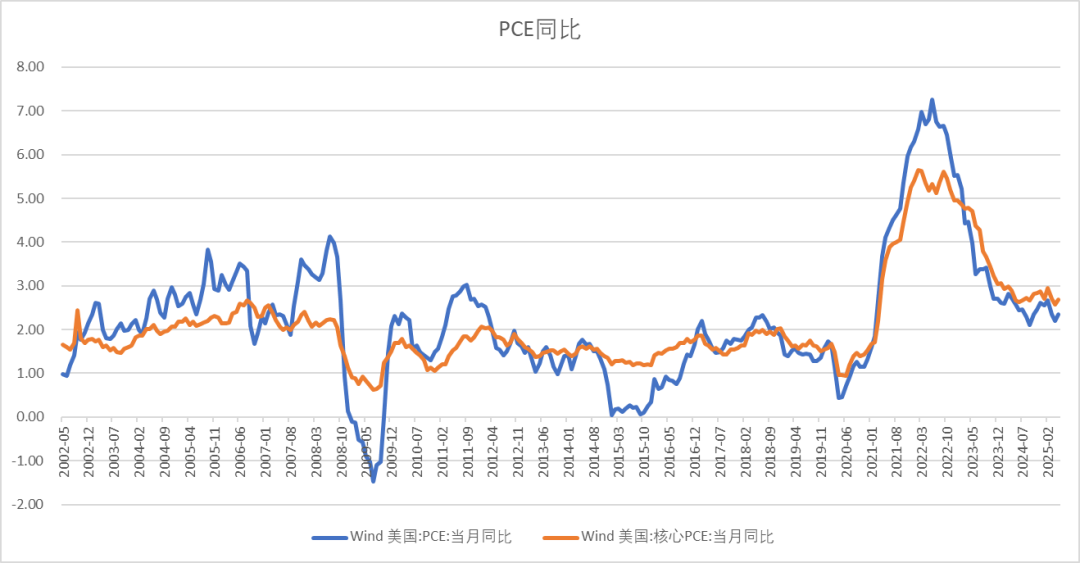

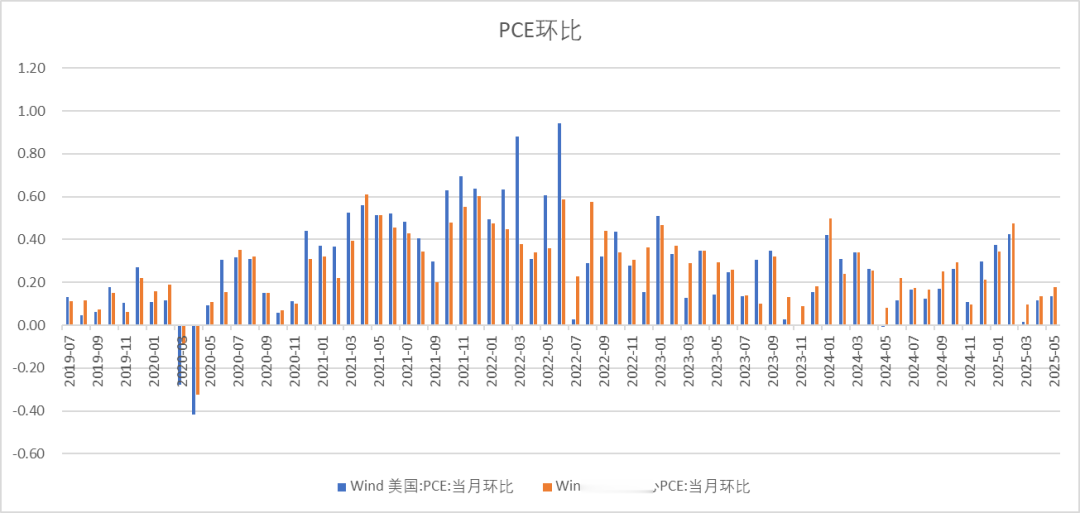

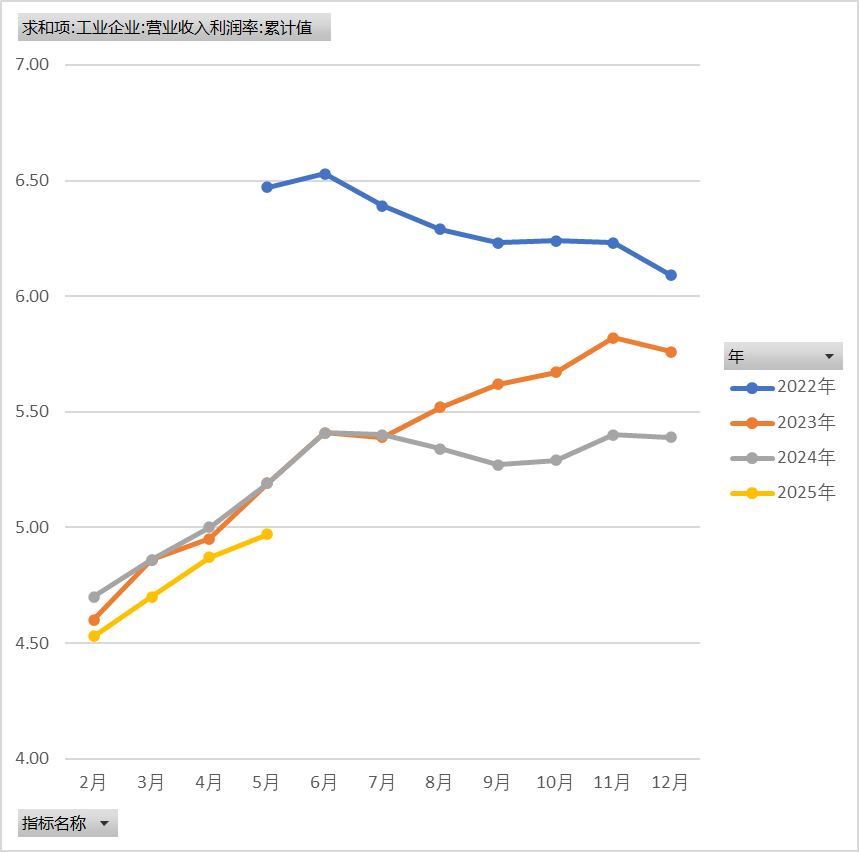

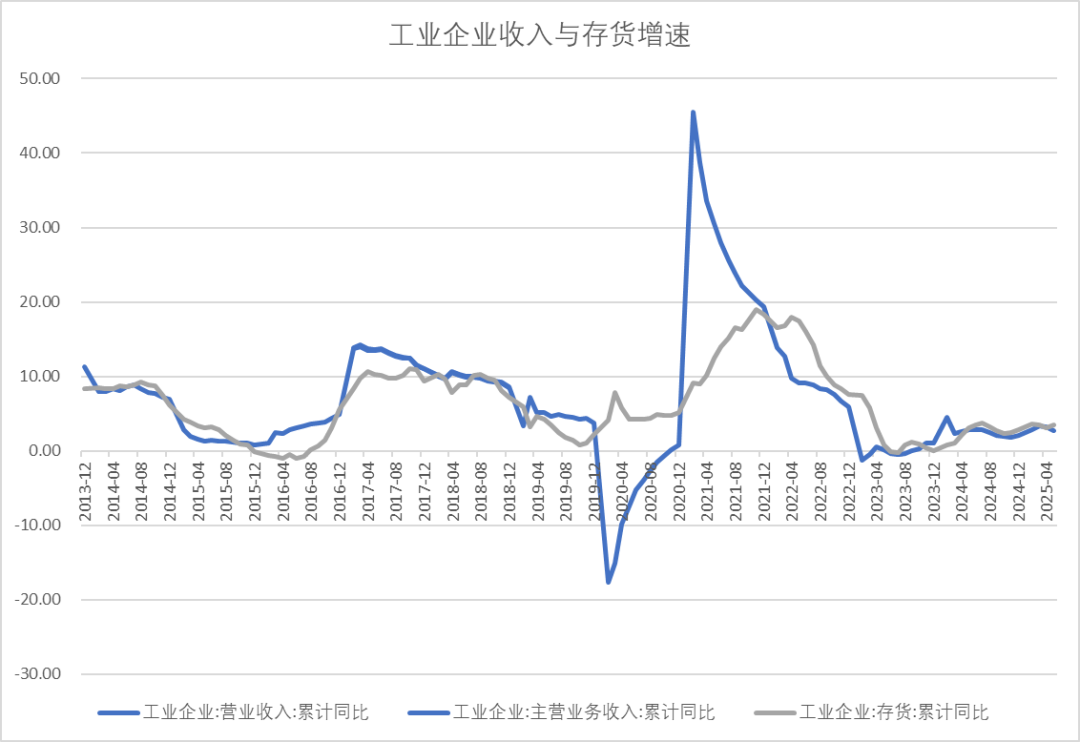

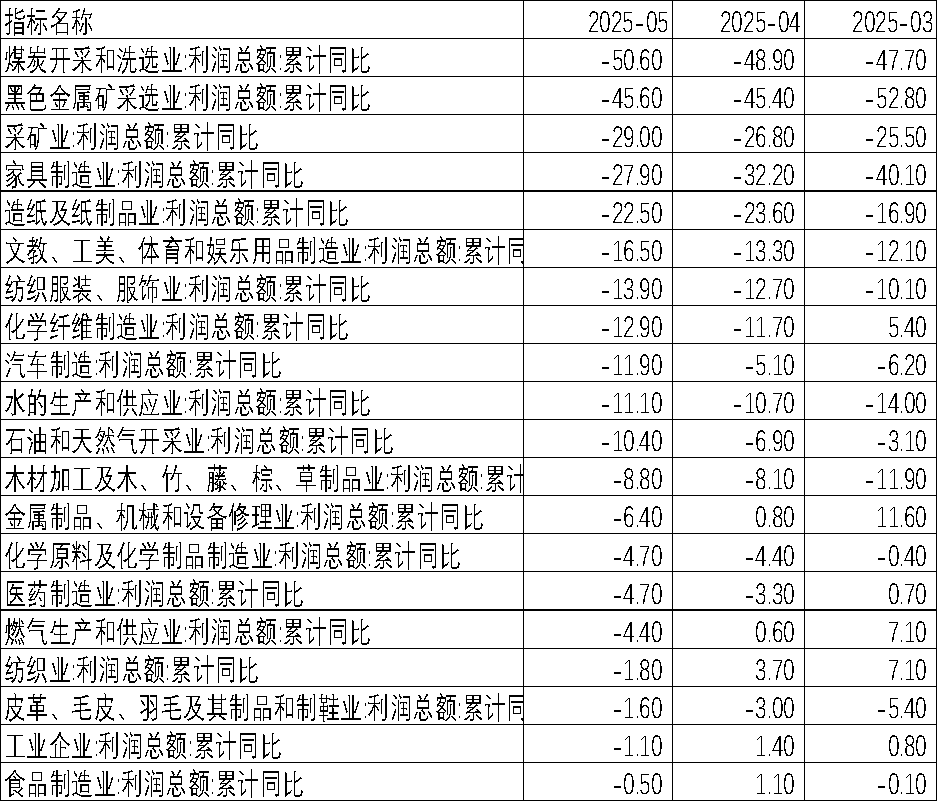

经济数据:偏空美国PCE环比小幅回升,同比企稳。中国5月工业企业利润增速同比下降9%,显著下行,营收利润率低于去年同期,营收增速放缓,库存增速回升,处于被动累库阶段。二季度中报有压力。

政策:偏多美国多位美联储高官讲话偏鸽派,降息预期升温。

美国PCE同比与环比

美联储降息预期

工业企业利润增速

工业企业库存周期

分行业利润增速

周度市场综合数据监测

上周短期资金继续流入,但是主要是两融杠杆资金增加,杠杆资金交易占比偏高,偏股型基金发行维持活跃,ETF转为流出,产业股东减持增加。

陆股通指数成交占比下降,内资活跃度提升,恒生AH股溢价指数处于低位。中证1000与沪深300成交占比中性。

股指期货方面IF、IH、IC前二十净空单大幅增加,贴水收敛,保值盘增加。

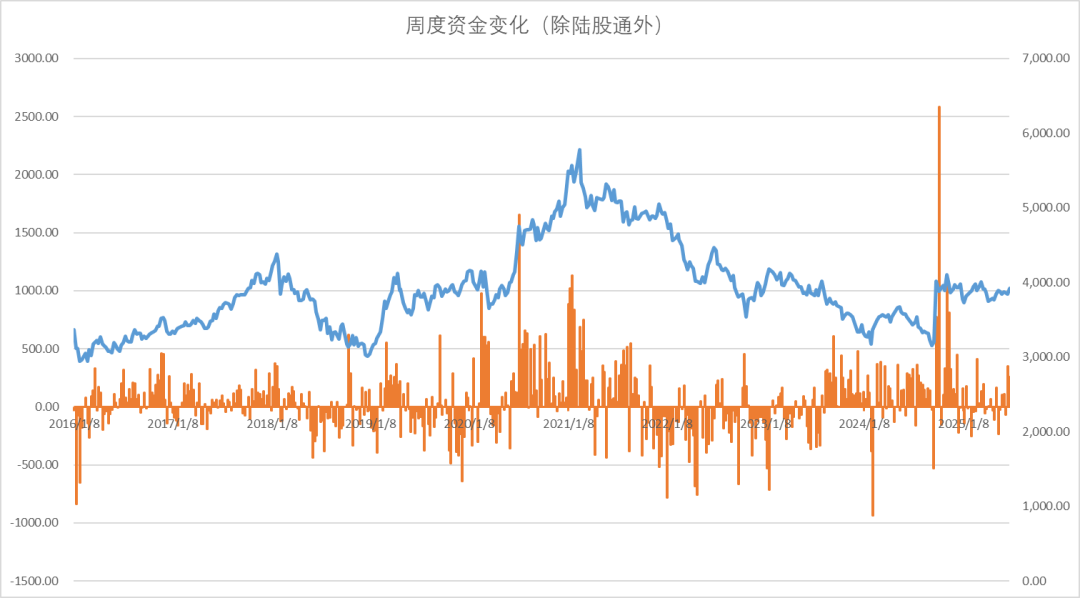

周度流动资金合计图

累计资金流向(除陆股通外)

股指期货基差概览

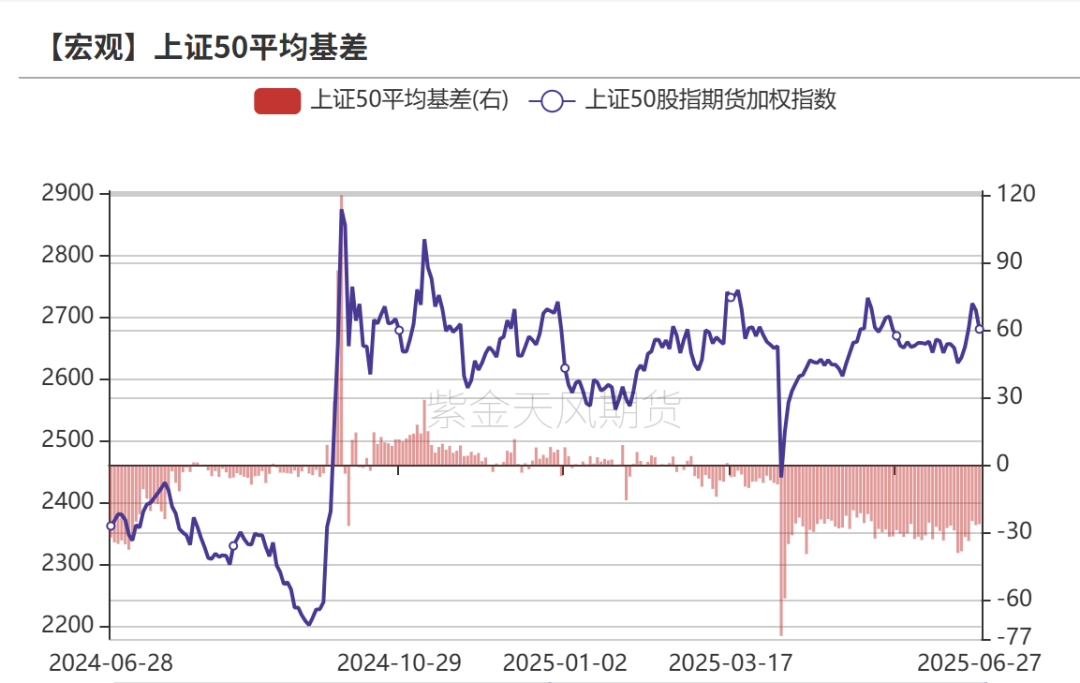

IH净空单与基差变化

IH前十会员净单占比低位回升,平均基差贴水减少,保值盘增加。

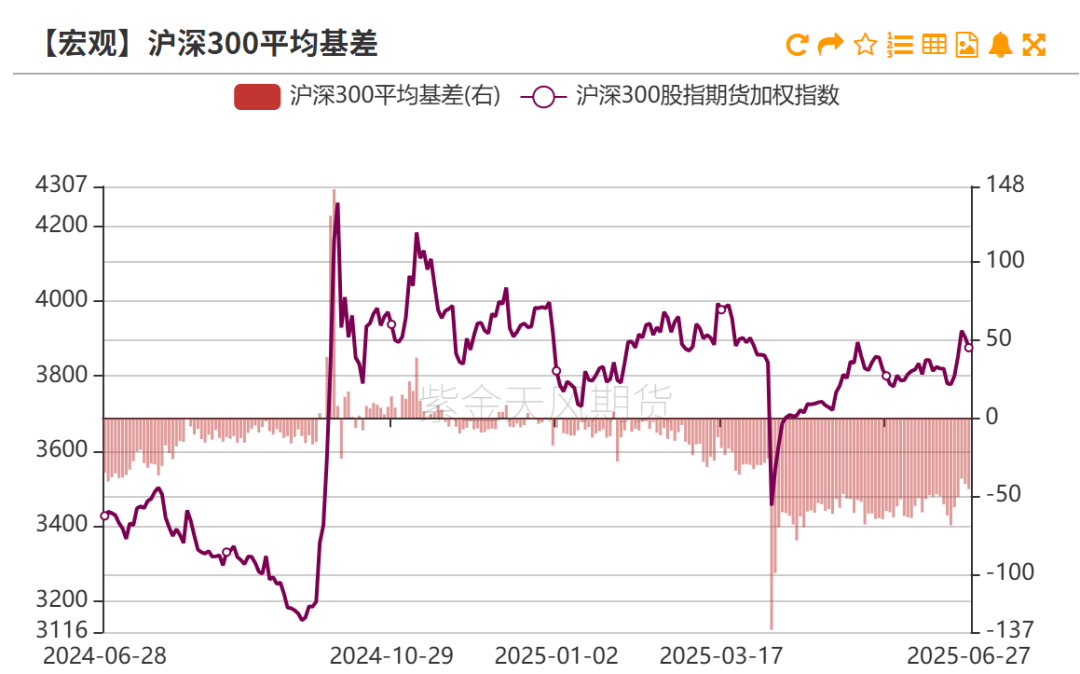

IF基差与净空单变化

IF前十名会员净空单占比回升,平均基差贴水减少,保值盘回升。

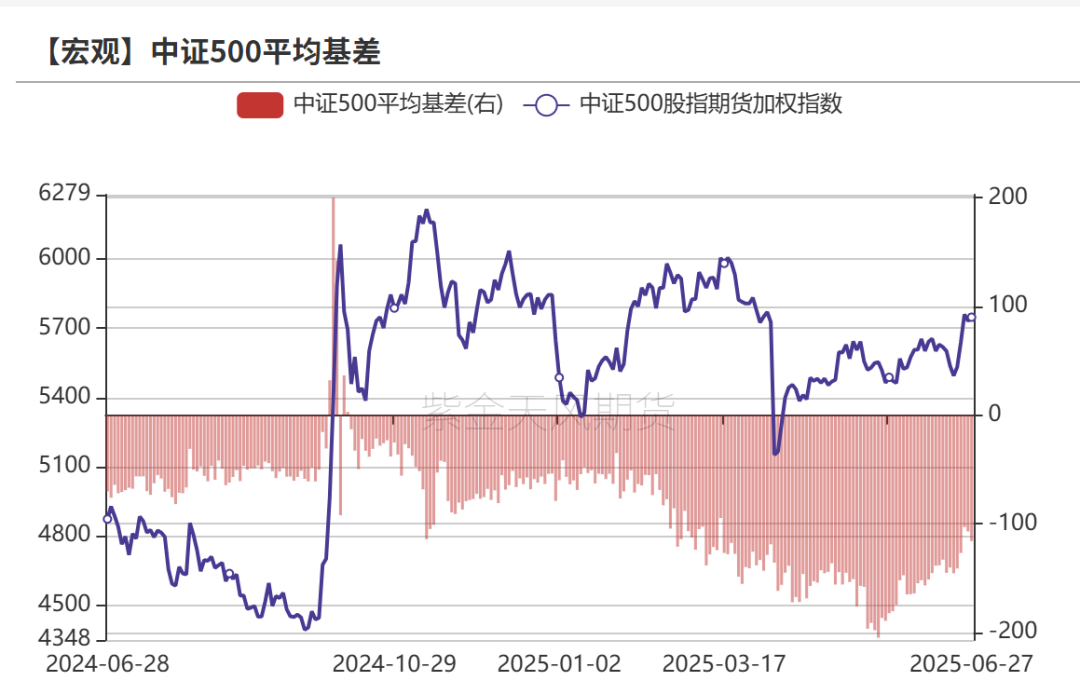

IC净空单与基差变化

IC前十会员净空占比回升,平均基差贴水收窄,保值盘回升。

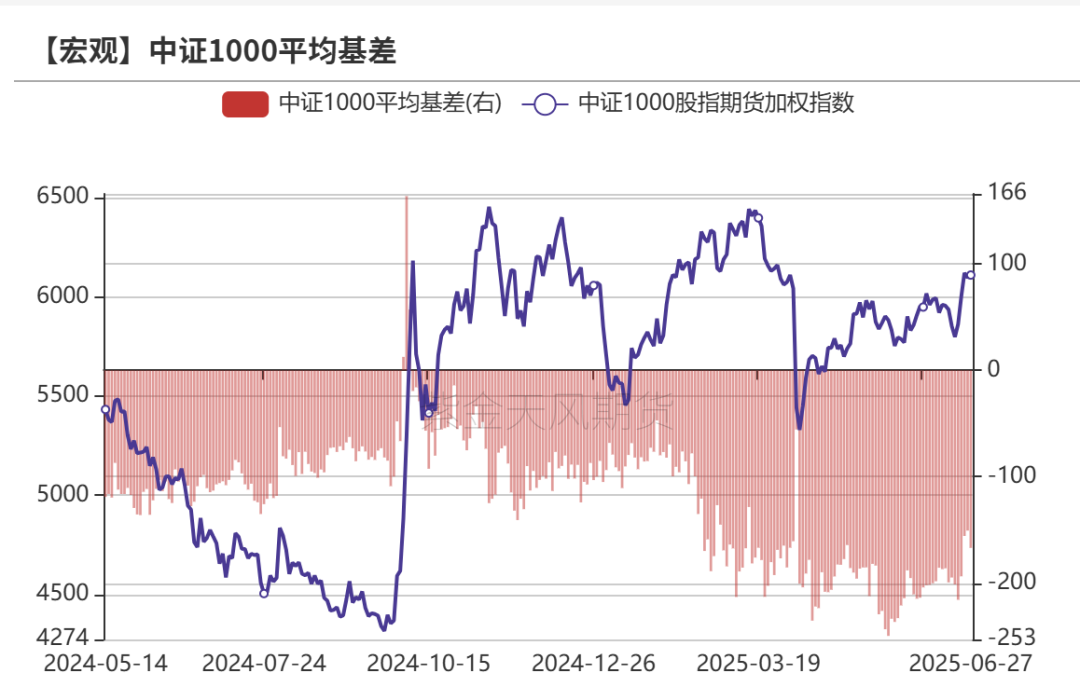

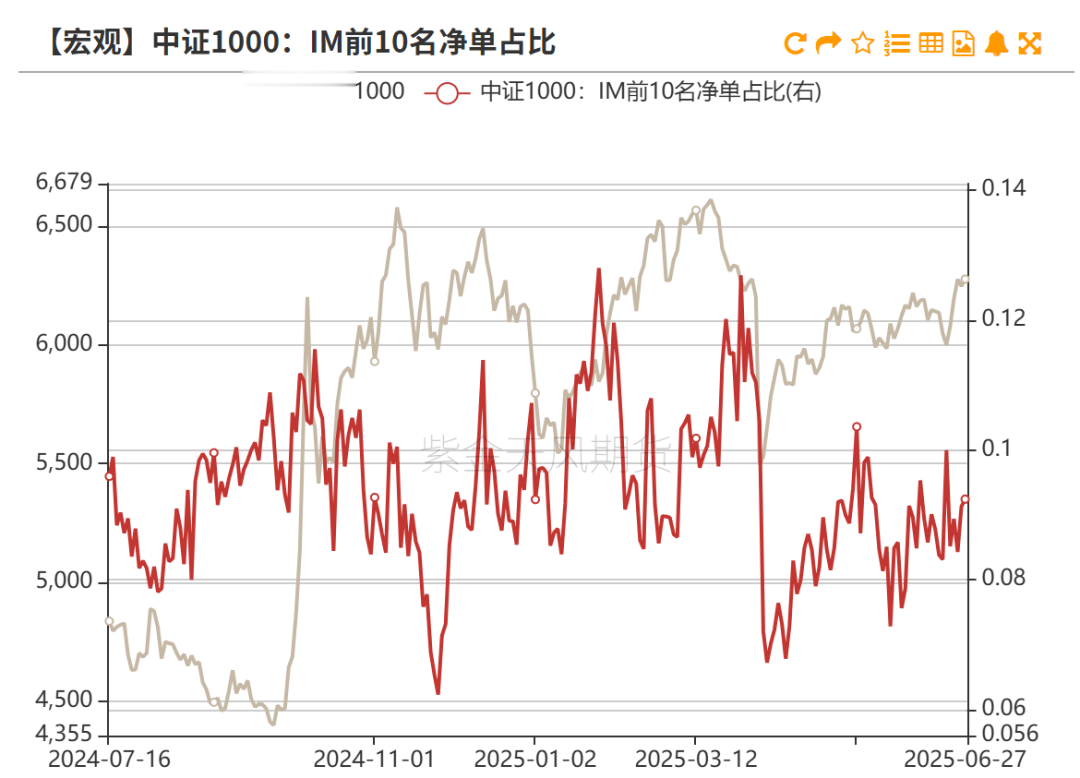

IM净空单与基差变化

IM前十会员净空单占比稳定,平均基差贴水收敛,保值盘稳定。

指数与行业估值表

沪深300风险溢价率

十年期国债利率1.65%,十年风险溢价率分位数80%,股市性价比较高。

恒生指数

10年期美债利率4.29%,恒生指数以中美10年期国债平均收益率计算风险溢价率回到中性。

恒生溢价指数

陆股通指数、成交金额对比全A

沪深300估值

沪深300PE十年分位点64%,PB分位点25%,处于中低位。

上证50估值

上证50PE十年以来分位点80%,PB分位点46%,处于历史中低位。

中证500估值

中证500PE注册制改革以来PE分位点66%,PB分位数49%,处于中位。

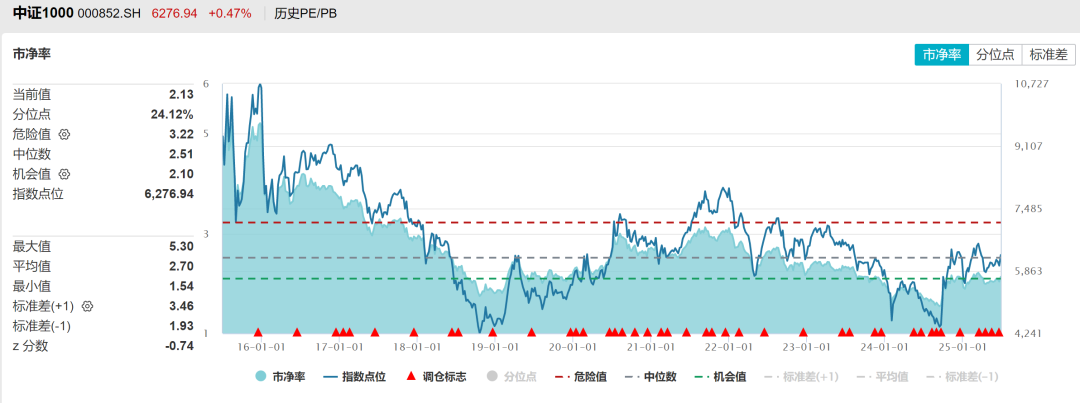

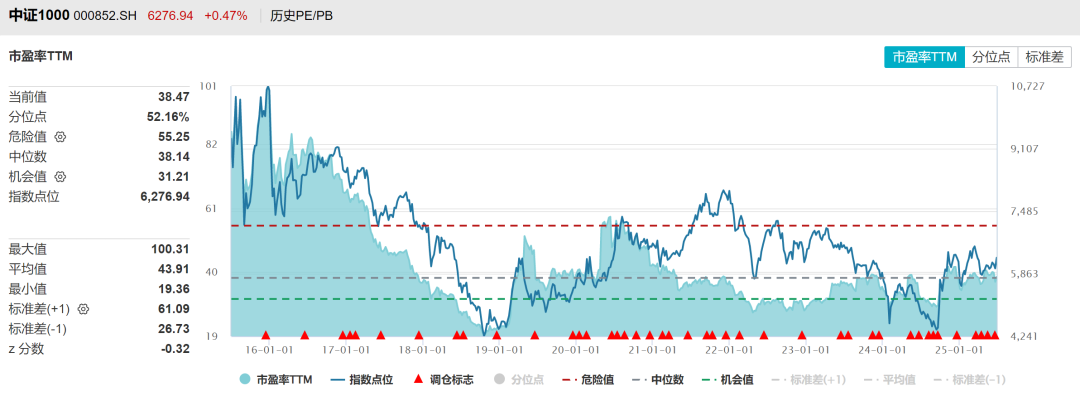

中证1000估值

中证1000PE注册制改革以来分位点52%,PB分位数24%,估值中低位。

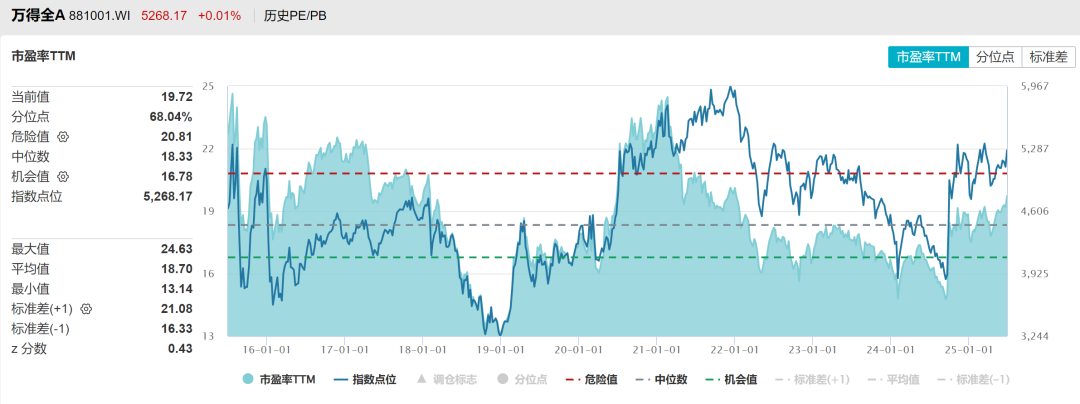

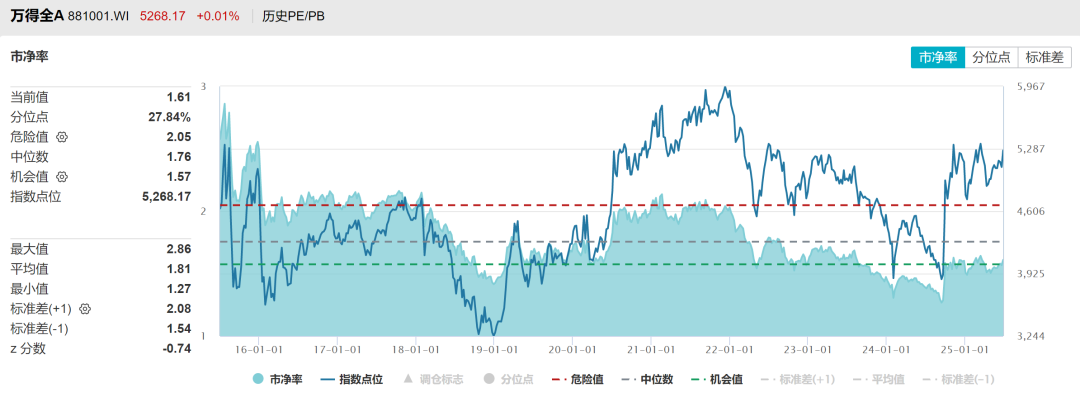

万得全A估值

万得全A注册制以来估值PE分位数68%,PB分位数27%,处于中低位的水平。

创业板

创业板指注册制以来估值PE分位数18%,PB分位数19%,处于低位的水平。

科创50

科创50注册制以来估值PE分位数66%,PB分位数40%,处于中高位的水平。

全球资产定价中枢的美国十年期国债

美十年期国债利率、实际利率震荡回落,而美元延续弱势。

美股表现与估值

美股反弹到压力区,SP500市盈率三十年分位数92%。

货币债券市场利率

货币市场7天shibor利率季节性回升、三个月SHIBOR低位运行,十年期国债利率低位震荡。

人民币汇率

贸易加权人民币汇率指数企稳,人民币兑美元震荡反弹。

中美利差与股指

中美十年期国债利差整体处于低位回升。

股债商轮动

上周十年期国债期货价格高位震荡,中证商品指数反弹,煤炭、建材、聚酯板块引领反弹,贵金属、油脂领跌。石油板块大幅回落。铜延续坚挺趋势。

中证500、沪深300、上证50比价

中证1000与沪深300的比值处于中性,成交占比回落。

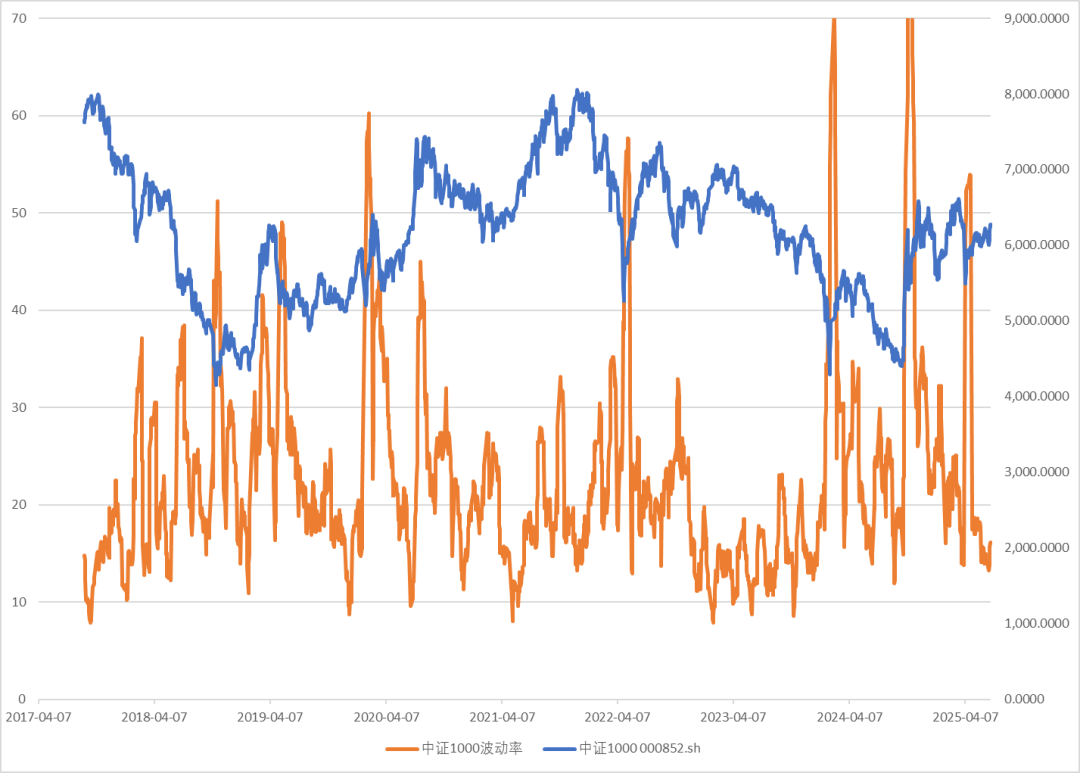

中证1000波动率指数VIX

中证1000波动率低位回升。

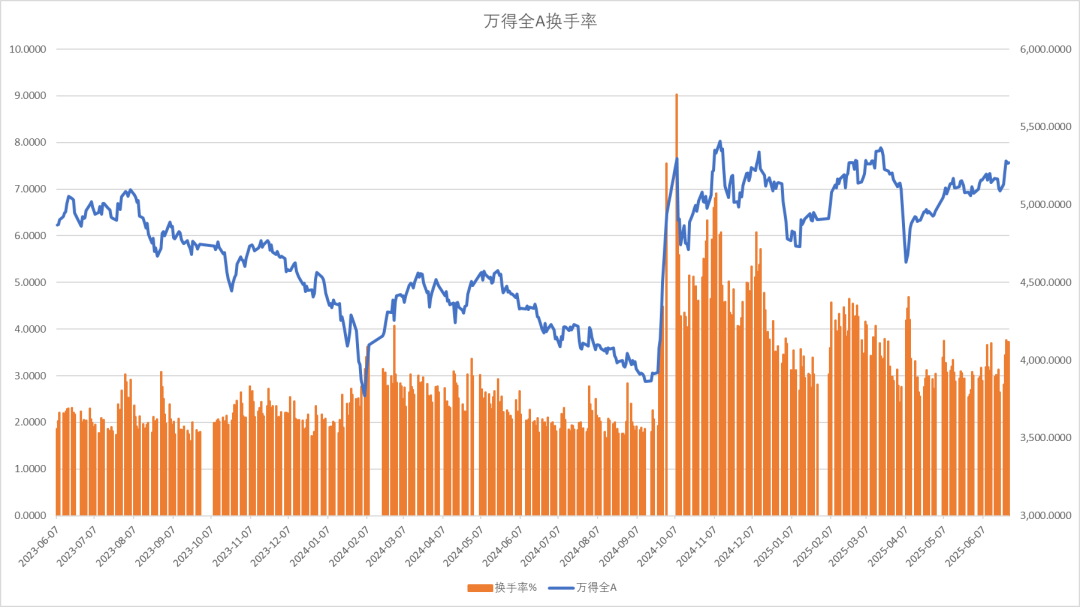

换手率

全A指数换手率显著回升。

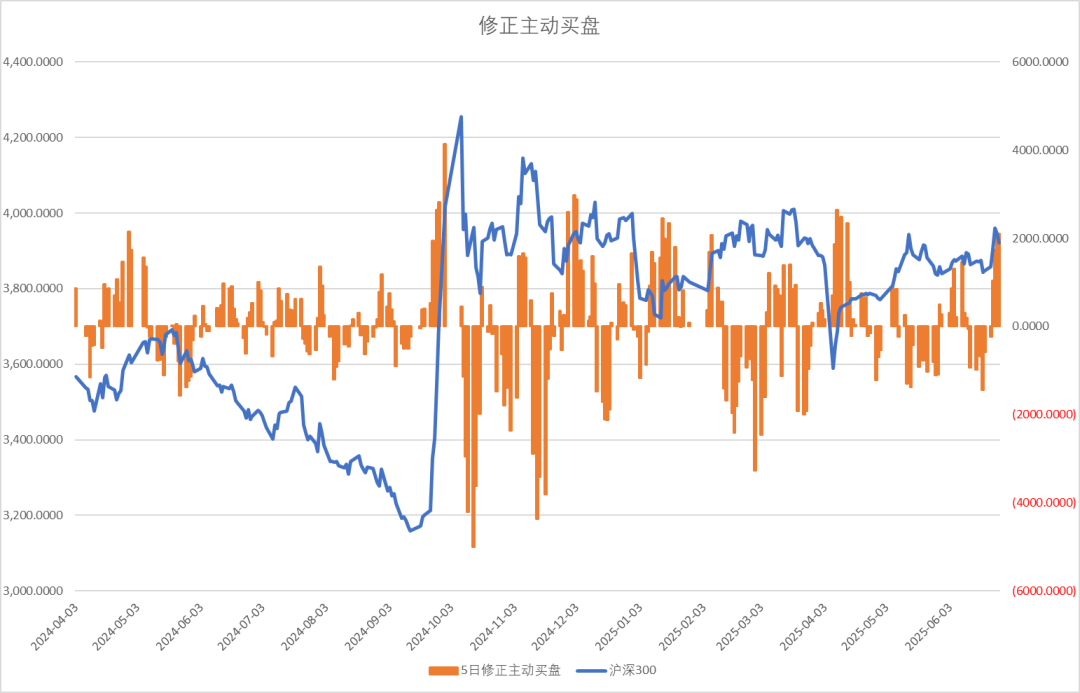

修正主动买盘

股指修正卖盘显著增加。

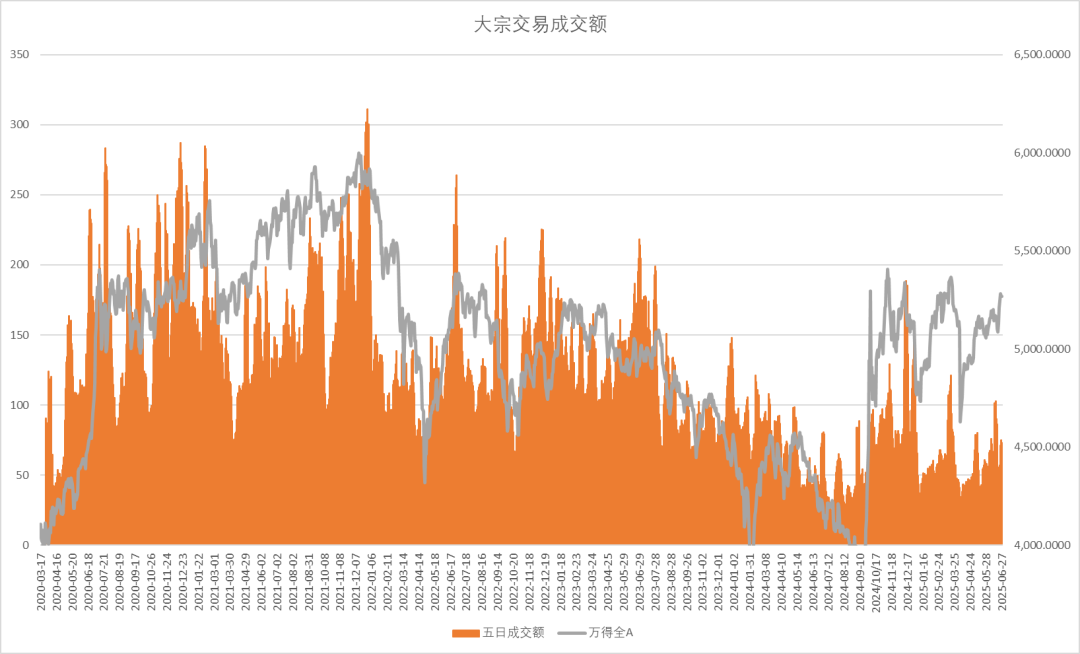

大宗交易成交额

五日大宗交易成交额73亿,活跃度回落。

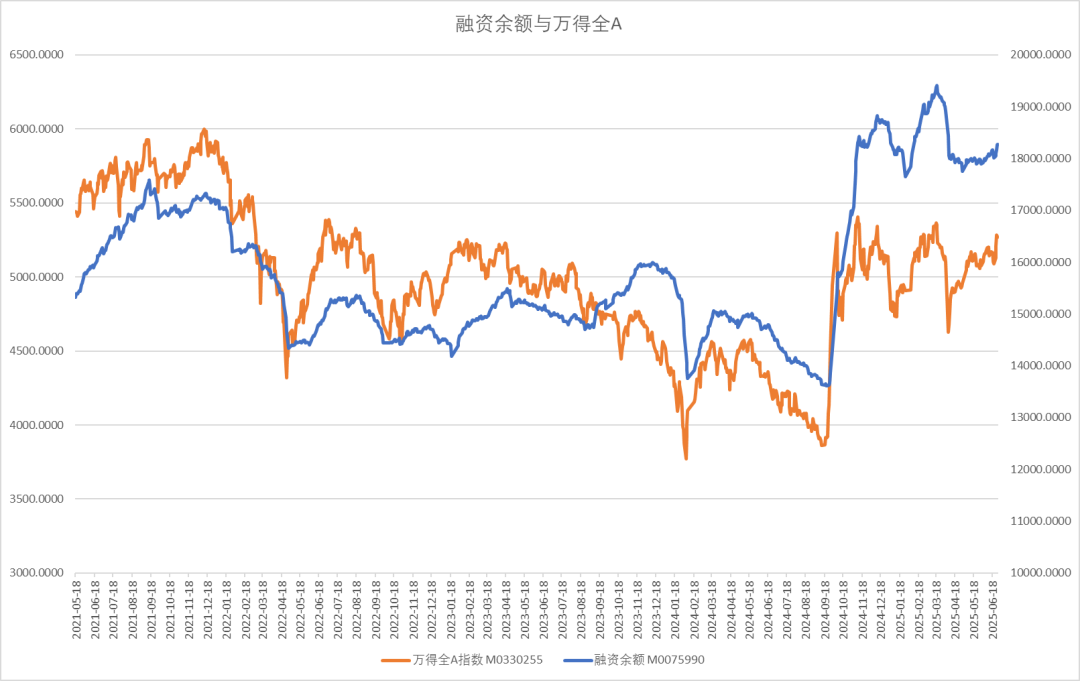

两融余额与交易占比

两融余额周度流入256亿,融资交易占比迅速回升.

ETF份额

股票型ETF份额流出35亿。

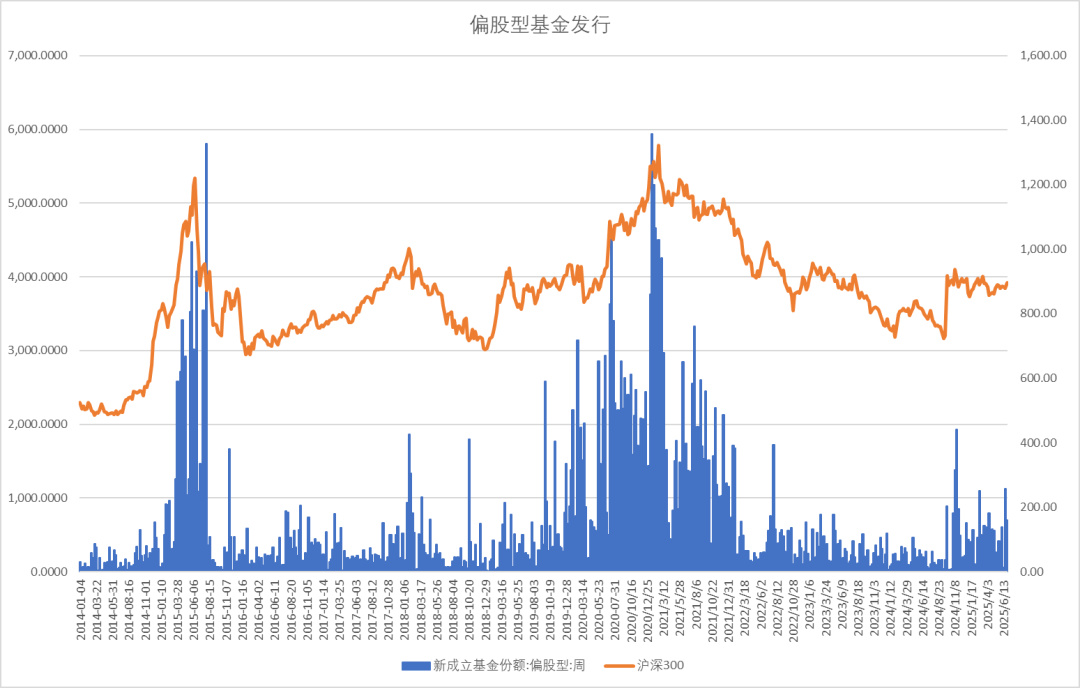

新成立偏股基金规模

新成立偏股基金发行规模上周增159亿,股票基金市场维持活跃。

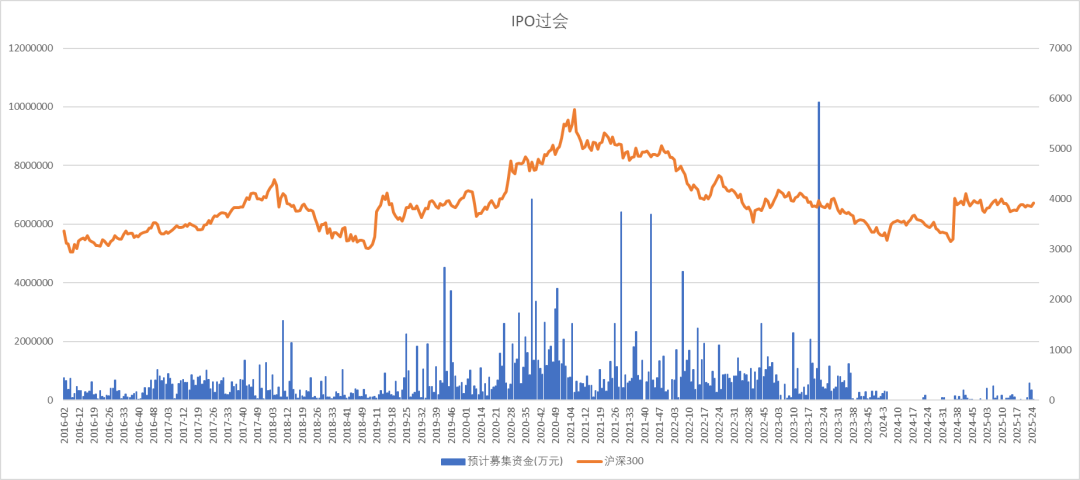

IPO上市规模

IPO小幅回升,周度上市金额26亿,IPO过会融资2亿,IPO维持低位。

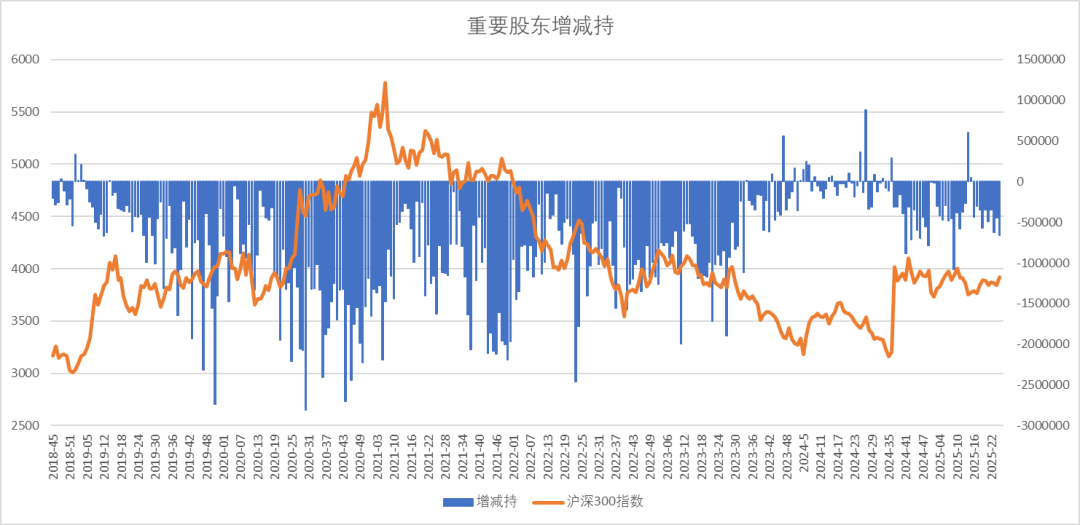

重要股东增减持规模

上周产业资本减持66亿,减持总额增加。

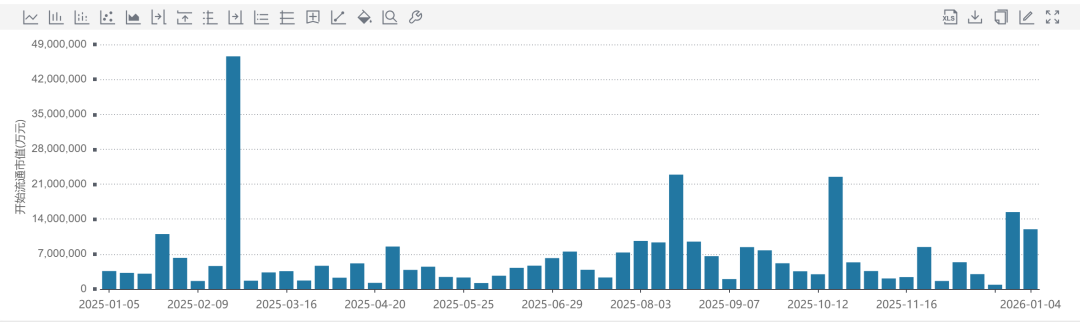

周度限售股解禁规模

2025年7、8月解禁规模大增。

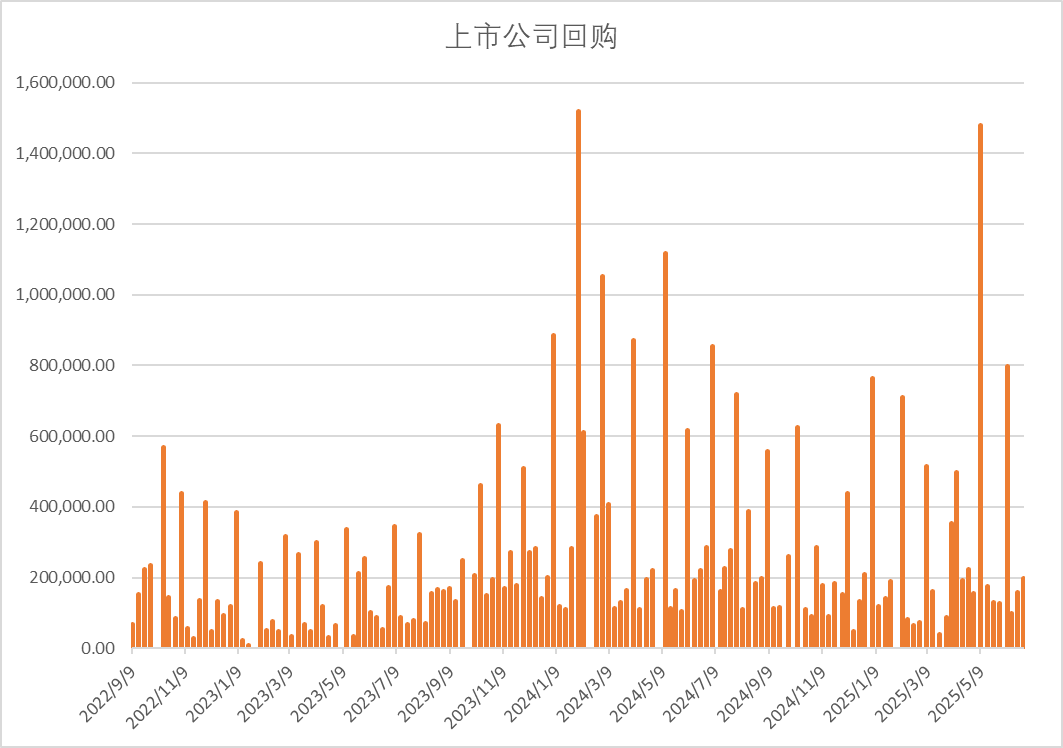

上市公司回购

上市公司周度回购增加20亿。

行业变化

上周市场行业表现上非银金融、软件、保险、军工等行业领涨,石油石化、公用事业、电信垫底。

ETF变化

上周ETF市场行业表现上金融科技ETF、证券ETF、软件ETF、计算机、军工ETF等领涨,电力、消费、创新药ETF垫底。

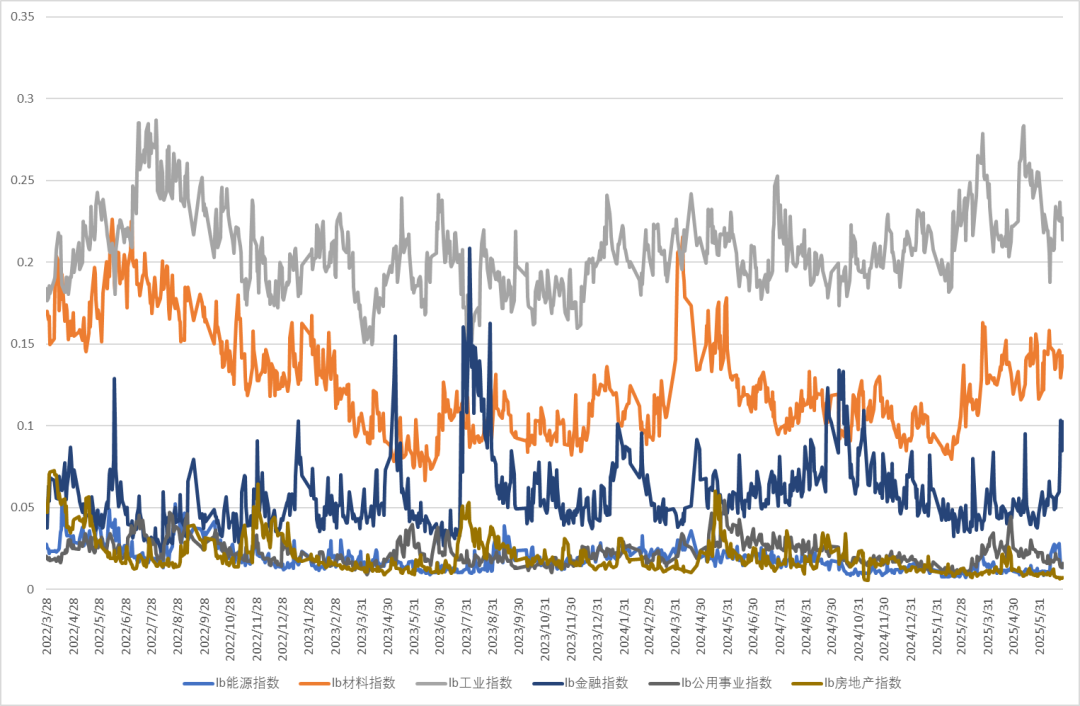

传统行业成交占比

上周A股传统行业当中金融成交占比大幅增加,能源大幅回落,工业、材料板块小幅下降,房地产、公用事业继续低迷。

新经济行业成交占比

新经济行业成交占比中信息技术板块占比显著回升,医疗保健、可选消费、日常消费明显回落,新能源维持稳定。