2024年10月28日,曾经轰动全国的雪松控股暴雷案在广州市中级人民法院开庭。

一场持续近50小时的庭审,将曾经的“世界500强”掌舵人张劲推上了被告席。

他被控集资诈骗、非法吸收公众存款、背信运用受托财产、妨害作证等多项罪名,涉案金额高达200亿元,受害者近8000人。

曾经的“广州第一民企”怎么沦落到这个地步?

200亿窟窿

一切始于2022年2月,《证券时报》一篇报道,如同引爆了一颗金融地雷,将雪松控股200亿违规理财产品兑付危机暴露在公众视野之下。

报道一出,舆论哗然,投资者恐慌情绪蔓延,挤兑潮随之而来,雪松控股的资金链彻底断裂。

这仅仅是冰山一角,此前,雪松控股旗下多只永续债和理财产品已经出现违约,核心高管也相继失联,旗下金交所更是被监管部门风险提示,种种迹象都预示着这场危机的不可避免。

仅仅三个月后,广州公安正式立案,并于5月7日通报雪松控股子公司广东圆方涉嫌非法吸收公众存款,实际控制人张劲被采取刑事强制措施。

而两年后的2024年10月,这场备受关注的案件终于开庭审理。

庭审现场,张劲承认了非法吸收公众存款的罪名,但却极力否认集资诈骗的指控。

他辩称,资金的亏空并非肆意挥霍,而是由于投资失败所致,资金与公司资产“高度混同”,支出都属于公司“投资”行为。

然而,检方却指控雪松控股存在一个84亿元的资金池被张劲个人控制,用作“小金库”,用于购买黄金、艺术品、私人飞机,甚至在北京和美国购置房产。

更令人震惊的是,张劲还通过地下钱庄将约9520万人民币(200万瑞士法郎和1100万美元)转移至瑞士账户。

这些指控,将案件的焦点集中在了张劲的主观故意上,也让这场“投资失败”的说辞显得苍白无力。

这场庭审,揭开了张劲从地产枭雄到“集资诈骗”嫌犯的转变历程,也让人不禁要问,他是如何走到今天的?

张劲的“万亿”雄心

故事要从1997年说起。

那一年,张劲创办了君华集团,以房地产开发起家。

他凭借着敏锐的商业嗅觉和果断的决策力,逆势抄底,成功改造了烂尾项目华达山庄,一战成名。

随后,他开发的江南世家、君华又一城、君华天汇等楼盘,都成为了当地的热销项目,张劲也因此积累了大量的财富,成为了广州地产界的新贵。

2010年,他成立了天华建筑,专门承建旗下地产项目,进一步巩固了自身在房地产领域的优势。

然而,2011年,“新国八条”的出台,让房地产市场进入低迷期,张劲的地产业务也受到了冲击。

他不甘于此,开始寻求多元化发展,将目光投向了大宗商品和金融领域。

2015年,张劲重组产业板块,形成了“雪松家族”全产业链,并提出了“万亿销售额、万亿资产、万亿市值”的宏伟目标。

为了快速实现这个目标,他开始了一系列的并购扩张。

他斥资48亿收购了上市公司齐翔腾达,又以42亿的价格收购了希努尔(后更名雪松发展、*ST雪发),并将其纳入雪松控股旗下。

同时,他还将中江信托收入囊中,更名为雪松信托,并控股了大金所、正勤金融(更名为雪松普惠),快速构建起了自己的金融帝国。

2018年,雪松控股首次跻身《财富》世界500强,并连续四年上榜,一时风光无限。

然而,这看似辉煌的成就背后,却隐藏着巨大的风险。

金融迷局

雪松控股的快速扩张,并非建立在稳健的经营之上,而是依赖于激进的金融运作。

雪松信托在接手中江信托时,就已经背负了80亿元的不良资产和80亿元的永续债。

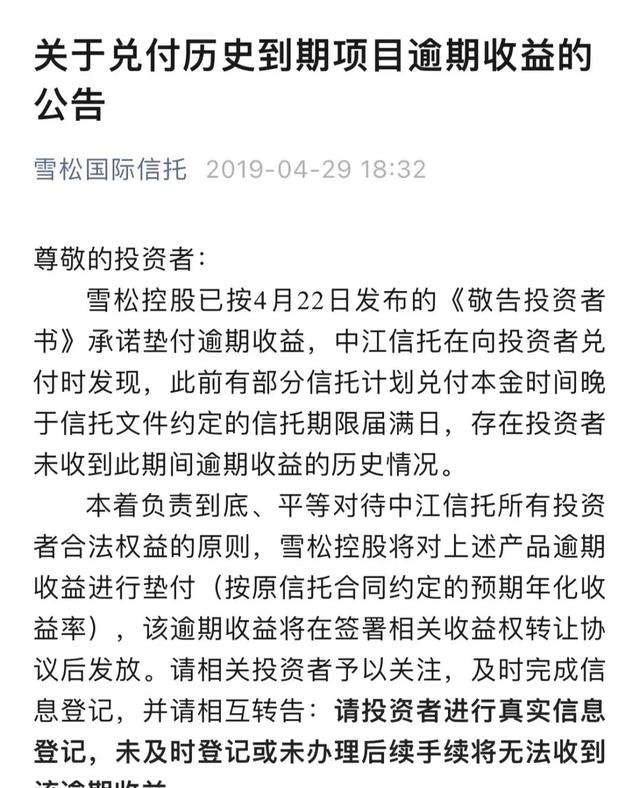

然而,雪松信托并没有积极化解这些风险,反而继续发行新的理财产品,以新资金偿还旧债务,形成了危险的“借新还旧”模式。

与此同时,雪松控股实控的大连金融资产交易所也因违规面向公众募集资金而被地方金融监管部门风险提示,这无疑给雪松控股的金融业务蒙上了一层阴影。

更令人担忧的是,雪松控股的核心子公司雪松实业的收入主要来自供应链管理,但其毛利率极低,盈利质量不高,现金流远低于净利润。

齐翔腾达也承认其供应链业务主要通过“两端库内转移”实现,实质上是“贸易空转”,涉嫌变相融资。

这意味着,雪松控股的理财产品底层资产很可能也是虚假的,建立在“空转”贸易行为之上,以新资金填补旧窟窿,最终形成了一个高达200亿的巨额负债黑洞。

雪松控股的金融迷局,如同一个巨大的泡沫,随时都可能破裂。

而多名雪松控股高管的失联,包括原副总裁林伟龙和主管资金的谢少彬,更让人怀疑公司内部存在资金腐败问题,进一步加剧了危机的爆发。

帝国崩塌

2022年1月,雪松控股承认理财产品无法兑付,这标志着雪松控股的帝国正式崩塌。

为了偿还巨额债务,雪松控股不得不将旗下资产大量抵押或质押给金融机构和国企,用于换取融资。

这导致中小投资者几乎“补偿无门”,成为了这场金融游戏的最终受害者。

曾经的“世界500强”,如今却沦落到变卖资产的地步,令人唏嘘不已。

齐翔腾达被山东国资接盘,台一铜业、雪松铜业和部分房地产项目被广州国资接盘,雪松控股曾经的辉煌,也随之烟消云散。

法律审判

如今,张劲面临着法律的审判。

他被控非法吸收公众存款罪、集资诈骗罪、背信运用受托财产罪、妨害作证罪等多项罪名。非法吸收公众存款罪的证据确凿,而集资诈骗罪则是案件的核心争议点。

检方需要证明张劲在集资过程中存在非法占有的主观故意,而张劲则辩称自己是“投资失败”。

最终的判决结果,将决定张劲的命运,也将对金融监管和投资者保护产生深远的影响。

结语

雪松控股的案例,是一个典型的企业过度扩张、风险失控的案例。

张劲的成功,固然有其个人努力和能力,但也离不开时代红利。

然而,他过于激进的扩张策略和对“万亿”目标的盲目追求,最终导致了风险的失控。

雪松控股的崩塌,也暴露出金融监管的漏洞和企业风险管理的缺失。

如何更好地保护中小投资者的权益,如何加强金融监管,防止类似事件再次发生,是摆在我们面前的重要课题。

雪松控股的案例,是一个时代的悲剧,也是一个深刻的教训。

它警示我们,在追求财富的道路上,要保持理性,控制风险,遵守法律法规。

只有这样,才能走得更稳,更远。

而对于监管部门来说,更要加强监管力度,堵塞监管漏洞,维护金融市场的稳定,保护投资者的合法权益。

参考资料