从924行情启动到今天,市场很有可能已经走出漫漫熊市,进入牛市初期的右侧交易阶段。

对定投策略来说,最希望行情是先跌后涨的"微笑曲线"走势,但是跌的时间不宜过久,跌幅不宜过大,否则一般人很难坚持下去。

比如自2021年初以来的这轮熊市,到9月底已经近4年,能坚持定投这么久的人,屈指可数。

现在的市场点位虽然比9月要高一些,但是时机却好多了,因为市场已经进入右侧。

站在长周期的角度看,市场仍处于偏低的位置,且有政策的大力支持,现在布局长线定投,其实是一个不错的选择。

那么,怎样的标的,适合长线定投?

长线定投有两个特点:一是越跌越买,且不考虑止损;二是属于长期投资。

因此,我们定投的标的,首先要是不会灭亡的资产,这样可以确保在越跌越买的过程中,最终不会和定投标的一起走向灭亡,指数基金(包括ETF)这点不成问题,指数基金长生不死。

仅仅是不死还不够,如果股价一直趴在地上不涨,也难受啊,所以我们要基本面好的、盈利能力强的指数,因为企业盈利是股价上涨的根本源泉,这样才能确保它长期必涨,我们的定投才能最终止盈退出。

再好的东西,价格太高了也不划算,如果买在山顶上了,可能也要套很久。

综上所述,基本面好、估值低的指数,是最适合长线定投的。

指数的基本面,主要看净资产收益率ROE和净利润增速这两个指标,有能力的可以结合宏观经济、行业景气度和政策再进一步分析。

估值就简单了,看PE、PB及其分位数就行,指数宝里已经给出了所有指数的估值状态,低估还是高估,是一目了然的。

另外,还可以通过温度计、风险补充收益率和股债收益比这几个指标来观测整个A股市场估值的高低。

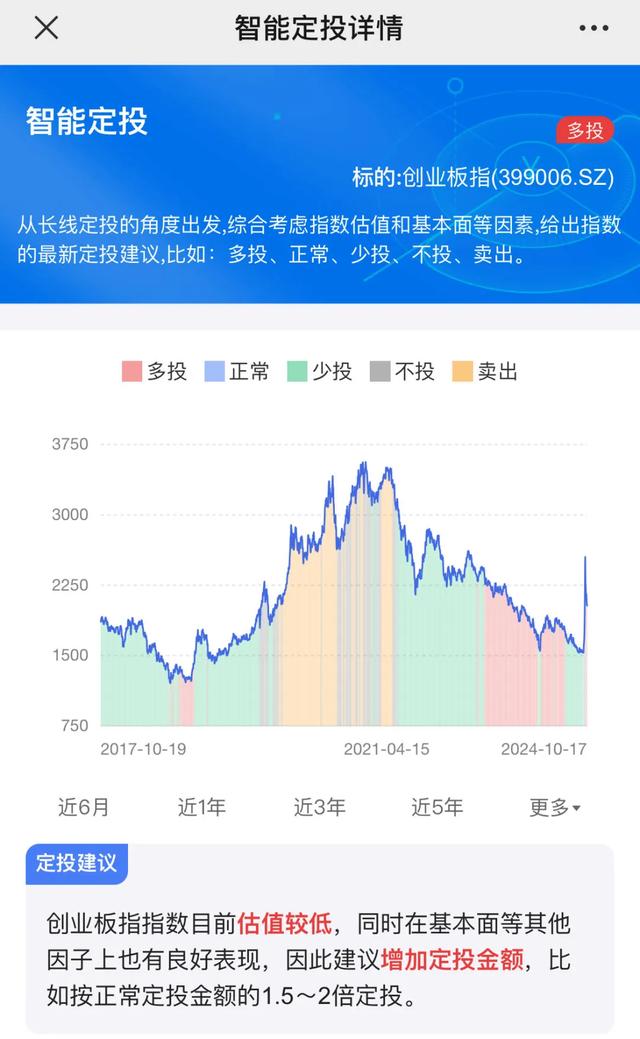

指数宝里的"智能定投"功能,基于估值(70%权重)、基本面(20%权重)、技术面(10%权重) 这三方面因素考虑,给出了所有的指数的最新定投建议。

定投建议总共有五种:多投、正常投、少投、不投、卖出(或止盈),详见下图:

点击定投状态处的“多投”标签,就可以查看到当前有哪些指数是适合加倍定投的,也即最适合开始布局定投的指数。

点击列表中的任意指数,可进入该指数的智能定投详情界面,查看该指数在历史上的定投状态信息。

比如上图中排名前列的创业板指(399006.SZ):

图中红色区域代表"多投",蓝色区域代表"正常"投,绿色区域代表"少投",灰色区域代表"不投",黄色区域代表"卖出"。

从历史数据看,上次创业板指出现“多投”区域,是2018年底,当时是一个大熊市底部。

2021年创业板指二次筑顶时,是一个明显的"卖出"区域,之后是短暂的"不投",然后"少投",23年下半年开始进入“多投”区域,今年6月开始"少投",9月底以来恢复"多投"。

从上图看,不难发现,如果按照上述建议来做定投,会比普通定投的效果更好。

下图是跟踪创业板指的规模最大的一些基金,由于是长线定投,所以场内场外都可以,差别不大。

最后特别说明:

智能定投功能的原理是,从长线定投的角度出发,根据指数估值高低和基本面情况,给出各指数的定投建议。

它的正确使用方法有两种:

(1)挑选“多投”状态的指数来开始布局定投;

(2)在定投一只既定指数时,根据这里给出的定投建议,来决定每期定投的金额大小。

只要在指数“正常投”、“多投”区域持续定投、多投,避开“不投”和“卖出”区域,长期盈利是极大概率事件。