一、凯德集团概览亚洲最大的多元化不动产集团之一:凯德集团总部位于新加坡,业务聚焦不动产投资管理和开发建设,投资组合遍及全球40多个国家的260多个城市。截至2022年底,资产管理规模达1320亿新元,其中基金管理规模880亿,主要通过旗下6支上市REITs和超30只私募基金持有,资产类型覆盖住宅、商业零售、办公类、工业和物流、旅宿和公寓等。

图1:资管规模及基金管理规模(亿新元)

资料来源:公司各年年度报告、笔者整理

图2:凯德集团发展历程

资料来源:公司各年年度报告、公司官网、笔者整理

分拆轻资产投资管理平台独立上市:2021年9月,凯德集团完成业务重组,地产开发平台和重资产业务私有化,作为孵化平台继续负责开发和培育项目;投资管理平台与旅宿业务整合为凯德投资,实现单独上市。新的上市平台侧重运营管理和投资管理,定位轻资产、资本高效。

图3:凯德分拆前后股权架构变化

资料来源:公司公告、笔者整理

分拆上市后,凯德投资成为亚洲最大的不动产投资管理公司,也成为全球第三大交易所上市的不动产投资管理人,仅次于加拿大博枫和美国黑石。

图4:国际头部资管机构管理规模排名

资料来源:公司公告、笔者整理

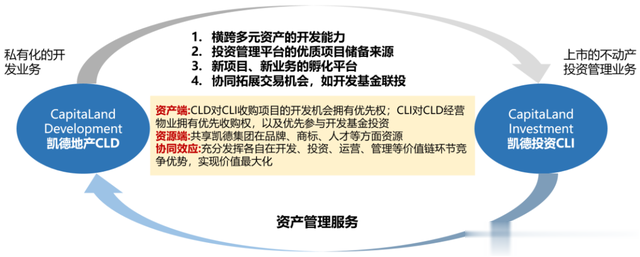

保留“一个凯德”生态系统:凯德投资(CLI)作为轻资产战略平台,能够从资产端、资源端、协同效应等方面充分受益于“一个凯德”集团生态。同时,凯德投资能够锁定凯德地产(CLD)潜在项目资源,并通过资本循环持续注入基金,扩大基金管理规模。

图5:“一个凯德”生态体系

资料来源:公司官网、公司公告、笔者整理

二级市场估值视角:二级市场对不动产资管商/投资管理人、传统开发商的定价具备显著差异,轻资产的投资管理/资产管理人较传统开发商拥有显著估值优势,包括倍数PE和溢价P/NAV。纯粹的投资管理公司拥有相对稳定的经常性收入和可预测的成本支出;资本密集型的开发业务收入不稳定、存在较长的投资周期、政策调控下利润空间被压缩、债务负担重。

图6:不同类型地产公司P/NAV及PE估值对比

资料来源:公司官网、公司公告、笔者整理

资本市场对凯德分拆轻资产平台独立上市反响积极:分拆公告披露当天,凯德置地(退市前)上涨13%,至退市(约半年)累计上涨超20%。独立上市后,凯德投资前3个交易日累计上涨约15%,半年累计上涨超27%。

图7:凯德分拆前后资本市场股价走势

资料来源:公司公告、笔者整理

二、凯德投资资管业务模式分析

两大主要业务分类:作为投资管理平台,凯德投资业务主要分为费用相关业务(FRB)和不动产投资管理业务(REIB)两大类,2022年营收占比分别约30%、70%。

图8:凯德投资两大主要业务分类

资料来源:年度报告、笔者整理

三大协同增长驱动力:基金管理、旅宿管理和资本循环为凯德投资可持续发展的三个重要驱动力,共同推动凯德基金管理规模(FUM)和费用相关收益(FRE)持续增长。

图9:凯德投资三大增长驱动力

资料来源:年度报告、笔者整理

1、基金管理业务

基金管理费占费用业务收入比例超四成

凯德投资费用相关业务收入包括基金管理、旅宿管理和物业管理三部分,其中基金管理为凯德费用相关业务的重要驱动力,也是凯德轻资产资管战略的重要方向。2022年,凯德投资费用业务收入合计9.84亿新元,其中基金管理费4.29亿(包括上市REITs管理费2.85亿、私募基金管理费1.44亿),占比达44%,较2020年占比提升5个百分点。

图10:费用业务营收情况(亿新元)

资料来源:公司各年年度报告、笔者整理

基金管理规模2022年达880亿新元,24年目标千亿

基金管理业务包括上市REITs和私募基金管理。截至2022年底,凯德投资基金管理规模合计880亿新元,保持增长趋势。其中上市REITs基金管理规模600亿新元,占比68%;私募基金管理规模280亿新元,占比32%。根据年报,凯德发展目标为2024年基金管理总规模达1000亿新元。

图11:基金管理规模FUM(亿新元)

资料来源:公司各年年度报告、笔者整理

图12:2022年FUM地区分布(亿新元)

资料来源:年度报告、笔者整理

图13:FUM按性质划分(亿新元)

资料来源:公司各年年度报告、笔者整理

基金管理费中REITs持续性收入占比约90%

基金管理费包括持续性收入和事件驱动费用,前者能够为管理人带来长期稳定的收益来源,可预测性强,后者受基金设立/收购/处置等事件波动相对较大。凯德投资2022年2.85亿的REITs管理费中持续性收入贡献达2.5亿,占比高达88%,过去3年持续提升,使得上市REITs管理费成为凯德投资稳定、可持续的费用收入来源。

图14:基金管理费按性质拆分(亿新元)

资料来源:公司各年年度报告、笔者整理

图15:REITs基金管理费按性质拆分占比

资料来源:公司各年年度报告、笔者整理

图16:私募基金管理费按性质拆分占比

资料来源:公司各年年度报告、笔者整理

上市REITs规模合计约600亿,市值330亿

截至2022年底,凯德投资旗下共管理6只上市REITs,REITs管理规模593亿新元,总市值330亿新元,占新加坡REITs市场总市值比例约1/3,龙头效应显著。凯德在6只REITs中持股比例介于18-39%,持股总市值约74亿新元。

图17:凯德旗下6只上市REITs情况

资料来源:年度报告、笔者整理

凯德在REITs产品中同时担任REITs管理人及资产管理人

因政策制度的不同,新加坡REITs可以由发起方直接作为REITs管理人,因此相关发起方能够同时担任REITs产品管理人及底层资产运营管理人。以凯德旗下REITs为例,除托管费一般由银行收取外,凯德相关方可以收取的REITs相关费用包括REITs基本管理费、激励费用、资产收购及资产处置费用、底层物业运营管理费用、租赁管理费/佣金等,收入来源丰富,与REITs形成深度绑定。

图18:凯德旗下REITs相关费用取费标准

资料来源:各REIT年度报告、笔者整理

私募基金超30支,总规模约280亿新币

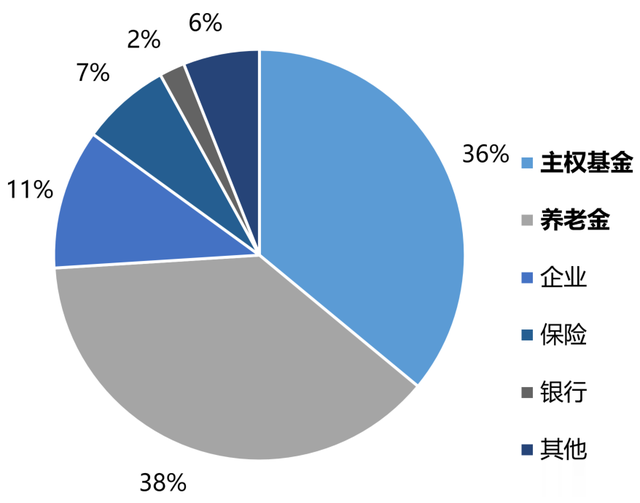

截至2022年底,除上市REITs外,凯德在管33只私募基金,总规模283亿新元,凯德相关方持股约51亿。投资者以长期权益配置型机构为主,主权基金和养老金占比高,合计约75%。

图19:凯德旗下私募基金概况

资料来源:年度报告、笔者整理

图20:凯德旗下私募基金投资者类型分布

资料来源:年度报告、笔者整理

凯德充分受益于“私募+REITs”资管全链条

通过“私募基金+REITs”打通资管链条,成为凯德轻资产扩张转型和资管业务发展的关键。通常凯德以私募基金形式(即Pre-REITs)在开发期介入,作为项目开发和孵化培育平台并提供资金来源,项目稳定运营后出售至上市REITs实现退出和增值收益,实现资本循环。

图21:凯德资管运作模式

资料来源:公司官网、笔者整理

2、旅宿管理业务

雅诗阁为凯德投资旗下负责旅宿业务的全资子公司,业务模式主要包括旅宿管理(费用相关)和旅宿投资管理两部分。同时,雅诗阁通过发展雅诗阁上市REIT及两支旅宿私募基金(雅诗阁服务公寓全球基金、学生公寓开发基金),扩大管理费收入,并提供退出渠道。

图22:凯德旅宿业务运作模式

资料来源:年度报告、笔者整理

旅宿管理规模超16万,业务增长迅速

截至2023H1,雅诗阁在管房间单元数量达16.2万,较21年大幅增长2.9万,提前完成23年底16万间的阶段性目标。2022年,雅诗阁实现旅宿管理费2.58亿新元,同比增长36%。根据23年最新指引,雅诗阁计划在未来5年客房单元年净增长率达8-10%,28年旅宿管理费目标超5亿新元。

图23:凯德旅宿业务管理规模(万间)

资料来源:公司各年年度报告、笔者整理

图24:凯德旅宿业务管理费收入(亿新元)

资料来源:公司各年年度报告、笔者整理

旅宿管理业务轻资产占比约80%

雅诗阁业务遍及亚太、欧洲、中东、非洲和美国等40多个国家,旗下品牌包括雅诗阁、馨乐庭、lyf、奥克伍德、盛捷等,资产类型包括服务服务式公寓、酒店、长租、学生公寓等。截至2023H1,雅诗阁在管资产中委托管理和特许经营占比达81%,较22年同期进一步提升。

图25:凯德旅宿资产获取模式

资料来源:公司半年度报告、笔者整理

图26:凯德旅宿资产类型分布(万间)

资料来源:年度报告、笔者整理

图27:凯德旅宿资产地区分布(万间)

资料来源:年度报告、笔者整理

3、不动产投资管理业务

资管规模超1300亿,90%聚焦亚洲

2022年凯德投资的资产管理规模达1320亿新元,基金管理规模880亿新元,90%聚焦亚洲地区。资产类型主要包括零售、新经济、办公、旅宿和综合类,分布较均衡,其中旅宿、新经济和综合类资产占比相对较高。

图28:凯德在管资产分布

资料来源:年度报告、笔者整理

每年30亿表内资产剥离目标

凯德投资每年通过一定的资产剥离、新增投资,对表内、上市REITs和私募基金的物业组合进行更新。当前设定每年30亿新元的剥离目标,2022年实现剥离31亿、新增投资77亿。资产处置方面,约80-90%的退出资产通过置入凯德旗下REITs和私募基金实现剥离,将表内资产转化为基金管理规模,进行体内资本循环,后续作为管理人收取基金管理费和资产管理费。新增投资方面,上市REITs和私募基金投资为主要方式,表内直投占比仅约10-15%。

图29:资产处置及新增投资概况(亿新元)

资料来源:年度报告、笔者整理

图30:凯德资产处置结构

资料来源:年度报告、笔者整理

图31:凯德新增投资结构

资料来源:公司各年年度报告、笔者整理

旅宿及新增投资驱动高增长

2022年,凯德投资不动产投资管理业务(REIB)实现收入21.1亿新元,同比增长40%,延续疫情后的增长趋势,主要因旅宿业务恢复以及新增投资。2022年REIB业务实现EBITDA15.2亿新元,其中经营性EBITDA10.5亿,主要来自REITs、私募基金及表内投资,基本保持稳定;非经营性EBITDA 4.7亿,包括处置损益、重估增减值,波动较大,主要因资产循环/剥离较21年大幅减少。

图32:不动产投资业务营收(亿新元)

资料来源:公司各年年度报告、笔者整理

图33:不动产投资业务EBITDA(亿新元)

资料来源:公司各年年度报告、笔者整理

图34:不动产投资业务经营性EBITDA构成

资料来源:公司各年年度报告、笔者整理

核心区域长期出租表现良好

凭借优秀的经营能力,凯德旗下核心地区的零售、新经济物业出租率长期保持较高水平,普遍在90%以上。办公类物业波动相对较大,中国区办公类资产22年至今表现相对低迷,出租率约80%。

图35:凯德新加坡资产出租率表现

资料来源:公司各季度报告、笔者整理

图36:凯德中国资产出租率表现

资料来源:公司各季度报告、笔者整理

图37:凯德印度资产出租率表现

资料来源:公司各季度报告、笔者整理

三、财务指标分析

财务特征:费用业务资金占压少,但稳定且利润占比高

截至2022年,凯德投资总资产351亿新元、实现营收28.8亿、EBITDA19.7亿、经营净利润6.1亿,其中费用业务(FRB)占比分别为7%、30%、21%、53%。费用业务资金占压少,但营收稳定性强,占核心经营利润比例高,已成为凯德投资核心经营利润的重要来源。

疫情等特殊因素严重影响上市公司利润表现

2020年前,凯德置地(分拆前上市公司)利润表现较稳定,2020年由于投资物业资产重估损失和部分项目及股权投资减值,净利润亏损15.7亿新元,同期营运净利润为7.7亿新元,受疫情影响严重,也是凯德实施分拆的重要催化因素之一。分拆重组后,轻资产的凯德投资以管理费收取和基金持股投资为主,可持续性和稳定性大幅增强。

图39:凯德投资近年利润表现

资料来源:公司各年年度报告、笔者整理

四、业务启示(略)