她至少有两任前夫是自杀身亡的,其中一位在1929年华尔街股灾后上吊自尽。

歌手哈丽特在1933年嫁给第五任丈夫利弗莫尔。7年后,伟大的利弗莫尔在纽约曼哈顿的一家酒店的衣帽间用柯尔特自动手枪自杀。

现在,美股在上演黑色星期五之后,又遭遇黑色星期一。每当市场陷入大动荡,总有人想起投机之王利弗莫尔,他的著名观点是“价格往往沿着阻力最小的方向移动“。

利弗莫尔最忠实的信徒在中国。历次机构都抱团阻力最小、逻辑最畅的板块,从2021年CXO、2022年新能源、2023年AI到2024年高股息,抱到最后都是一场灾难。

当国际化成为创新药的主线逻辑(阻力最小方向)之后,各家Biotech都在比拼对外大额BD项目,以至于近期出现攒局现象。

投资者也在涌入阻力最小方向。宜明昂科官宣一项超20亿美元的BD合作后,盘初飙升52%,随后追入者全部被埋。

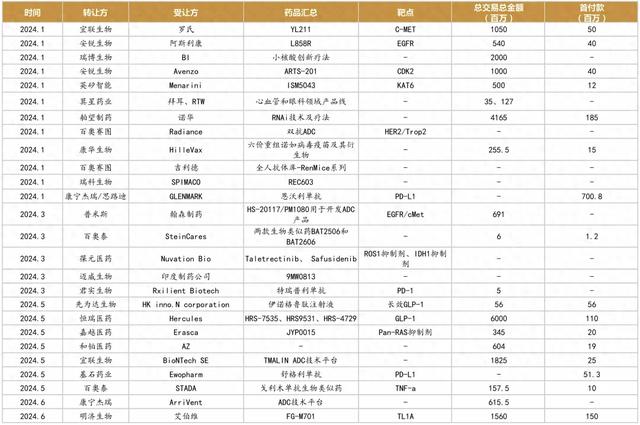

2024年上半年License out梳理 数据来源:医药魔方,西南证券整理

01

BD焦虑开始蔓延

和黄医药中报再次验证,还是国际化逻辑最丝滑。

和黄医药呋喹替尼是美国10年来获批的第一款也是唯一一款针对3线mCRC的小分子靶向药,已经写入NCCN指南。2024H1,呋喹替尼国内市场(2018年9月获批上市)销售额6100万美元,同比增长8%,美国市场(2023年11月获批上市)销售额1.305亿美元(Q2相比Q1环比增长42%)。海内外放量速度天壤之别。

手握8亿美元现金储备,和黄医药还是没有安全感,2024H1净开支2.799亿美元,同比下降23%,其中,研发开支9530万美元,同比减少34%,主要由于公司对中国境外的管线产品进行战略优先排序。创新药企必须维持研发强度,过于压缩研发开支不利于长期创新能力。

与呋喹替尼一致,百济神州泽布替尼也折射出中美药品销售额差距逐渐拉大。2022年,泽布替尼美国销售额26.4亿元,国内销售额10亿元;2023年,泽布替尼美国销售额69亿元,中国销售额14亿元。

据西南证券,2018年,美国总医疗费用支出是中国的16倍,美国人均医疗费用支出是中国的44倍。2022年,中美医疗费用支出仍存在14倍的差距,人均医疗费用仍有42倍的差距。

对外BD是阻力最小的出海方式,不仅可获得首付款输血,还可将海外临床研发成本交由合作企业承担,有助于快速推进临床试验。据药智网不完全统计,2024H1,国产创新药达成跨境License-out交易25笔,潜在总金额超过270亿美元。

大额BD预期甚至成为部分Biotech的估值支撑。迈威生物今年股价一度逆势创出历史新高,其核心管线9MW2821为潜在BIC Nectin-4ADC,进度全球第二。

野村证劵预计9MW2821有望在2026年获批,峰值销售额有望达到39亿元。其实,国内受到支付条件限制,9MW2821的首发适应症尿路上皮癌市场空间不大,即使后期拓展至宫颈癌、食管鳞癌、三阴乳腺癌后线,峰值销售额也不会很高。

但9MW2821的海外竞品Padcev 2023年全球销售额已超10亿美元,安斯泰来对其峰值预期26-33亿美元。大部分国产创新药都寄希望于海外市场,国内销售额可能连研发成本都收不回,但9MW2821的BD至今还没落地。

BD焦虑开始蔓延。国人永不言弃的内卷精神,在创新药短短10年历史中也得到充分体现,在不同阶段的最小阻力方向上(me-too、me-better、license-in、fast-follow),都挤满了竞争者。现在,license-out潜在总金额存在泡沫,特别是早期项目,只有首付款是靠谱的。

没有BD,就创造BD,没有大额BD,就创造大额BD。

02

BD越玩越花

NewCo(通过与海外资本合作成立新公司)模式本身没有负面因素,但如果大家都往这个方向卷,一种不详的预感又将出现。

MNC抄底中国Biotech,基于全球前三、补充研发管线两种因素。据《2020年度中国抗肿瘤新药临床研究评述》,全球范围内同一靶点药物,首个上市产品可以获得45%的市场份额,第二至第四个上市的产品分别可以获得27.9%、14%以及11.3%的市场份额。默沙东引进科伦博泰的SKB264是全球研发进展前三的Trop2 ADC, Summit Therapeutics引进康方生物的AK112为全球首款获批上市的PD-1/VEGF双抗。

GLP-1减肥是国内最热门的研发领域,却不具先发优势,几乎没有对外授权MNC的机会,至今仅有诚益生物一例。但恒瑞医药通过NewCo模式把不可能变为可能,GLP-1管线组合以60亿美元高价出海。

这是BD高端局。NewCo模式不同于传统License-out,国内创新药企业通过技术入股,与海外资本一起攒局,“找不到MNC就先卖给中间商,没有中间商就和海外资本一起创造中间商。”

通过资本运作方式出海,可以实现“既要又要还要“的目的,既能得到首付款,又能通过股权参与未来产品商业化成功的利润分配,还能隔离海外临床试验风险。

不过,考虑到全球GLP-1产品竞争格局,以及迭代研发格局,恒瑞医药GLP-1命悬海外,临床及商业化充满不确定性,仅有1.1亿美元早期付款是100%可靠的。

NewCo模式出海最近连续出现三例。8月5日,嘉和生物以数千万美元首付款把CD3/CD20双抗GB261海外权益授权给TRC 2004(嘉和生物与Two River、Third Rock Ventures两家美元基金共同设立的新公司)。

GB261临床进度处于I/II期。CD3/CD20为目前竞争最为激烈的双抗靶点组合之一,全球研发管线约27种,国内约12种。FDA已批准三款CD3×CD20双抗上市,分别是艾伯维的epcoritamab、罗氏的格菲妥单抗、以及罗氏和渤健共同开发的莫妥珠单抗。今年3月,FDA拒绝批准再生元CD3/CD20双抗Odronextamab治疗复发性或转移性滤泡淋巴瘤(FL)和弥漫大B细胞淋巴瘤的上市。

宜明昂科的BD新贵热度只维持了5分钟。

8月1日晚,宜明昂科震惊行业,两款创新药以超20亿美元出海,首付款及潜在近期付款高达5000万美元(有投资看成首付款5000万美元)。

8月2日,宜明昂科盘初上涨52%,随后跳水,收盘涨幅仅剩3.61%,8月5日下跌16.35%。

大额BD为何不灵了?因为首付款仅有1000万美元,最重要的是合作方Instil Bio公司的财务状况与大额BD严重不匹配。Instil Bio市值仅有8000万美元,其官网公开的管线仅有一款处于临床前研究中的FRα靶点药物。2024Q1,Instil Bio公司拥有现金、现金等价物、有价证券和长期投资1.615亿美元,其中现金和现金等价物550万美元,同期,营业费用为2395万美元,净亏损为2400万美元。

Instil Bio从宜明昂科引进的PD-L1/VEGF双抗IMM2510以及CTLA-4抗体IMM27M海外临床开发费用还要等米下锅。

雪球有评论指出,这是中国biotech新玩法,黄世仁把药BD给杨白劳。