文 | 金卫

卖香水,卖出一个IPO。

7月18日,颖通控股有限公司(简称颖通控股或颖通)向港交所主板提交上市申请,法国巴黎银行、中信证券为其联席保荐人。

颖通控股是一家香水品牌管理公司,管理了包括Hermès(爱马仕)、Van Cleef & Arpels(梵克雅宝)、Chopard(萧邦)、Albion(澳尔滨)等内在内的63个品牌。

靠着给爱马仕等大牌卖香水,颖通做到了年营收18亿的规模,净利润达到2亿。不过,颖通控股近年面临大品牌流失的风险,2022年一家主要品牌授权商协议到期,这家品牌商决定自行经营,而当期分销该品牌为颖通控股带来的收入高达4.25亿元,占总收入四分之一。

颖通控股的股权高度集中,由创始人刘钜荣夫妇通过颖通国际有限公司分别间接持股90%和10%。颖通控股在递表前进行了突击大额分红,2022财年至2024财年,颖通控股向控股股东刘钜荣夫妇分红1.28亿元、1.89亿元和3.14亿元,累计分红6.31亿,同期颖通控股的净利润之和为5.5亿,近三个财年的分红比净利润还多了0.8亿。

除了卖香水,颖通控股还干什么?

除了卖香水,颖通控股还干什么?颖通控股的创始人刘钜荣于1988年通过在北京一家百货公司开设香水精品专柜,将国际香水引入中国,自此,刘钜荣投身香水行业,逐渐发展起了香水品牌管理公司颖通控股。

1992年,颖通控股与国际香水巨头InterParfums(依特香水)建立合作关系,后者为Guess、万宝龙、Jimmy Choo和Coach等品牌的代理商,时至今日,InterParfums仍为颖通控股的前五大供应商之一。2005年起,爱马仕香水开始被颖通控股在内地代理,并成为旗下最“大牌”的奢侈品牌之一。

按2023年零售额计,颖通控股是中国内地、香港及澳门综合市场最大的香水品牌管理公司,可谓是“香水大王”。

目前,中国拥有全球第二大化妆品市场,按2023年零售额计,中国化妆品行业的国际市场份额为11.9%。

据弗若斯特沙利文的资料,2023年中国人均香水支出为人民币16元,远低于日本、韩国、美国及英国等地,这一数据表明了中国市场的增长潜力。

截至2023年财年底, 颖通控股管理的品牌总数为63个,包括Hermès、Van Cleef & Arpels、Chopard、Albion及 Laura Mercier,迎合中国内地、香港及或澳门消费者的差异化需求。

目前,颖通控股在中国内地、香港及澳门逾400个城市拥有逾7500个线下销售点。除线下销售渠道外,公司亦通过中国内地、香港及澳门的知名电商平台及社交媒体平台在线销售产品。

颖通控股的业务涵盖全球的香水、护肤品、彩妆、个人护理产品、眼镜及家居氛围品牌。不过,香水仍是其主要收入来源。2022财年-2024财年,颖通的香水品类收入占比分别为89.3%、88.5%和81.7%。

招股书显示,2022财年-2024财年(截至3月31日止年度),颖通的收入分别是16.75亿元、16.99亿元、18.64亿元,同期净利润为1.71亿元、1.73亿元、2.06亿。

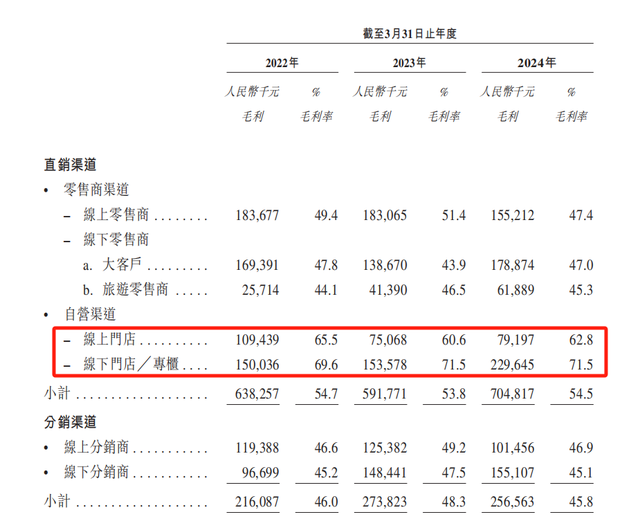

财报显示:颖通的销售成本主要为采购所销售产品的成本及相关关税,报告期内的销售成本分别为8.13亿、8.43亿、9.26亿,毛利分别为8.61亿、8.56亿、9.38亿。报告期内的毛利率分别为51.4%、50.4%及50.3%,相对稳定。但是,公司的净利率分别为10.2%、10.2%、11%。净利率低主要在于费用率高。

香水的销售极为依赖营销,其费用率也极高。报告期内,颖通的销售及营销开支费用分别为5.37亿、4.57亿、5.12亿,占营收的比重超过30%。

在销售方面,颖通的渠道主要为零售商渠道和自营渠道,其中,零售商渠道包括线上零售商和线下零售商(包括大客户及旅游零售商),自营渠道则是颖通自己在电商及社交媒体平台上经营的网店,如天猫、京东、小红书、抖音及微信等。

从销售占比来看,颖通的自营渠道占比不到30%,其他的销售渠道依然主要靠零售商、分销商。报告期内,公司总收入的74.9%、78.2%及75.4%产生自向分销商及零售商的销售。

不同香水的分销商之间的竞争异常激烈,颖通通常持有通过指定销售渠道在相关地区分销指定产品的独家授权,且分销商及零售商通常因此无法在相同渠道或地区向竞争对手采购相同产品。

但颖通也提到,他们可能因发现与公司订立的协议以及销售及分销安排不如公司的竞争对手有利,而选择分销与公司所提供产品具有竞争关系的其他品牌产品。

品牌商流失影响25%收入,颖通靠自有品牌破局?颖通作为一家香水品牌管理公司,决定了其下游的销售受制于经销商,上游受制于供应商。

2022财年-2024财年(截至3月31日止年度),颖通向五大供应商作出的采购额分别约8.1亿、6.98亿、7.71亿,占同年总采购额的约85.1%、84.0%及81.6%。其中,向最大的供应商的采购额分别约为3.07亿、2.3亿及3.73亿,占同年采购总额的约32.3%、27.7%及39.5%。

另外,公司同期存货账面价值分别为4.18亿元、3.58亿元及3.90亿元,约占当期收入的24.9%、21%及20.9%。

从供应商占比来看,颖通控股存在依赖大客户、供应商集中、存货占用资金等问题。

对颖通控股来说,当前最大的隐忧来自于上游保障供应的奢侈品牌们纷纷开始“提直降代”,法国奢侈品古驰母公司开云集团去年宣布创立美妆部门,另外,梵克雅宝的母公司历峰集团在去年组建了高级香水与美妆部门。这一潜在趋势对颖通控股来说,意味着存在失去重要供应商的风险。

招股书提到,2022年12月,公司与一家主要品牌授权商的协议到期,但随后该品牌商决定自行经营。而当期分销该品牌为颖通控股带来的收入高达4.25亿元,占当年总收入的25.5%。

颖通控股称,尽管公司已与主要品牌授权商维持友好互利的关系,但无法保证日后将能够与他们维持业务关系。倘他们任何一方决定终止与公司的业务关系,公司的业务运营、财务业绩及竞争力将受到重大不利影响。

若后续大供应商的香水代理权生变,颖通控股的业绩风险显而易见。对于行业趋势,颖通控股主要应对策略包括加大其他品类的运营,在主营香水同时,目前颖通控股运营了16个护肤品牌和8个彩妆品牌。另外,颖通控股依托渠道优势,创立并运营其自有品牌。

本次IPO,颖通透露融资将主要用于:进一步发展自有品牌,以及收购或投资外部品牌;开发和扩展自营零售商渠道;加速数字化转型以及提升知名度及声誉等用途。

也就是说,对于此次冲击IPO,发展自有品牌正是颖通控股排在首位的募资用途。不过,对于新品牌打造来说,需要多久的时间和资金成本还是未知。

对颖通控股IPO有何看法,欢迎在下方留言。