这波出其不意的上涨,应该只利好两种投资者。

一种是会“择时”的人,之前一直空仓或者轻仓,却能在大涨前最悲观的时候大笔加仓抄底。

另一种则是“用时间换空间”的人,虽然在3年前就重仓买入,但是这3年来,坚持越跌越买,不断摊薄成本。在最悲观的时候虽然总亏损金额不低,但是不仅没有割肉,还能咬牙坚持买入。

第一种情况,对择时能力和心理素质要求都极高,属于极少数的高手。

第二种则更符合我们普通人。而这种用时间换空间的投资方式,想必咱们这些基金投顾持有人们再熟悉不过了。(现在几乎每家基金投顾都配备“发车”服务——通常是每周发车一次,发车份数根据最新市场估值来定,低位多投,高位少投或不投)

出其不意的上涨,是对坚守之人最好的馈赠2年多的时间,基金投顾的“发车策略”终于扭亏为盈!

就拿成立时间早的中欧财富投顾旗下组合“超级股票全明星”为例。

下图是中欧投顾展示的“主理人实盘业绩”,大家可以随时在中欧财富APP查看。

主理人自己从两年多以前开启对“超级股票全明星”组合的跟车。截至9月30日,802天过去了,主理人跟投的持仓业绩已经盈利近5%!

同期对比看两年多以前一次性买入的收益,因为前期A股持续的下跌,所以“一次性买入”目前还在回本过程中,而持续跟车的收益已经领先十几个点。所以说,跌下来敢加仓,才是快速回本的不二法门!

这个观点我在之前的文章《亏到本金后“拿着死扛”是最愚蠢的做法》中说过:当一笔投资亏到本金后,要么立即清仓卖出,宁愿亏小钱也不要亏大钱;要么就越跌越买,不断摊薄成本,才能在反弹时尽快回本和盈利。如果只是拿着不动,结果就是完整承受了巨额亏损,即便行情好起来了,也因为成本不低而不容易回本。

很多人在刚刚亏到本金时,为了自我安慰,会说“反正买得不多,拿着吧”。在我看来,这就是一种思维惰性,久而久之,就会形成思维惯性。这对提升自身投资体系并没有帮助。

总之,还是先祝贺敢于越跌越买的投资者朋友,这波出其不意的大涨,是对你们最好的馈赠!

同时,我还发现,近期给我反馈已经回本的朋友中,恰好大多是基金投顾组合持有人。而给我吐槽说现在仍然还亏很多的朋友中,则是前两年买了基金后就拿着不动的人。

我在想,幸好有基金投顾的发车陪伴服务,才让我们在市场情绪最低迷的时候,还能跟着一期一期咬牙坚持跟车,不断摊薄成本。

以前我们经常抱怨“基金赚钱,基民不赚钱”。

经过这波大涨,我切实体会到了基金投顾是真的可以通过“改善投资者行为”来“提升投资收益”的,是可以做到“基金不赚钱,但基民赚钱”!

不要跟市场玩小聪明除了拿着基金不动死扛之外,我身边其实也有不少“老韭菜”,这两年一直靠做股票或者ETF波段在赚钱。

毕竟这两年来,A股主要是震荡市,涨2天又跌3天是常态,确实也适合做波段,赚三五个点就卖,然后等跌了再低价接回来。几波操作下来,一年也能盈利十几二十个点。

但是,行为是有惯性的,特别是当一个人通过做波段尝到了甜头后就会乐此不疲。

于是,到了今年9月24日那天,上证指数大涨4%,创业板指大涨5.5%,我的这些“老韭菜”朋友都赶紧把握机会卖出,落袋为盈。想着等第二天跌了再买。

结果呢?

从9月24日开始,A股不跌了。

短短5个交易日,上证指数涨超20%!创业板指更是大涨40%!

于是乎,我的“老韭菜”朋友们都傻眼了。

没有人能预测到这个时间点,A股竟然会开启大牛市,所有人都以为是“一日游”,都在等着回调后接回来。

现在好了,虽然今年通过做波段盈利十几个点,但是相比指数而言,还是少赚了不少。

所以,亲身经历了这波突如其来的牛市后,我的反思就是:既能躲过熊市,又能在牛市赚很多的人,是极少数。大部分人还是盈亏同源——习惯做波段的人,往往很难把握住牛市第一阶段的涨幅。

再说得直白点:在震荡市通过做波段盈利后,自以为掌握了市场规律,开始跟市场耍小聪明。结果就是在不经意间,损失了更大的机会。

经历了这波长熊到光速牛的切换后,我的心态有了明显改观,要明白:熊市就是拿来亏钱的,就是需要我们在场的。如果在熊市中都没有尽量积攒便宜筹码,凭什么认为你就能享受牛市的涨幅?

这次回本后,该如何操作?我身边很多坚持跟车投顾组合的朋友,基本上都回本了,甚至还有5%-10%的盈利。

那么,投顾组合好不容易盈利,是不是该赶紧落袋为安了?

关于这个问题,中欧财富投顾在近期文章《回本了要不要卖?现在能追涨吗?手里的债怎么办?》中,给出了很有参考价值的答案。

中欧财富投顾很详细地展望了3个时间点:

短期来看,在政策刺激下,延续反弹的概率更大到11月左右,由于三季报数据疲软+美国大选+美联储货币政策难超预期,市场情绪可能回落。展望明年,在重磅政策刺激下,经济恢复可能性很高,明年行情值得期待。对于刚回本的人来说:如果选择回本就卖,那么这3年来该吃的“苦”一点没少吃,但是吃过的苦却毫无价值。但如果A股仓位明显过重,那么这波反弹是阶段性减仓A股,重新做资产配置的好时机。

对于踏空A股的人来说:如果自己不知道具体买哪些基金,不知道如何搭配,那么也可以直接选择“基金投顾组合”。

就拿中欧财富投顾的组合来说,除了有名气最大的由主动管理型基金构成的“中欧超级股票全明星”之外,也有投顾费更低的由指数基金构成的“中欧指数先锋”(核心仓位是沪深300、上证50、创业板指等主流宽基指数;卫星仓位则是风格/行业指数基金做轮动)

经过这几天的反弹,基金组合“中欧指数先锋”自身已经获得正收益。

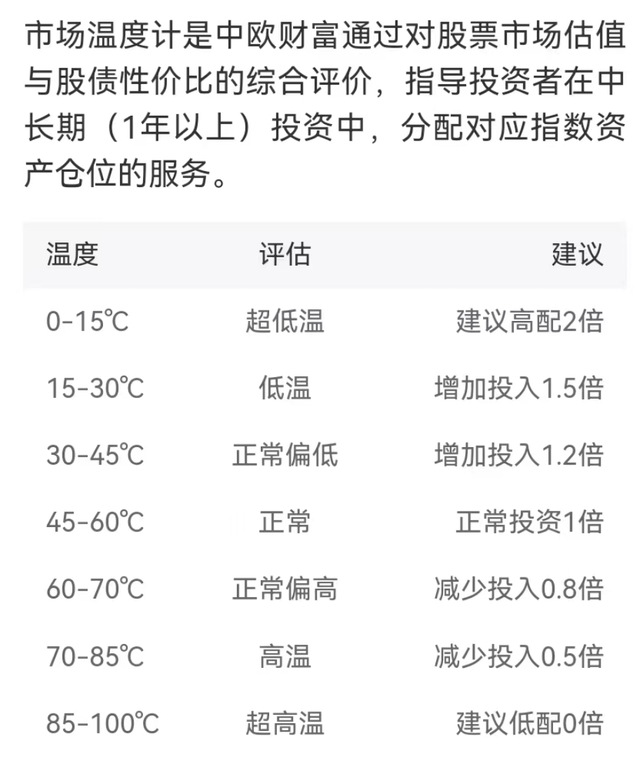

如果不想买投顾组合,只想更方便判断市场是否高估,市场情绪是否高涨,那么也可以参考中欧投顾发车所参考的“市场温度计”指标。

不同的市场温度对应不同的发车份数,对于想现在开始加仓A股的朋友,可以每周根据该温度指标来设置定投金额,逐步提高A股仓位。当该温度到了高温后,也可以考虑不投或者减仓。

最后,想用上面提到的中欧财富投顾文章中很重要的一段话来结尾:

乐观去看,出现股债双牛的可能性是有的——就像2014到2015年那个阶段,“股债齐涨”就是在货币和财政双宽松的背景下发生的。宽货币,利好债市,宽财政,利好股市。和我们当下面临的市场环境也有些类似。

所以,最好不要因为踏空A股,因为不甘心,就清仓债基并全部用来追A股。对于一个成熟的投资者来说,做好大类资产配置才是免费的午餐。

1、不要借钱玩,2、不要重仓一只,3、不要投入超过10分之1的钱 做到以上3点,保你一生都能在市场生存, 1个小兵开局经营的好也能发展成千军万马,没本事给你千军万马,也能全军覆没,血本无归。 交易者最大的能力,应该是保护好本金,你才能玩一辈子啊。用我这套心法,就算你去澳门赌一把,也可护你周全。

第二种基本上都是以忍受无止境折磨为主!肯定会牺牲身心健康快乐![呲牙笑]