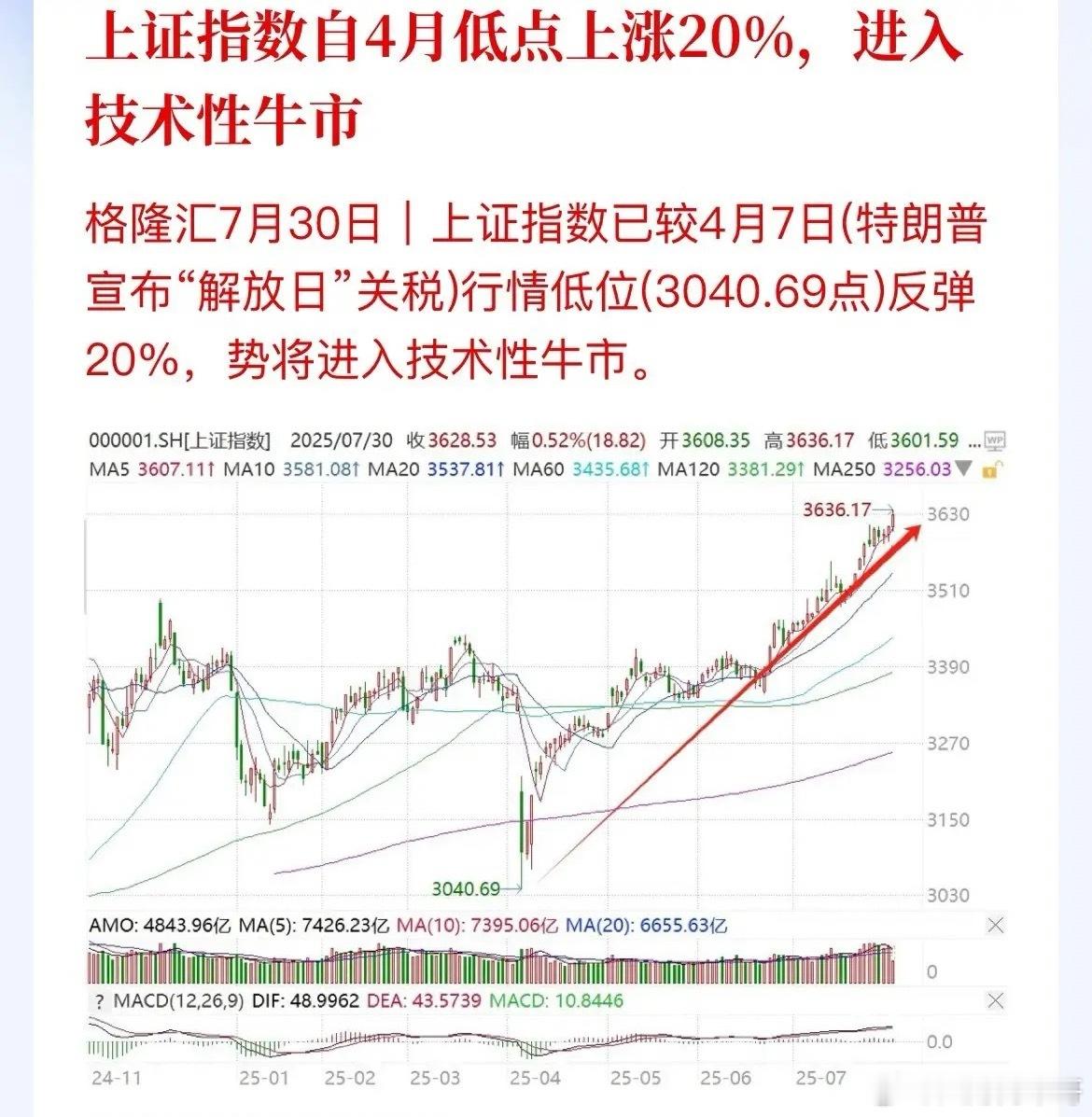

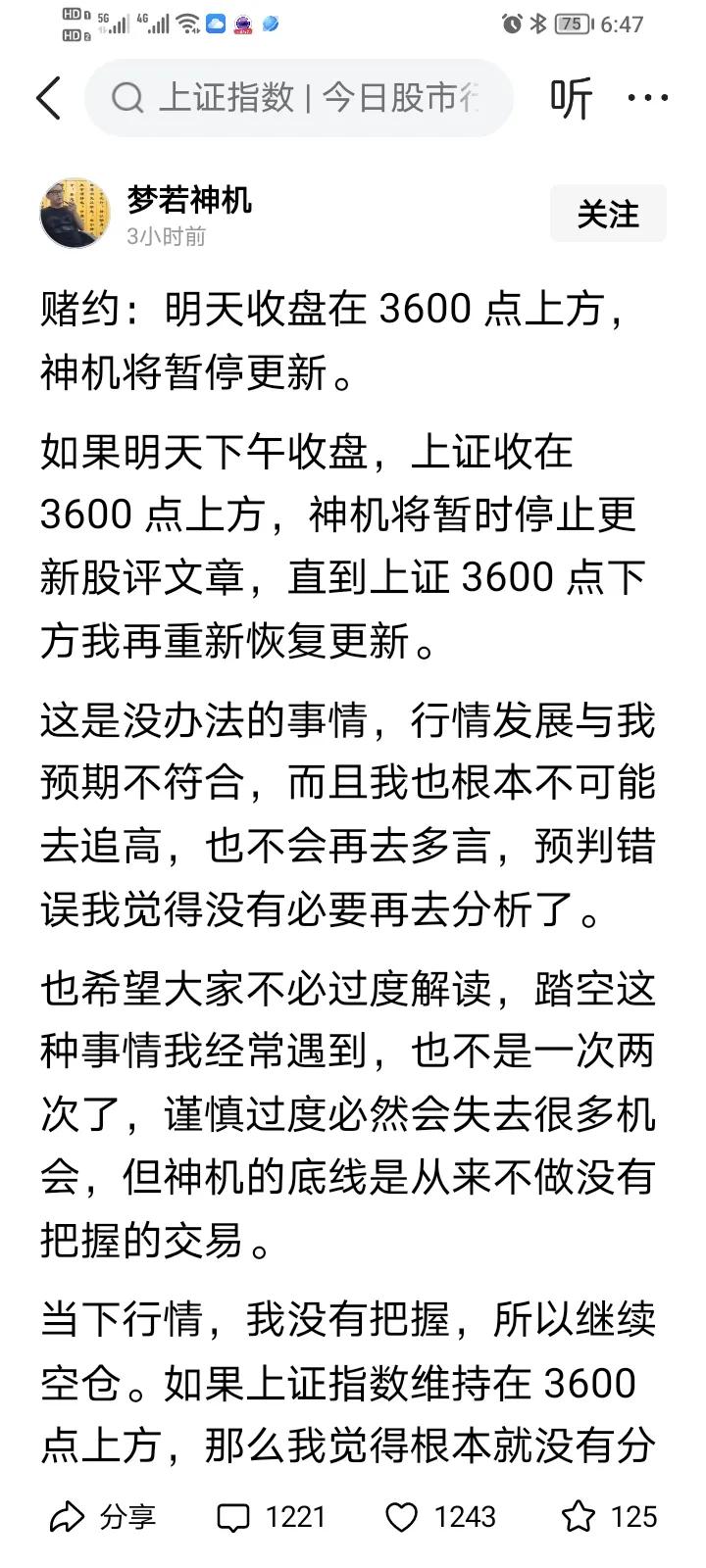

一觉醒来,今天是七月收官之战,关于今天A股的行情,我再强调几句,防止有人没有看到:朋友们,昨天A股上演“牛头熊身”,今天七月收官能否“牛市牛尾”?八月行情怎么走?关键看三点!今天是A股七月最后一天,上证指数能否站稳3600点+守住技术性牛市,将对8月初行情起到决定性作用。八月前夜,这3件大事必须知道!1.美联储不降息?这些板块要承压昨晚美联储议息会议,最关键的不是“加不加息”(早不加了),而是“9月到底降不降息”。结果出来了:9月降息概率降到50%以下,之前还60%呢!这对A股啥影响?直接利空黄金、有色、银行、地产这些“利率敏感型”板块。黄金、有色这类“全球定价”的资产昨晚开始跟着跌。持有这些票的朋友,短期可能要开始分化。2.宁德时代“业绩翻车”?其实是虚惊一场!昨天宁王(宁德时代)港股大跌7%,A股也跌超5%,把创业板带得稀里哗啦。结果今天一公布业绩——上半年赚了305亿,同比涨33%!这明明是超预期啊,咋还跌了?我看啊,就是市场之前太悲观了,觉得新能源电池内卷、欧洲市场难打,宁王也被砸怕了。现在业绩落地,反而是个“反转信号”。尤其是宁王跌多了,今天很可能带着创业板反弹。不过话说回来,新能源整体还是“存量博弈”,想靠它带动全面行情,难。3.十倍股被“关黑屋”!高位股要凉?上纬新材昨天刚成了今年第一只“十倍股”,今天就被停牌核查了。这是2024年11月以来第一只被“关小黑屋”的票,信号很明确:高位妖股的风险,监管层盯上了。最近市场炒小炒差的风有点盛,上纬新材被停,等于给高位股敲了警钟。尤其是那些涨了50%、100%的题材股,短期别急着追,小心“接盘侠”。七月热点昨天全退潮,八月新主线还没明!但记住:牛市洗洗更健康,现在跌的越狠,后面涨得越疯!盯紧医药、科技、券商里的低位票,八月翻身的机会就在这!八月的行情将更考验选股能力——抛弃纯题材炒作,聚焦“政策+业绩”双驱动的低位板块,方能在轮动中抓住机会。记住,牛市里最大的风险不是调整,而是在洗盘时丢了筹码。最后点赞关注不迷路,赠人玫瑰,手有花香,牛市好运自然来~!