北京时间 8 月 1 日早美股盘后,美国版 “支付宝” Block(SQ.US)公布了 2024 年二季度财报,整体来看虽然受 Square 板块增长趋缓和环比下滑的 Bitcoin 业务拖累,营收略不及预期。但在严格的控费下,挤出了略高于预期的利润,以下为核心要点:

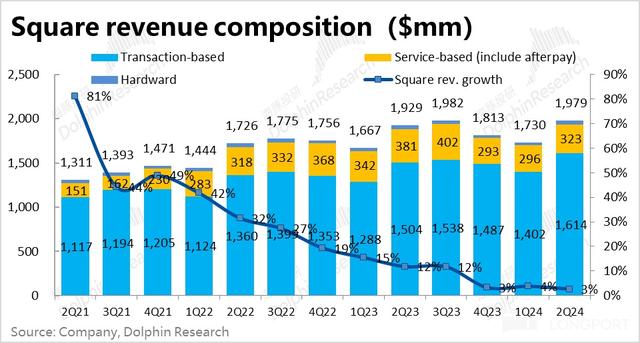

1、公司的基石板块—Square 板块增长越发放缓,本季营收 17.3 亿美元,比市场预期少约 0.3 亿,同比仅增速 2.8%。虽有 afterpay 调整口径的影响,但环增速环比放缓 1.2pct体现出增长压力不小。关键经营指标上,Square 生态内的支付金额约 584 亿美元,同比增长 8%,环比放缓 1pct,增速已连续 5 个季度环比放缓,同样是走弱的趋势。

2、Cash App 增长相对平稳,剔除比特币业务后,Cash App 板块本季营收 15.2 亿美元,高于预期的 14.7 亿,同比增速保持在 30% 和上季度相同。分业务细分来看,Cash App GPV 规模持续缩小,本季下滑了 24%,导致 Cash App 板块内支付手续费也有类似跌幅。订阅服务本季收入为 14.2 亿元,同比增长 38%,较上季略提速 1pct,保持着相对强劲的增长(但其中有 Afterpay 收入确认比例由 50% 调整为 100% 的影响),从而维持了 Cash App 板块的相对成长性。

关键经营指标上,Cash App 本季流入金额环比大体持平在$710 亿,同比增速也因基数走高,环比放缓了 2pct 到 15%。整体来看,Cash App 的增长相对维稳,但也有趋缓的迹象。

3、整体业绩上,本季 Block 总营收61.6 亿美元,同比增长了 11%,略低于市场预期的 63.1 亿。剔除波动较大的比特币业务后,核心收入为 35.4 亿,同比增长 13%,和预期大体一致。

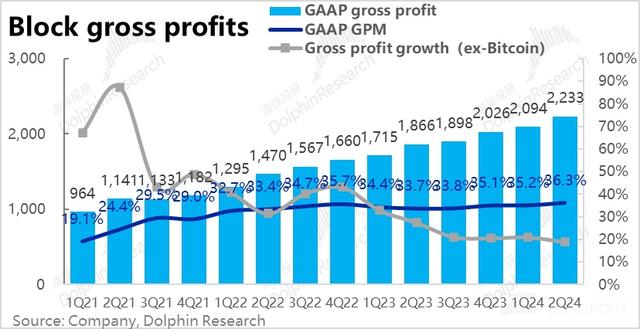

公司最关注的指标—毛利润本季为 22.3 亿美元,比市场预期的 21.9 亿略高。毛利润同比增长 19.7%,增速环比放缓了约 2.5pct,但依旧高于营收增速。毛利率达 36.3%,环比提高了约 1.1pct。

分板块来看,各板块的毛利率都环比有所下降,其中 Cash App 实际毛利润比偏保守的预期要好,Square 板块的毛利则略不及预期。

4、费用角度,以总毛利增长 19.7% 为比较基准,本季 Block 的总经营费用同比减少了 4%。细分来看,公司的管理和营销费用分别同比减少了 14% 和 6%,仅有研发费用同比增长了 3%。除 “不得不花” 的研发投入外,公司对费用投入的态度仍非常谨慎。主要由于严格的控费,Block 本季实现经营利润为 3.1 亿美元,高出市场预期的 2.7 亿约 13%

5、略微上调全年利润指引:对于 24 年三季度,Block 指引调整后 EBITDA 的指引中值为 6.8 亿,略微高于预期的 6.7 亿。指引毛利润同比增长 17%,略微降速但和市场预期也基本一致。

此外,公司对 2024 全年的毛利润和 adj.经营利润的指引分别上调了 1.3 亿和 1.5 亿(相当于 10%)。

海豚投研观点:

从当季业绩来看,显然最大的亮点是因谨慎的费用投入,额外挤出了比预期稍高约 10% 的利润。但问题是,无论 Square 板块抑或是 Cash App 板块的核心经营指标普遍呈现续放缓的趋势。我们认为公司目前最大的问题是作为一个垂类小龙头,没能展示出持续且稳定的高成长性,营收规模(剔比特币业务后)持续拘泥于小几十亿美元的体量,主要靠控费挤出小几亿的增量利润,格局过于 “小气”。

海豚投研认为,需要看到营收体量能出现跨越式的体量增长,呈现出更高的规模效益、并带来更高的利润率,公司才能有更好的叙事和投资逻辑、明显突破当前的市值范围。

以下是详细点评:

一、Square 增长继续放缓,压力越发明显

公司的基石板块—Square 业务,本季实现营收 17.3 亿美元,比市场预期少约 0.3 亿,同比仅增速 2.8%,虽然同比增速低有自4Q23 期 50% 的 Afterpay 营收不再计入 Square 板块的原因,但今年 14% 的环比增速,相比去年同期的 15.7% 也同样偏弱。分细分业务具体来看:

1)交易手续费本季收入约 16 亿美元,同比增长 7%,较上季继续降速 2pct;

2)包括 SaaS 软件服务和资金贷款等订阅服务收入本季为 3.2 亿美元,同比下降了 15%,下降幅度走阔了 2pct。

另一项关键指标—商家完成的支付金额 (包括 Cash App 渠道) 约 620 亿美元,同比增速也下降了 1pct 到 5%。

其中通过 Cash App 渠道完成的 C2B 支付额约 36 亿美元,较去年同期的约 47 亿同比下滑了 24%,Cash App Pay 支付的进展并不顺利。

Square 商家按规模分类的占比变化上,本季度年支付额&500k 以上的大型上季比重上升了 2.1pct,增长明显。但中型商家(125K<GPV<500K)的比重则下降了 0.5pct。但整体上中大型商户的比重本季提升了 1.6pct。

另一大战略方向 – 拓展海外业务的进展则稳步推进,本季度 Square 板块海外贡献的毛利润达到 1.21 亿,占 Square 整体毛利的 13%,环比持平但同比上升了 2pct。

二、Cash App 增长相对强劲

本季剔除比特币业务后,Cash App 板块实现营收 15.2 亿美元,高于预期的 14.7 亿,同比增速保持在 30% 和上季度相同,分细分业务来看:

1)Cash App 的 C2B支付手续费收入为 0.99 亿元,规模持续萎缩,同比下降了 26%,下降幅度和 Cash App GPV 幅度相近。

2)而以联名银行卡业务,即时提现业务和 Afterpay 业务为主的订阅服务本季收入为 14.2 亿元,同比增长 38%,较上季略提速 1pct,当然其中有 100% 并表 Afterpay 收入的利好。

3)营收贡献最大的 Bitcoin 业务,本季营收为 26.1 亿,环比下降了 4.4%,同比增速也收窄到了 9%。

关键的经营数据上,截至本季度末 Cash App 的月度活跃交易量为 5700 万次,环比持平,。变现率环比略有提升到 1.53%。 本季 Cash App 流入金额环比大体持平在$710 亿。

三、毛利增长跑赢营收

加总各项业务,本季 Block 总营收61.6 亿美元,同比增长了 11%,略低于市场预期的 63.1 亿。剔除波动较大的比特币业务后,核心收入为 35.4 亿,同比增长 13%,和预期大体一致。

公司最关注的指标—毛利润本季为 22.3 亿美元,比市场预期的 21.9 亿略高。毛利润同比增长 19.7%,增速环比放缓了约 2.5pct,但依旧明显高于营收增速。毛利率达 36.3%,环比提高了约 1.1pct。

分板块来看:

1、Square 板块实现毛利润 9.2 亿元,同比增长 3.8%,并未明显跑赢营收增速;

2、剔除比特币业务后,Cash App 板块实现毛利润 12.3 亿美元,同比增长了 33.3%,略跑赢板块营收增长。实际毛利润比预期略高 4%;毛利率虽然环比下降了 0.5pct,但比预期还是高出 0.2pct;

3、比特币也本季实现 0.67 亿的毛利润,略高于市场预期的 0.62 亿;

四、严格控费,挤出高于预期的利润

费用角度,以总营收(ex. BTC)同比增长 13%,总毛利同比增长 19.7% 的为基准,公司本季总经营费用却同比减少了 4%,不错的毛利增长的同时和费用控制也依旧严厉,

细分来看,公司的管理和营销费用分别同比减少了 14% 和 6%,仅有研发费用仍同比增长了 3%。类似其他科技公司,除了为跟上 AI 等科技 “被迫” 增加的研发费用,企业在其他费用支出上仍是相当谨慎的。

最终在 GAAP 口径下,Block 本季实现经营利润为 3.1 亿美元,高出市场预期的 2.7 亿约 13%。其中严格控费贡献了大部分超预期的利润。

<正文完>