估值离奇暴增,实控人及股东却底价套现数亿。此外,大客户还大手笔投资竞争对手,诸多扰动下也引发了市场对志橙半导体IPO的关注。

据深交所消息,近日,深圳市志橙半导体材料股份有限公司(下称“志橙股份”)完成了第三轮问询回复,更新披露了招股说明书,拟创业板IPO上市。招股书显示,此次IPO发行不超过2000万股。拟募集8亿元分别用于SiC材料研发制造总部项目、SiC材料研发项目、发展和科技储备资金。

通过查阅该公司招股说明书以及问询回复意见,可以看到,志橙股份存在不少待解之谜,比如,公司是如何不到三年内,估值由1亿元暴增到14.92亿元;与此同时,实控人却“底价”售卖股权套现,这种谜之操作令人疑惑;不仅如此,股权增资平台还出现同股不同价的巨大差别。

股权和估值同时遭遇质疑,该公司毛利率、核心技术的界定以及研发投入也同样需要志橙股份释疑。在未来的发展中,志橙股份将不得不面对投资者对其管理和项目实施的深层次担忧。

针对估值大增、股权增资价格差异、研发投入等问题,发现网向志橙股份发送采访调研函,截至发稿前,志橙股份未就有关问题给予合理解释。

估值暴增13倍同时公司实控人却底价套现数亿

据招股书,志橙股份前身为志橙有限,成立于2017年12月,由朱佰喜、祝文闻出资设立,注册资本为500.00万元,2022年12月变更为志橙股份。

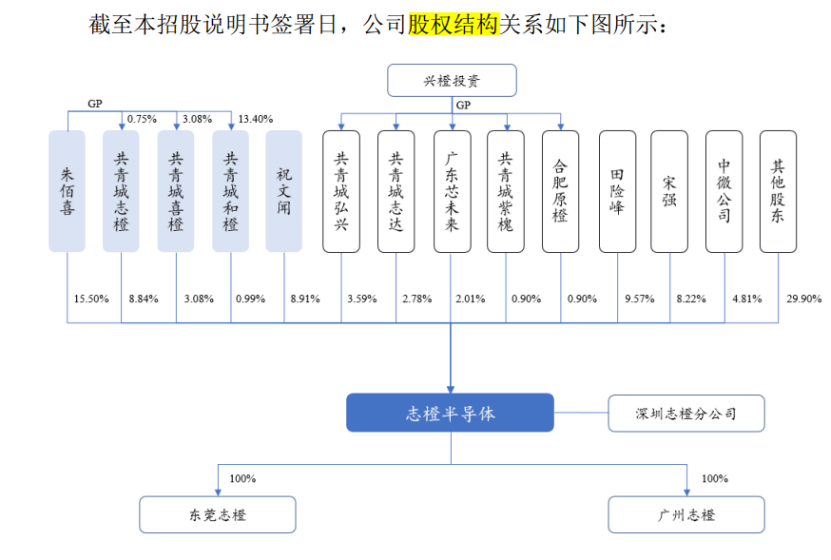

(股权结构图:招股说明书)

截至招股说明书签署日,公司实际控制人朱佰喜直接持有公司930.2494万股股份,占公司股本总额的15.50%,朱佰喜通过直接持股、控制三个持股平台及一致行动关系合计控制发行人37.32%的股份对应的表决权。

据招股书显示,志橙有限设立以来,公司进行了7次增资和4次股权转让。其中,2019年9月,共青城弘兴以9元/注册资本的价格对志橙股份进行了增资,增资完成后,志橙股份的估值为9999.99万元。第二轮增资的时间为2020年12月,共青城志达、合肥原橙、共青城紫槐均以40.5元/注册资本的价格对志橙股份进行了增资,增资完成后,志橙股份的估值为5亿元。

随后,2021年9月到11月,中微公司和装备产投分别以72.9元/注册资本的价格投资4500.12万元和1000.19万元,经过上述两轮增资后,志橙股份的估值推至9.55亿元。

在2022年7月最后一轮增资中,广东半导体、广东芯未来、银河源汇、黄埔视盈、中微公司、嘉兴万祥、开星橙、创盈健科联合注资了1.42亿元,增资价格为98.42元/注册资本,公司估值激增至14.92亿元。

可以看到,经过上述四轮的增资后,志橙股份的估值从1亿元最终涨到14.92亿元,从2019年9月至2022年7月,不到三年的时间,志橙股份的估值暴增了近13倍。估值异常暴增,尤其是在2021年的两次融资,估值虚高明显。

值得警惕的是,第四轮融资完成以及估值的暴涨背后,志橙股份的股东和实控人朱佰喜却在减持套现。2022年7月,共青城志橙以98.42元/注册资本的价格将1.85%、1.48%、1.48%的股份分别转让给井冈山鑫滨、创芯耀贰号、上海物联网,共套现6493.82万元。与此同时,天使轮融资的自然人股东宋强将1.85%股份以2497.62万元的价格转让给绍兴相辉,共青城弘兴以1%的股份低价转让给杭州创合,分别套现1350.07万元。

2022年8月,志橙股份的实控人朱佰喜以137.89元/注册资本的价格将其持有志橙股份0.99%的股权转让给了共青城华拓,以该价格计算,彼时志橙股份的估值为20.9亿元,而朱佰喜也成功套现2069.73万元。与此同时,在同一时间段内,共青城弘兴、共青城志达、田险峰等均以145.15元/注册资本的价格将其持有的志橙股份的股权转让给了上海创合、珠海格金、广州瀚云等。据统计,此轮股权转让中,兴橙资本前后累计已套现2.19亿元。

除了外部投资者增资以外,2022年4月,志橙股份的员工持股平台共青城喜橙、共青城和橙分别以32.05元/注册资本和51.03元/注册资本的价格对志橙股份进行了增资。

让人迷惑的是,为何估值大增后,股东和实控人却忙着减持套现?为何在同一时间段内,志橙股份的每注册资本的价格会不一?到底哪个才是公允价?以及为何实控人朱佰喜要“低价”转让志橙股份的股权?

事实上,如果此次IPO能够成功,除实控人之外,最大的获益者却是以最低价入股的天使轮投资人。田险峰和宋强作为公司的重要股东,由于增资价格的上涨,使其投资的浮盈率分别达到138.89倍和115.31倍。这种靠炒高估值减持套现,是否符合市场基本规律?

毛利率可持续性以及研发投入突增受关注

招股书显示,志橙股份是一家主要研发、生产、销售用于半导体设备的碳化硅涂层石墨零部件产品,并提供相关碳化硅涂层服务的国家级专精特新“小巨人”企业。在半导体设备用碳化硅零部件领域,2022年市场份额在中国市场排名第三,在全球市场排名第八。

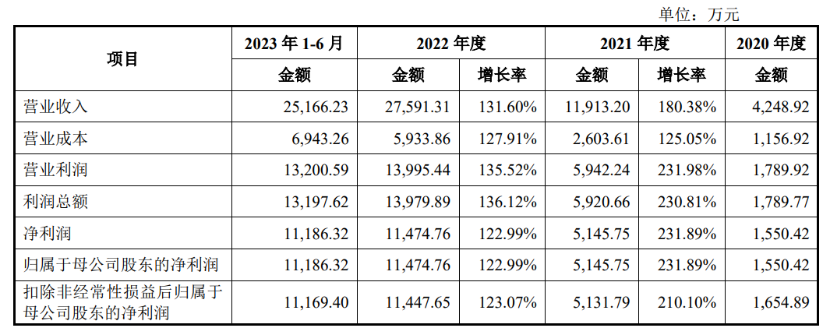

经营业绩方面,报告期内,志橙股份营收分别为4248.92万元、1.19亿元、2.76亿元和2.52亿元;归母净利润分别为1550.42万元、5145.75万元、1.15亿元和1.12亿元。

(经营业绩情况:招股说明书)

主营业务方面,报告期内,志橙股份主营业务毛利率分别为72.77%、78.14%、78.49%和72.83%,毛利率保持在较高水平。不仅大幅高于国内同业可比公司水平,也大幅高于国外竞争对手东海碳素、西格里碳素、东洋炭素。

针对该公司毛利率远高于同业可比情况,深交所也连续两轮问询提及要求说明,在首轮问询中,志橙股份回复称,公司在产品销售过程中,暂未面临来自国内企业较强的市场竞争,因此可以基于国外竞争对手在国内的销售价格与客户协商定价,利润空间较大。但是深交所在第二次问询中,再次提出毛利率高于同业可比公司的合理性。

除毛利率显著高于同业可比受到关注外,志橙股份还面临着受到原材料以及海外市场波动带来的风险。招股书显示,报告期内,志橙股份原材料采购占公司采购总额的比例分别为58.55%、55.06%、53.50%和30.04%,原材料主要包括石墨材料和涂层材料(包括硅源材料、碳源材料及辅助气体)。

与此同时,公司生产所需的特种石墨材料均通过外购方式取得,部分原材料原产地位于国外。报告期内,公司各期石墨采购金额分别为501.38万元、1476.48万元、3645.98万元和1282.70万元,占公司各期采购总额的比例分别为45.00%、42.51%、44.82%和21.56%。

值得一提的是,志橙股份第一大客户兼股东中微公司还投资了竞争对手。报告期内,中微公司为志橙股份第一大客户。不过值得注意的是,2022年,中微公司还投资了志橙股份主要竞争对手成都超纯,持有其4.70%股份。

(前五大客户销售情况截图:招股说明书)

据招股书显示,2022年11月发行人完成股份制改造后,中微公司董事张亮为发行人新任董事,中微公司成为发行人关联方,且中微公司持有发行人4.81%的股份。中微公司是全球领先的MOCVD设备等半导体设备生产商,主要向发行人采购MOCVD设备零部件、SiC外延设备零部件、Si外延设备零部件用于自用研发和配套设备销售。不过,在2023年上半年前五大客户名单中,中微公司和北方华创已经消失。

此外,志橙股份2022年激增的研发费用格外引人关注。据招股书显示,2020年和2021年,志橙股份研发费用仅有433.29万元、1367.21万元,但2022年研发费用突然狂飙到2708.90万元激增了98.13%。从该公司披露的研发费用细则中,监管部门对研发费用在2022年突然大增的合理性提出了质疑。

(记者 罗雪峰 财经研究员 周子章)