事情的起因是华润电力2022年11.1GW组件集采。通威股份在第五批次(3GW)中以最低报价中标,被组件企业认为“不讲武德”。通威作为硅料厂已经赚了很多,再到下游抢生意,不能自产硅料的组件厂没法玩了。

光伏产业链大致分为硅料、硅片(含拉棒)、电池、组件和光伏发电等五个环节。许多企业践行一体化战略,上游企业涉足组件者大有人在,从隆基、中环到晶澳、晶科都是硅片、电池、组件“一把抓”。再说通威股份“电池/组件”业务2019年营收就突破120亿,2021年达249亿,高纯硅业务占33%,为何此次参与竞标的反响这么大?

布局极有章法

相信光伏行业之外,多数人没听说过刘汉元。回顾他创建通威的历程,发现这是位“奇人”。

刘汉元生于1964年,公开资料称其于1981年(17岁)进入四川省眉山县水电局,5年间先后任技术员、助工、工程师、高级工程师。17岁能有多高学历,小小县水电局在上世纪八十年代会有评审“高工”的资格?好在刘汉元不是陈春花,学历、职称对他都无所谓。

1983年,刘汉元发明了一种新的网箱养鱼技术,并在家里制造鱼饲料——用小型绞肉机将原料粉碎,然后搅拌,家里人轮流动手,没日没夜地工作(以上信息来自网络)。说明刘汉元不是官二代、富二代。

1986年,刘汉元在当地政府支持下自筹备资金建起西南地区第一家集约化鱼饲料工厂。

1992年通威集团成立,11年后(2004年)在上交所上市。主营业务是饲料生产、销售,产品包括鱼、猪、鸡、鸭饲料。2003年营收17亿、净利润4324万元。草根出身,奋斗17载成为上市公司董事长,算是登上人生巅峰了,不料刘汉元辉煌的才刚刚开始。

2006年,刘汉元率领通威进军新能源产业。2009年7月,通威集团成立“通威太阳能”,注册资金5000万元。2011年2月,增资到1亿元。

2013年9月,通威以8.7亿元收购濒临破产的合肥赛维(赛维LDK子公司,成立于2010年,注册资本10亿元)。同年10月更名为“通威太阳能(合肥)有限公司”(简称“合肥通威”)。

2014年,合肥通威的32条多晶硅电池生产线逐步恢复生产,全年销量达633MW。2015年通过技术改造提高了产能,全年销量突破1.5GW,营收32.9亿,净利润3.76亿。

2015年,通威股份向母公司通威集团收购永祥股份和通威新能源,对价20.6亿,通过发行代价股支付。永祥拥有1.5万吨/年的多晶硅产能,位列全国第三;通威新能源推广/运营“渔光一体”、屋顶光伏等项目。与此同时,通威股份还通过定向增发募集了20亿配套资金。

2016年,通威股份斥资50亿向母公司通威集团收购合肥通威(由2013年购得的合肥赛维和通威太阳能组成)。

2006年进军新能源产业以来,通威的路径非常明确——通过自建及并购在集团形成实体,待时机成熟注入上市公司,集团回笼资金后进一步扩张版图。短短十年,通威已成光伏领域的头部玩家。

说起来容易做起来难。远的不说,多氟多将业务从电解液向锂电池延伸,又通过并购河北红星拿到汽车生产牌照进入新能源车领域。还与“骗补60亿”的知豆有过不光彩的合作,结果铩羽而归。多氟多技术实力在天赐之上(至少不次于天赐),却把一手好牌打烂了,至今投资人对多氟多制定、执行战略的能力依然存疑。

真正的“双轮驱动”

1)农牧板块不是“假肢”

通威股份将主营业务分为光伏、农牧两大板块。起家的农牧板块包括饲料、食品加工等业务;后起的光伏板块包括高纯硅、电池、组件、发电等业务。

2017年,光伏板块收入同比增长58.5%,达到93.8亿,占营收的36%;农牧板块收入162.2亿,同比增幅不到10%,但在营收中的比重仍高达62%(注:光伏板块内部交易已抵减)。

2019年,光伏板块迎来又一次高速增长,营收178亿,占比47%;农牧板块营收187亿,同比增长11.2%。

2021年,光伏板块营收增长69.7%、达382亿,占营收的60%;农牧板块营收同比增长17.5%、达246亿。

A股中多元化公司很多,例如比亚迪除新能源车之外还有动力电池、半导体等业务。

有些公司的多元化业务则是“假肢”,例如赣锋锂业的动力电池业务对营收的贡献率仅为5%,天齐锂业收购的SQM除了“时正时负”的投资收益就是巨额利息支出。

农牧板块是通威起家的业务,虽然“风头”被光伏板块盖过,但保持健康的成长态势,并非“使不上劲的假肢”。

2)赚钱主要靠光伏

2021年全球光伏行业高速发展,光伏产品“满产满销”、价格坚挺,毛利润率飙升至40%(2020年为23%);板块毛利润增长132.7%、达176亿,占毛利润总额的86.5%。

农牧板块毛利润率从2017年的14.3%持续下滑至10%以下。2021年板块毛利润23亿、毛利润率9.5%,占毛利润总额的13.3%。

如果没有在2006年进军光伏,通威股份业绩将会很惨淡。

“两节甘蔗”

借用刘强东的“甘蔗理论”,通威这些年在光伏领域一直在啃两节甘蔗,一节是高纯硅,另一节是电池/组件。虽然“渔光一体”充满诗情画意,通威光伏发电这块业务还是相对“弱小”,2021年收入仅占光伏板块收入的4.2%(抵减板块内交易)。

1)“瑜不掩瑕”

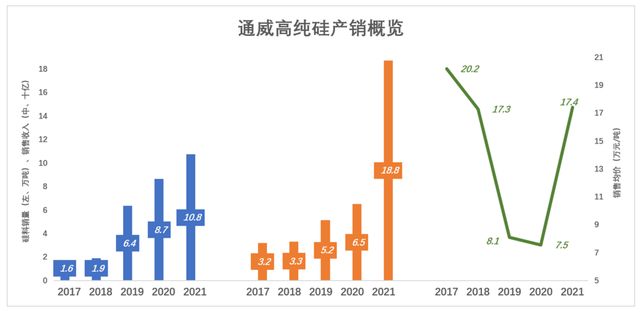

2017年,通威高纯硅销量仅1.6万吨,销售收入32.3亿,销售均价高达20.2万元/吨。

此后,在“531新政”、国内需求、国际需求多重因素影响下,硅料价格走出一个“深V”。

通威的策略与牧原股份相似,即不惧周期,激进扩大产能。2019年~2021年,高纯硅销量连续跨越6万吨、8万吨、10万吨。

截至2021年末,通威高纯硅产能达18万吨,预计2023年将达35万吨。

2021年硅料价格“反攻”与通威销售放量形成“戴维斯双击”,高纯硅销售收入达188亿,同比增长187%。

通威“电池/组件”业务是硅料业务的自然延伸。

2021年,“电池/组件”业务销量达34.9GW。年报只披露了电池、组件的产量——电池32.9GW、组件2.5GW,姑且认为销量也是这个比例,即电池占比93%。

2021年,“电池/组件”营收249亿,每瓦均价0.71元(2017年为1.61元/瓦)。硅料价格“深V”,电池价格却单边下跌。

2021年,“电池/组件”收入占光伏板块收入的65.3%(抵减板块内交易)。面临原材料价格上涨,电池单价下降,电池/组件业务前景暗淡。

高纯硅业务赚得盆满钵满,带动2021年净利润同比增长127.5%,正所谓瑕不掩瑜。

在硅料价高企时,电池/组件销售单价仍在下跌。硅料价格回落时,电池/组件只会更低。那时恐怕就是“瑜不掩瑕”了,通威盈利能力可能出现断崖式下跌。

2)两节甘蔗不一样甜

高纯硅生产成本中,人工占比不到5%,原材料、制造费用合计占成本的95%以上。

2019年高纯硅成本中原材料、制造费用分别为15亿、21亿,分别占营收的28%、40%。随着高纯硅价格走高,原材料、制造费用占营收的比例开始下降,2021年原材料、制造费用分别为31亿、29亿,合计占营收的32%,比2017年低36个百分点。2021年,高纯硅销售毛利润率高达66.7%(2019年不到30%)。

电池/组件成本中,人工费用占比更低,说明不是劳动密集型产业。随着硅料价格上涨,原材料占营收的比例一路飙升,2021年高达82%,电池/组件销售毛利润率仅为8.8%,较2019年低11.4个百分点。

通威啃的这两节甘蔗,“甜度”相差太悬殊,硅料毛利润率将近70%,电池/组件不到10%。

进军组件业务的逻辑

2021年,晶澳、天合、中环、晶科、隆基绿能等光伏企业组件业务毛利润率均在12%~15%区间。晶科还单独披露了硅片和电池片的毛利润率,分别为20.8%和2.6%。

隆基绿能将“电池/组件”合并披露,硅片/硅棒业务则单独披露。2021年电池/组件毛利润率为17.1%,硅片/硅棒毛利润率27.55%。

2021年,中环“硅片/硅棒”毛利润率亦达22.7%。

综上所述:

光伏产业中硅料毛利润率最高,2021年通威高纯硅业务毛利润率达到惊人的67%。

其次是拉晶、切片,毛利润率超过20%。这是中环、隆基的强项,受上游硅料价格波动影响较小。好比手工切羊肉片儿的师傅,羊肉贵时肉片也贵,羊肉便宜时肉片价格也低,师傅“雷打不动”挣手艺钱。

再次是组件业务。之所以利润率相对高,是因为要开拓市场、搭建渠道、满足客户个性化要求,远比硅料、硅片、电池等环节琐碎。

电池片是毛利润率最低的环节,是硅料的零头,比硅片/棒低20个百分点、比组件低至少十几个百分点。

2021年,通威股份“电池/组件”业务毛利润率仅为8.8%,而隆基绿能“电池/组件”业务毛利润率为17.6%。因为通威该项业务中电池占比超过九成,而隆基比较均衡。

通威技术实力终究不如中环、隆基,硅棒/片这个环节不敢贸然下手。组件业务毛利润率比电池片高一个量级,技术上没多大门槛,搭建渠道、开拓市场也只是时间问题。以前通威之没有发力组件,主要原因是不愿过早刺激硅料、电池用户。

眼看硅料高毛利润率难以持续,进军组件谋求新的利润增长点是正确的策略。

组件是光伏领域内卷最厉害的环节,通威号称要“进前三”,意味着抢夺10%以上市场份额,这并非易事,但刘汉元看上去也绝非等闲之辈。

总之,未来两三年通威业绩不确定性比较大。