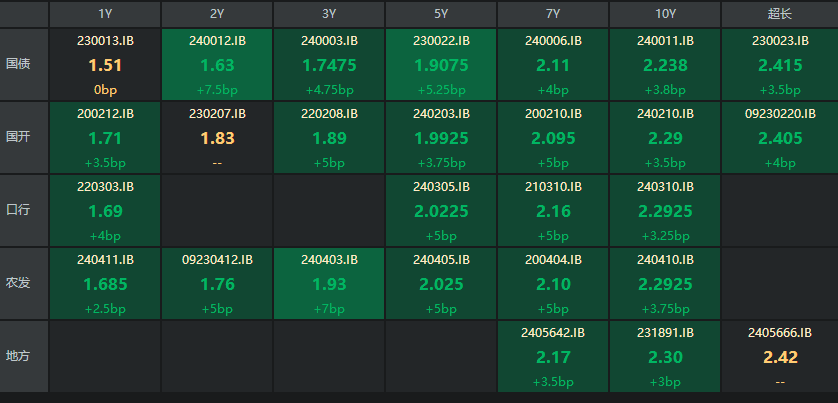

在上周一系列“组合拳”出台后,债市情绪明显降温,10年期国债成交收益率单周上行近7bp。今日,债市调整继续,或预示风暴来袭,开盘延续上周高开走势,盘中银行间利率债收益率全线走高,截至12时,各期限收益率均上行超3.5bp,其中短端调整幅度最大,2Y期上行7.5bp至1.63%,5年期上行5.25bp至1.9075%。

上周五,央行发布《2024年第二季度中国货币政策执行报告》(简称报告)后,市场对央行在货币政策端审慎操作的解读不断,多数业内人士认为当前央行对宽货币取向没有太大变化,但对长债收益率的引导传递了更加清晰的调控信号,近期长债端的收益率调整风险仍值得关注。

不过在国债期货方面,长期限品种下跌趋势明显,30年期主力合约一度下跌超1%,午盘收盘后下行0.83%至110.45元,延续上周下行趋势。

浙商固收首席覃汉认为,从二季度货币政策执行报告中可以看出,后续央行对于债券资产收益率的调控或将日益精准,三季度央行对于债市收益率进行直接调控概率或将加大。

在覃汉看来,央行对长债收益率的引导将从“调控机制打通+提示资产本身+提示金融机构风险+提升公众投资者风险”多维度进行管理,本次二季报相较一季报新增“调控”及“压力测试表述”,措辞更为严肃,考虑央行操作的连续性,短期内投资者或需重视长债收益率的上行风险。

华西固收团队在研报中也表示,报告在下一阶段货币政策主要思路中多处提及利率风险,较为罕见,目前债市更有可能进入冷静期,低波运行。尽管报告中提及部分产品杠杆使用率过高,但整体来看,债市杠杆低于109%,仍处于低位水平,风险并不大,目前来看资金面层面或是潜在的风险因素之一。

从今日公开市场投放来看,央行今日在公开市场净投放738.3亿元,但DR007和DR001仍持续上行,DR001盘初一度升13.19个基点至1.9251%,与DR007形成倒挂。

华西固收分析师肖金川认为,本周8月15日将面临税期缴款日考验,其中国债单日净缴款规模将超过4000亿元,并且此次集中缴款还将与税期资金压力重合。不过央行逆回购操作已经由上周净回笼转变为净投放,整体来看也是一个积极信号。

中信固收团队在最新研报中也表示,央行本轮改革的核心在于数量调控向价格调控的转型,后续或仍有创新货币工具创设的可能性,而国债买卖、隔夜回购操作何时落地也值得关注。

在操作层面,华西固收表示,目前市场定价与监管调控可能处于磨合尾声,建议自营类配置盘逐步逢高入场,资管类机构久期紧跟市场同类产品中枢(或者略微低于同类产品中枢),如利率型产品可将组合久期摆布在3.0年左右,信用型产品则将久期设置为1.8年左右,保持不掉队的状态。

财联社声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担

本文源自:财联社FICC