英国知名研究公司BCAResearch首席策略师DhavalJoshi在本周发布了一份结论极为大胆又颇有意思的研报,其部分观点与我们早先《日元暴涨&科技股暴跌:这一切冥冥之中竟有关联?》中的诸多论述有不谋而合的地方。该报告还就近来日元套利交易的平仓与科技股动荡之间的关联性予以了深度剖析。

以下为这份研报的摘要,让我们不妨来一睹为快:

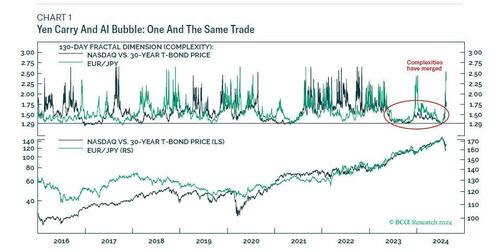

Joshi表示,最近市场动荡不安,许多市场评论员迅速将矛头指向两个罪魁祸首:所谓“日元套利交易”的平仓;以及“人工智能泡沫”的初步退潮。然而,这看上去的两个罪魁祸首实际上是一个——日元套利交易和人工智能泡沫已成为同一种交易,而令人信服的证据是,它们的价格走势完全一致。

相关性不等于因果关系,但是……

在数学中,复杂性量化了信息含量。模型或时间序列越复杂,包含的信息就越多。而在金融市场上,价格的复杂性量化了不同类型投资者提供的信息,这些投资者由其不同的时间跨度所定义。

最简单地说,长期投资者提供估值信息,而短期投资者提供动量信息。任何投资的具体价格复杂性都是该项投资在某一特定时刻的长期和短期投资者组合的结果。

一个最为形象的比喻是,投资价格的复杂性就像指纹。因此,当两个看似完全不同的交易的“指纹”合二为一时,就意味着推动这两个交易的投资者已成为步调一致的投资者组合。看似不同的交易实际上是同一种交易。

就像指纹一样,不同投资品的价格复杂程度也截然不同,日元和AI股通常就是这种情况。然而在过去几年,它们的价格复杂性已合为一体,特别是在复杂性崩溃的时刻,这通常预示着转折点。

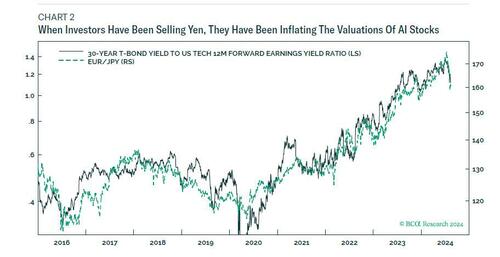

相关性并不一定意味着因果关系。但我们可以说的是,当投资者抛售日元时,他们会买入AI股。但他们买入AI股并不是为了当前的利润。同时,他们还抬高了人工智能股票相对于债券的估值(如下图)。

Joshi认为,虽然卖出日元的人可能与买入AI股的人不是同一个人,但卖出日元和“吹大”人工智能泡沫之间,其实是同一个交易过程的两端。卖出日元(借入日元进行套利交易)促成了人工智能泡沫的扩大,而人工智能泡沫又促进了日元的抛售。因此,这种关系与其说是因果关系,不如说是双向作用的反身性关系。

日元套利交易与人工智能泡沫合二为一的意义重大,因为所有泡沫都需要杠杆作用。而在本轮人工智能泡沫中,杠杆一直来自日元融资(套利)。

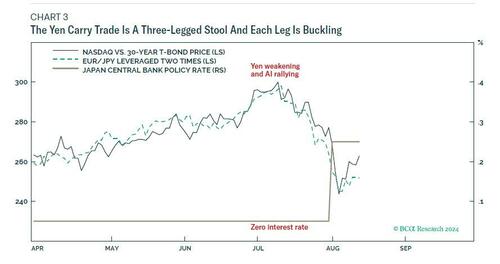

三条腿的凳子

Joshi指出,日元套利交易就像一张三条腿的凳子,而眼下每条腿都在弯曲……

套利交易涉及借入低利率(最好是零利率)的货币,投入高回报的投资中。这意味着套利交易就像一张三条腿的凳子,每条腿都必须稳固。具体是哪三条腿呢?

融资货币的利率不能上升;

融资货币的汇率不能升值;

高回报的投资必须能持续带来高额且稳定的回报,因为如果不能将融资用于安全的盈利用途,那么融资就没有意义。

如果三条腿中的任何一条断裂,那么凳子就会倒塌。不幸的是,Joshi认为,在周期性(6-12个月)范围内,日元套利交易的所有三条腿都很容易断裂:

首先,日本利率面临走高的风险。鉴于近期市场的不稳定,日本央行副行长本月早些时候淡化了近期进一步紧缩的前景。但言下之意是,一旦市场重新回归平静,仍将重新点燃加息前景,这将再度破坏稳定的局面。

其次,即使日本央行不进一步加息,如果其他央行降息,日元也很容易升值。

第三,人们对人工智能的淘金热能以多快的速度“挖出金子”,以及谁有可能破灭始终存在猜测。

Web2.0的赢家不太可能是AI时代的赢家

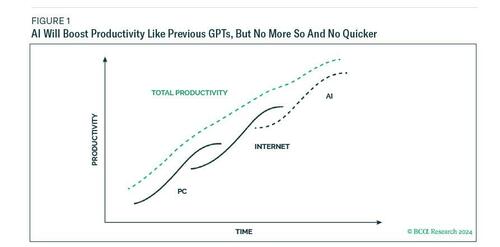

需要明确的是,生成式人工智能确实能像以往所有的通用技术(general-purposetechnologies)一样提高生产力,例如PC和互联网浪潮。然而,这其中存在两个重大误区。

人工智能对生产率的提升幅度不会比以往的通用技术更多,也不会更快。

每代通用技术浪潮都有一条生产率S曲线,经济总生产率由这些连续S曲线的总和决定。但最新通用技术S曲线的陡峭部分往往与前一代通用技术S曲线的平坦部分重合。其结果是,总体经济生产率最终会以稳定且大致不变的速度上升。

此外,在上一代通用技术浪潮中成为大赢家的公司,很少会成为下一代通用技术浪潮的大赢家。

例如,2000年初的科技股超级明星——微软、英特尔、IBM和甲骨文,都是前一代通用技术(PC)的大赢家。而在当时,思科公司则是为下一个科技淘金热——互联网,制造“镐和铲”的公司。

时至今日,科技股和伪科技股的超级明星——微软、苹果、亚马逊、Meta、谷歌和博通,成为了前一代通用技术Web2.0的大赢家。此外,还有为当前科技淘金热(AI)制造“镐和铲”的公司——英伟达。

Joshi认为,在当今的超级AI明星中,英伟达不太可能成为长期赢家,因为对“镐和铲”的需求出现在淘金热的初期,然后往往会迅速消退。而在其他超级AI明星中,最多有一两家会转型成为人工智能时代的大赢家。

这意味着,超级AI明星股虚高的总估值最终将岌岌可危,尤其是在此前日元套利交易助长估值膨胀的情况下。

结论

综上所述,Joshi指出,日元套利交易的三条腿都不太可能在周期性(6-12个月)范围内保持稳定。一旦其中一条腿倒下,整个凳子都会倒塌。

Joshi得出的结论是:

减持美国超级明星股;低配日本利率(资产);超配日元。

但要注意的是,这三个交易其实只是一个巨大的相关交易。*

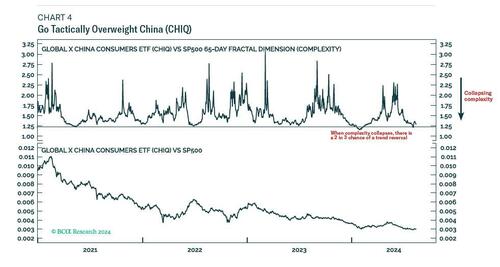

最后,在投资建议方面,Joshi给出了一个颇为令人意想不到的选项:战术性超配GlobalXMSCI中国消费指数基金(CHIQ)。

Joshi表示,在过去几年里,中国股票一直不温不火。尽管如此,它们还是提供了绝佳的战术性做多和做空机会,从短时间内的上升趋势和下降趋势,再到与标普500指数65天价格复杂性的崩溃,均为直接做多或增持中国股票提供了良好的战术切入点。

Joshi指出,我们倾向于相对标普500指数超配CHIQ,并将盈利目标和对称的止损均设定为10%。

本文源自:财联社