8月27日,中国太平保险集团(以下简称:中国太平)披露2024年中期业绩。这份答卷,不乏有诸多亮眼之处。

报告显示,上半年中国太平股东应佔溢利60.27亿港元,同比增长15.4%;保险服务收入558.75亿港元,同比增长3.2%;保险服务业绩112.49亿港元,同比增长38.0%;净投资业绩75.03亿港元,同比增长360.7%;总资产16404亿港元,较去年末增长8.7%;总投资收益372.4亿港元,同比增长57%,年化总投资收益率5.27%,同比上升1.38个百分点。

在中国太平诸多业务版图中,各家子公司均有亮点。其中太平人寿新业务价值非常突出,太平财产保险太平财险净利润同比翻倍。

2024年上半年太平人寿的原保费由去年同期之1152.65亿港元增长4.3%至1201.86亿港元。以人民币口径计算新业务价值为66.94亿元人民币,同比增长83.6%,新业务价值率24.6%,同比上升12.4个百分点。招商证券预计新业务价值是上市险企中最优表现。

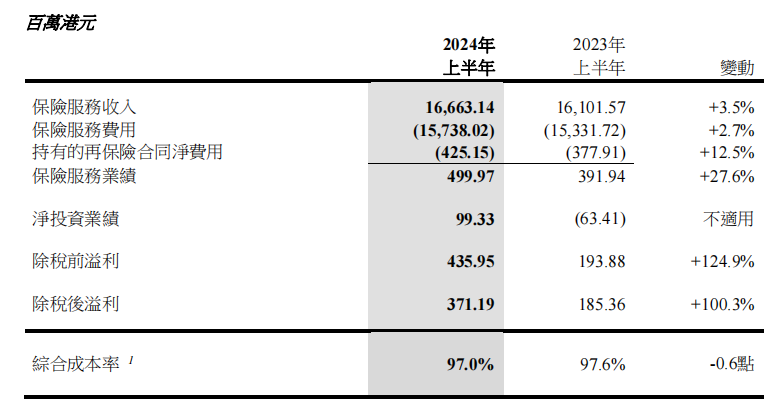

同期,太平财险的原保费收入为187.53亿港元,同比增长1.7%;除税后溢利3.71亿港元,同比增长100.3%;净投资业绩0.99亿港元,同比扭亏为盈;综合成本率97.0%,同比下降0.6个百分点。

1

寿险差强人意:银保新业务价值增长299%首年保费同比下降30%

2024年上半年中国太平的寿险业务保持增长。中国太平的寿险业务分别由太平人寿、太平养老的人寿及养老保险业务、太平人寿(香港)及太平新加坡的人寿保险业务经营。

总体来看,中国太平的寿险业务保持稳步增盈态势,保费规模及净利润保持增长。2024年上半年,四家子公司寿险业务的合计保险服务收入为324.71亿港元,同比增长4.7%;合计原保费收入为1361.07亿港元,同比增长约3%;寿险净投资业绩为61.59亿元同比剧增1229.3%;除税后溢利78.45亿港元,同比增加4.9%。

聚焦到寿险业务的“绝对主力”太平人寿来看,业务稳健增长中略有瑕疵。一方面是保费规模及新业务价值保持正增长,且保单继续率有所提高。另一方面,在同业竞争较大的情况下,市场份额略有收缩。

上半年,太平人寿的原保费由去年同期之1152.65亿港元增长4.3%至1201.86亿港元。以人民币口径计算新业务价值为66.94亿元人民币,同比增长83.6%,新业务价值率24.6%,同比上升12.4个百分点。招商证券预计新业务价值是上市险企中最优表现。个险及银保13月继续率分别为98.8%、98.6%,25月继续率分别为95.1%、97.8%。美中不足的是,按国家金融监督管理总局刊发的原保费计算,太平人寿的市场份额较年初下降0.6个百分点,为4.2%。

分渠道来看,2024年上半年太平人寿个险渠道的原保费收入为772.06亿港元,同比增长5.2%;银保渠道的原保费收入为383.24亿港元,同比增长3.5%;团体渠道的原保费收入为5.38亿港元,同比下降11.9%;多元销售渠道的原保费收入为41.16亿港元,同比下降2.6%.

在“报行合一”的背景下,太平人寿银保渠道能够逆流而上,实现正增长,表现非常突出。相较之下,A股五大上市险企中,仅有中国平安的银保渠道同样实现了正增长。但是这两家机构都面临同一个问题,即银保渠道新业务(首年保费)都出现下滑。

进一步解构太平人寿银保渠道的缴费类别来看,长险首年保费同比下降约30%至94.27亿港元,其中期缴93.35亿港元,同比下降30.4%。银保渠道之所以能取得正增长,是因为续年保费在基数较大的基础上取得大幅增长22.7%至288.61亿港元。值得注意的是,在人民币口径下,太平人寿银保新业务价值同比增长299.7%,新业务价值率20.0%,同比上升16.4个百分点。

太平人寿总经理程永红在业绩发布会上表示,“个险渠道NBV增长58.2%,银保渠道则实现299.7%的三位数增幅。”这表明,太平人寿在个险和银保两大渠道均实现了显著增长,其中银保渠道的增长尤为突出:“银保渠道实现新业务价值17.1亿,贡献了NBV增量的42%”。

此外,太平人寿代理人数22.8万,较年初净减少0.7万;月人均期缴原保费23415元人民币,较年初增长62.5%。

2

财险质效双升:净利翻倍至3.7亿综合成本率下降0.6%

2024年上半年,自然灾害频发,在此背景下,太平财险的综合成本率仍然得到改善,风险管理不断优化。

总体来看,太平财险的业务保持增长态势,其中净利润增幅巨大。2024年上半年,太平财险保险服务收入为166.63.亿港元,同比增长3.5%;原保费由去年同期的184.33亿港元增长1.7%至187.53亿港元;除税后溢利3.71亿港元,同比增长100.3%;净投资业绩0.99亿港元,同比扭亏为盈;综合成本率97.0%,同比下降0.6个百分点。

拆分财险业务种类来看,上半年车险、非车险原保费占比分别为55.4%、44.6%。其中,车险原保费收入为103.92亿港元,同比增长0.9%;非车险原保费收入为83.6亿港元,同比增长2.9%。

在业务结构上,太平财险进行了持续优化,非车险业务拉动了整体业务的增长。“非车险保险服务收入56.9亿,同比增长12.1%。非车险保费占比37.6%,同比提升两个百分点”,太平财险副总经理陆晓龙指出,“面对复杂严峻的经营形势,太平财险通过守正创新,提升质量和效益,推动了高质量发展并取得了显著成效。”

此外,太平财险的偿付能力充足率满足监管要求。

3

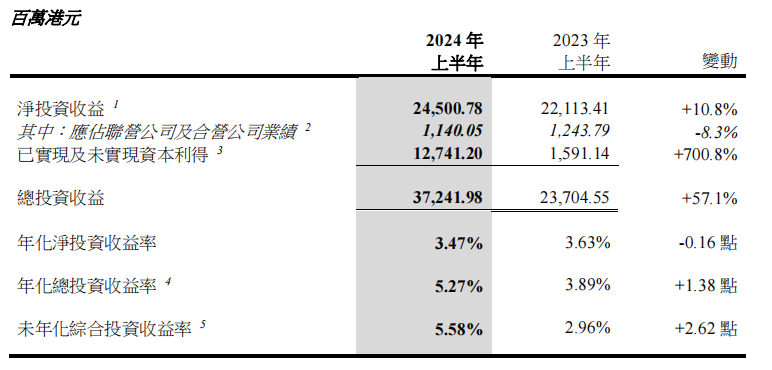

坚持长久投资,总投资收益上升57.1%

上半年,国债利率下行,权益市场波动较大,优质标的稀缺,“资产荒”已是常态,投资难度以不用赘述,中国太平报告期内投资规模依然稳健增长,净投资收益稳步提升,总投资收益大幅增长,年化总投资收益率提高。

报告显示,中国太平的投资资产为14764亿港元,较去年末增长9.4%;除税后溢利263.25,同比增长183.3%。

净投资收益由2023年上半年的221.13亿港元上升10.8%至2024年上半年的245.01亿港元;已实现及未实现资本利得由2023年上半年的15.91亿港元大幅增长为2024年上半年的127.41亿港元,主要原因是权益结构优化调整,表现好于去年同期。

受上述因素综合影响,2024年上半年本集团投资资产的总投资收益为372.42亿港元,较2023年上半年的237.04亿港元上升57.1%,年化总投资收益率由2023年上半年的3.89%上升至2024年上半年的5.27%。

中国太平董事会秘书张若晗说,“罗马不是一天建成的,企业经营也是如此,要坚持正确的战略方向,并坚定有力的执行战略,经营成果就一定会随着各项工作稳妥有序推进,逐渐显现出来。在资产配置方面,我们也不受短期市场波动和情绪的左右。公司坚定布局大盘蓝筹,坚持高股息、高分红投资策略。因为只有坚持下来,这类资产就能发挥类似于长久期固定收益的配置作用,有利于保持投资收益的稳定。”

对于未来的投资策略,中国太平投资管理部总经理张作学表示,下一步,公司将加强对宏观经济形势的研究和利率走势的研判,将做好长短期利率兼顾平衡,把握阶段性的高点。会增加长久期利率债的配置,改善资产负债的久期缺口,也会关注利率的短期波动,通过交易和证券风险对冲来增厚组合的收益。

本文源自:险企高参