[TechWeb]“货运版滴滴”第四次闯关IPO了。

近日,货拉拉向港交所递交上市申请,第四次冲刺IPO。此前,货拉拉曾分别于2023年3月、2023年9月、2024年4月多次递表,均显示“失效”。

此次,货拉拉以“拉拉科技”为上市主体递表,并披露了最新财务数据。根据招股书,自2023年扭亏为盈后,货拉拉的营收和净利润均在持续增长。2024年上半年,货拉拉营收7.09亿美元,同比增长18.17%;经调整净利润2.13亿美元,去年同期为1.51亿美元。

招股书援引弗若斯特沙利文资料称,货拉拉是2024年上半年全球闭环货运交易总值(GTV)最大的物流交易平台,市场份额为53.9%,同时也是全球闭环货运GTV最大的同城物流交易平台。

值得注意的是,货拉拉业绩持续增长的同时,估值却出现大幅下滑。胡润研究院发布的2024全球独角兽榜单显示,货拉拉估值较2023年下降近三成。加之其同行满帮集团、快狗打车早已登陆资本市场,为满足未来发展需要,货拉拉不得不加快上市步伐。

有业内人士认为,相较前几次递表,近期港股市场的回暖,或有助于增加货拉拉成功上市的胜算。不过,这个靠136万司机撑起的物流巨头,一边靠压缩成本扭亏,一边又深陷“压榨司机”的舆论风波,其盈利模式能否持续,也成为货拉拉上市后不得不面对的问题。

业绩持续增长超五成营收来自司机抽佣和会员费

货拉拉的前身叫“啦啦快送”(EasyVan),常被人称为“货运版滴滴”,是周胜馥于2013年在中国香港成立的,2014年进军中国内地及东南亚,很多人对它的第一印象是“搬家公司”。而事实上,搬家只占货拉拉营收的很小一部分。根据招股书,货拉拉的营收主要来自三大块:

货运平台服务:通过货拉拉平台匹配商户和司机,完成同城和跨城货运交易。

多元化物流服务:包括综合企业服务(为大型企业商户完成货运订单)、零担服务(为个人或企业完成运输订单)以及搬家服务。

增值服务:包括车辆租售服务以及向司机提供的一系列其他增值售后服务(如能源服务和信贷解决方案)等。

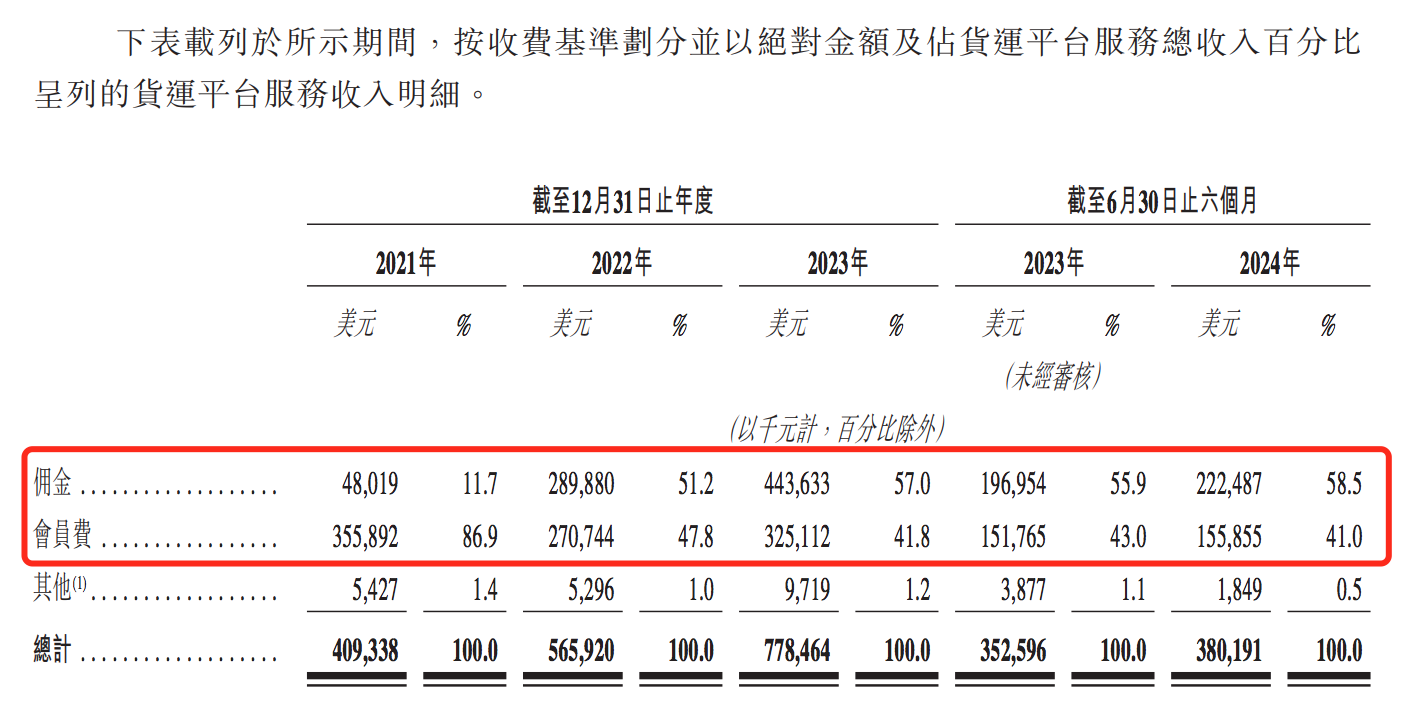

其中,货运平台服务是货拉拉的最大收入来源,于2024年上半年贡献了53.7%的营收。该板块采用混合变现模式,收入主要来自司机会员费以及司机完成订单后,向他们收取佣金。也就是说,司机是最大的营收贡献者。

招股书显示,2021年、2022年、2023年,货拉拉的营收分别为8.45亿美元、10.36亿美元、13.34亿美元,复合年增长率为25.7%;2024年上半年营收为7.09亿美元,同比增长18.2%。总体呈现逐年增长态势。

与此同时,同期内的利润分别为-20.86亿美元、-4909万美元、9.73亿美元和1.84亿美元;经调整利润分别为-6.51亿美元、-1210万美元、3.91亿美元和2.13亿美元。自2023年实现扭亏为盈,并在2024年上半年继续保持盈利。

盈利的背后,一方面是因为公司采用了混合变现模式,通过司机会员费及佣金结合的方式产生收入,有效地将GTV增长转化为收入增长。根据招股书,佣金占中国内地货运平台服务收入的百分比由2021年的11.7%上升至2023年的57%,相应的货拉拉在中国内地的货运平台服务变现率,由2021年的7.6%增至2023年的10.3%。货拉拉约九成收入来自中国内地。

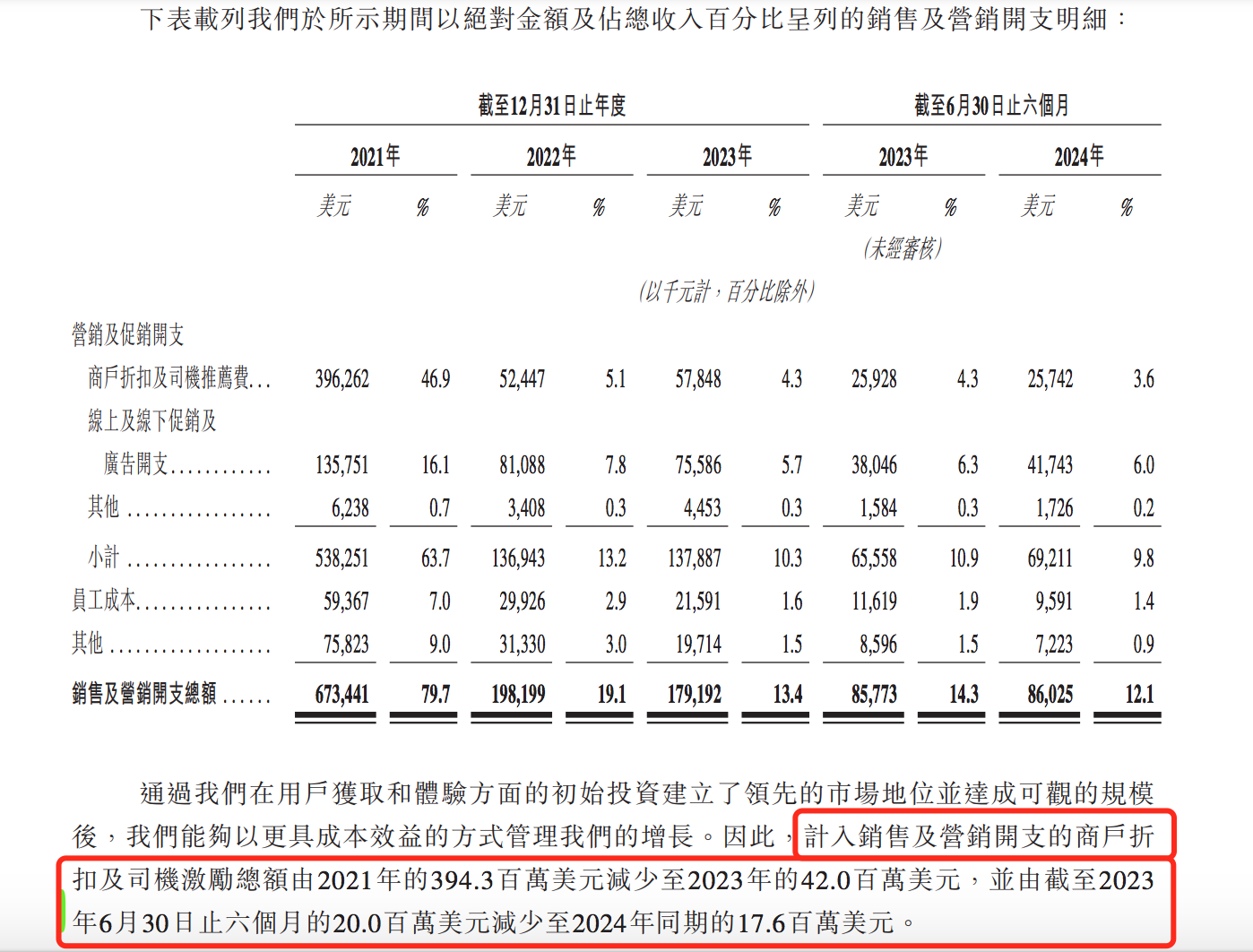

另一方面则是成本的大幅降低。招股书显示,货拉拉销售及营销开支从2021年的6.73亿美元大幅缩减至2023年的1.79亿美元,占总营收的百分比从2021年的79.7%降至2023年的13.4%。其中,商户折扣及司机奖励下降幅度最大,由2021年的3.94亿美元大幅减少至2023年4200万美元,2024年上半年进一步减少至1760万美元,导致货运平台的净变现率上升。

一边加大对司机的抽成,一边又减少对司机的奖励,货拉拉业绩向好的同时亦背负着“压榨司机”的舆论压力。2022年11月,货拉拉司机全国多地停运抗议一事引起广泛关注,随后货拉拉被有关部门约谈。

据不完全统计,自2022年以来,货拉拉被交通运输主管部门约谈不下6次,历次通报主要集中在随意调整计价规则、恶意压价竞争、抽成比例或会员费过高等问题。这些问题也是货拉拉平台和司机之间的矛盾所在。

在黑猫投诉平台,输入关键词“货拉拉”,相关搜索结果高达7万多条。最新的几则司机投诉集中在“随机扣行为分”“无故封司机账号”“吃司机公里数,人工客服不作为”“车贴损坏未全额赔偿,注册时强制绑定”等。

招股书显示,2021年、2022年、2023年及2024年上半年,货拉拉平均月活司机人数分别约为82万、92万、121万及136万,平均月活商户分别约为960万、1040万、1340万及1520万。

货拉拉在招股书中表示,“倘我们不能吸引新商户及司机或保留现有商户或司机,或倘商户及司机的参与度下降,我们的业务、经营业绩及财务状况和前景可能会受到损害。”

股东阵容豪华创始人三年“套现”16亿元

过去11年,货拉拉以轻资产运营模式快速实现规模化,成为货运行业的龙头企业,得到不少资本的青睐。招股书显示,货拉拉自成立以来已完成11轮融资,融资总金额高达26.6亿美金,股东阵容强大,包括高瓴、红杉中国、HCEP、红杉资本、顺为、襄禾、光源资本、腾讯、Tiger、中银香港、中国平安、美团等。

其中,高瓴对货拉拉的持股比例为9.67%,为其第二大股东,也是第一大机构股东。货拉拉创始人兼CEO周胜馥持股25.05%,为控股股东、实际控制人。

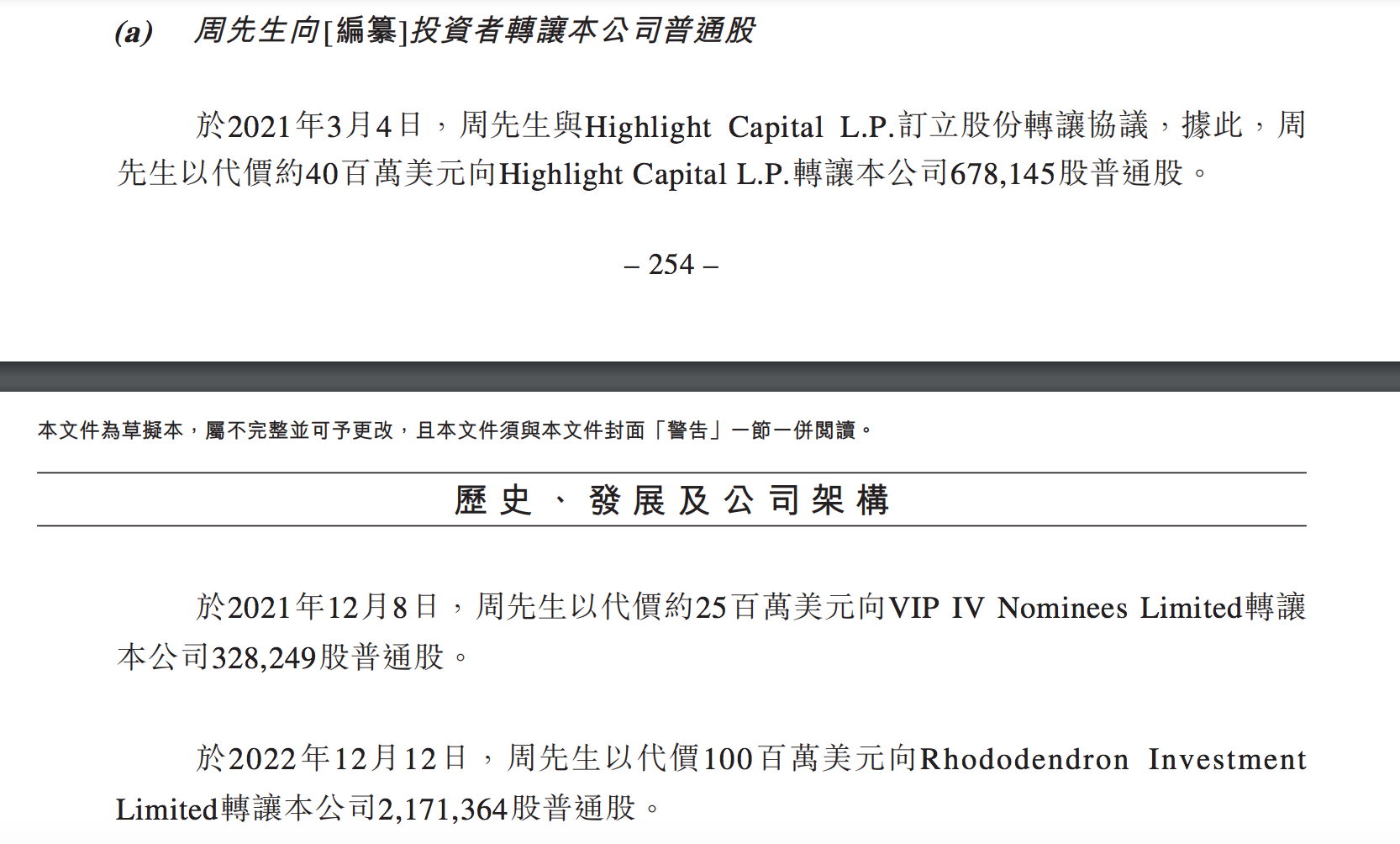

根据招股书,周胜馥曾多次向投资者转让公司普通股。2021年3月4日,周胜馥以约4000万美元向HighlightCapitalL.P.转让本公司678,145股普通股;2021年12月8,周胜馥以约2500万美元向VIPIVNomineesLimited转让本公司328,249股普通股;2022年12月12日,他又以1亿美元向RhododendronInvestmentLimited转让本公司2,171,364股普通股。

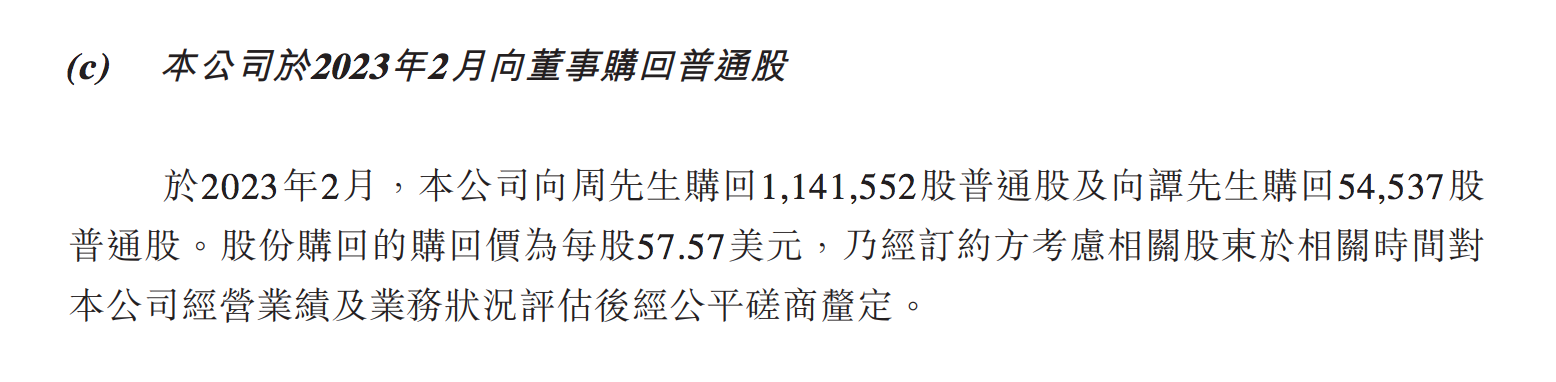

此外,2023年2月,公司向周胜馥购回1,141,552股普通股,购回价为每股57.57美元,总代价约为6592万美元。

以此计算,周胜馥三年累计“套现”约2.3亿美金(约合16.4亿人民币)。

根据胡润研究院发布的全球独角兽榜单显示,过去三年,货拉拉的估值不断上升。2021年货拉拉估值为650亿元,2022年上升至870亿元,2023年进一步上升至900亿元。但是,到了2024年,货拉拉估值出现大幅下滑,降至650亿元(同比下降近三成),跌回到2021年的水平。

自2023年以来,货拉拉曾三次向港交所递交上市申请,但均显示失效。从今年9月中旬开始,港股开始回暖,多家谋划港股IPO已久的企业选择趁热交表、上市,业内认为,货拉拉此时再度递表,或将增加其成功上市的胜算。

招股书显示,货拉拉拟将此次IPO募集的资金主要用于推动中国内地核心业务的增长并拓展更多种类的服务;加速全球化布局;加大对研发领域的投入,不断提升技术基础设施建设;满足日常运营及其他一般企业用途所需资金。