近期,资产重组成为A股炒作的热门方向,双成药业(002693.SZ)无疑是本轮资产重组行情的明星公司。自9月10日发布资产重组预案以来,双成药业股价从5.22元/股涨至38.37元/股,不到2个月涨幅超过700%,全年涨幅在10倍左右。

尽管双成药业一再发布公告,提示包括交易价格不确定、董事会股东会及监管机构能否批准的风险,但仍没有阻挡游资交易的热情。从龙虎榜看,参与交易的是清一色证券营业部。

由于双成药业本身业绩不佳,近四年有三年亏损,因此本次资产重组注入的宁波奥拉半导体股份有限公司(以下简称“宁波奥拉”)确实能够改善公司业绩。但在资产注入的股本扩张之下,双成药业重组成功后市值恐怕将是天价,这是宁波奥拉当前业绩无法支撑的。

转型中的国产时钟芯片龙头

宁波奥拉产品线现包括时钟芯片、电源管理芯片、传感器芯片和射频芯片。其中,时钟芯片、电源管理芯片、传感器芯片在报告期内已实现量产销售,射频芯片已获得客户小批量订单,产品应用领域覆盖信息通信基础设施、服务器和数据中心、AI计算、个人电脑、智能手机、新能源汽车、安防及图像处理、工业控制、智能表计、TWS耳机等领域。

时钟芯片是宁波奥拉的拳头产品,可为电子系统提供所需的时钟信号。时钟信号是电子系统协调、稳定运行的必要节拍,在系统中扮演着“脉搏”的重要作用。在各类时钟芯片中,去抖时钟芯片设计难度较大、技术水平要求较高,长期被以Skyworks、瑞萨电子、TI、微芯科技等为代表的境外厂商垄断。

宁波奥拉是境内少有能在去抖时钟芯片领域直接与境外厂商竞争的企业,公司新一代去抖时钟芯片产品抖动性能已达到世界头部时钟芯片厂商同类产品水平。根据MarketDataForecast数据显示,以2021年公司时钟芯片产品销售金额计算,在全球同类时钟芯片市场份额为3.97%,在全球去抖时钟芯片市场份额为10.19%;公司在中国同类时钟芯片市场份额为23.51%,在中国去抖时钟芯片市场份额为61.27%。

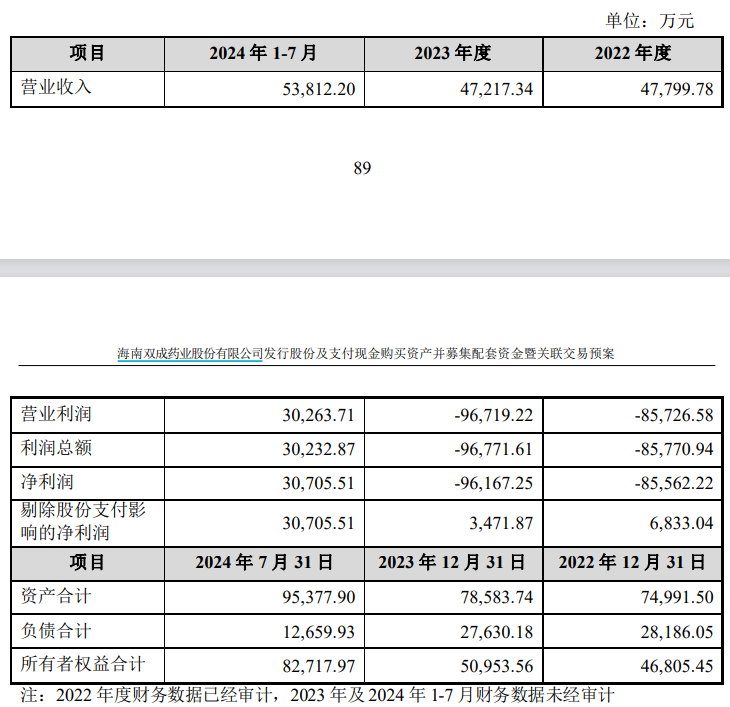

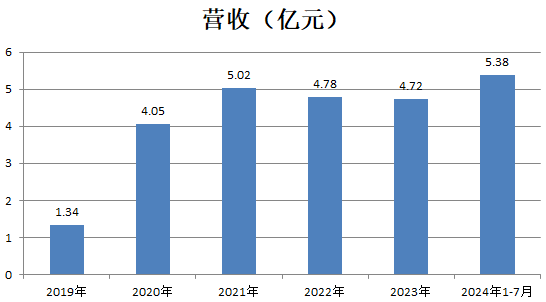

业绩方面,宁波奥拉2022年、2023年、2024年1-7月营收分别为4.78亿元、4.72亿元和5.38亿元;净利润分别为-8.56亿元、-9.62亿元和3.07亿元。

值得一提的是,宁波奥拉曾试图登陆资本市场。2022年11月宁波奥拉披露科创板申报书,今年5月撤回了申请文件。

根据宁波奥拉此前披露的招股说明书,公司2019年、2020年和2021年收入分别为1.34亿元、4.05亿元和5.02亿元;净利润分别为1893万元、682万元和-10.96亿元。

不难发现,宁波奥拉2021年、2022年和2023年营收持续下滑,利润则由于股份支付的原因连续三年巨亏。公司营收增长的转折从2024年开始,前7个月营收已经超过2021年全年营收,净利润也大幅改善,达到3.07亿元。

宁波奥拉经营业绩扭转的关键在于一笔时钟芯片的IP授权交易。2023年12月,宁波奥拉与全球知名MEMS时钟产品公司SiTimeCorporation达成授权协议。根据协议内容,宁波奥拉将对SiTime进行时钟芯片相关产品和技术的授权,并允许SiTime进行产业化和销售,但SiTime不能将这些IP向第三方进行转授权。根据SiTime披露的信息,该合同总体对价为2.59亿美元,其中包括上限为1.02亿美元的可变对价。合同期为交割日起的未来5年,宁波奥拉将在合同期间为SiTime提供技术支持。

根据SiTime财报,该公司2023年向宁波奥拉支付的授权费为3900万美元,2024年上半年共向宁波奥拉支付6300万美元的授权费和560万美元的变动对价,共计6860万美元。按美元兑人民币7.1汇率计算,SiTime授权费约占宁波奥拉当期收入的58.67%和90.53%。

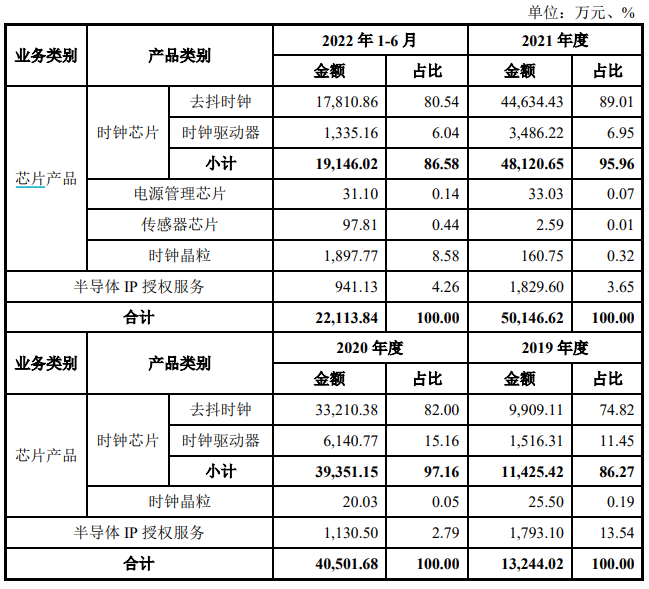

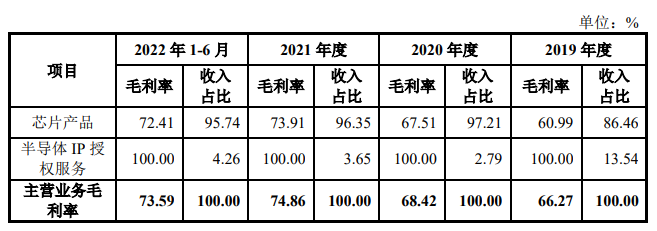

根据宁波奥拉此前的招股说明书,2019年到2022年上半年,公司仍以对外销售芯片为主,晶粒和IP授权服务占收入比例相对较小,这两类业务在2021年和2022年上半年分别占比为3.97%和12.84%,而到2023年,从营收结构上,宁波奥拉事实上已经转型为以对外授权IP为主,芯片销售为辅的公司。

宁波奥拉该如何定价?

按照本次交易预案,双成药业拟通过发行股份及支付现金的方式向奥拉投资、WinAiming等25名交易对方发行股份及支付现金购买其合计所持有的宁波奥拉100%股份并向不超过35名特定投资者募集配套资金,其中发行股份购买资产的发行价格为3.86元/股,而募集配套资金价格通过询价产生,募集资金总额不超过发行股份购买资产交易价格的100%,且发行股份数量不超过本次发行前上市公司总股本的30%。

实际上,本次交易的最大悬念在于,宁波奥拉注入的交易对价是多少?

需要指出的是,双成药业和宁波奥拉的实控人都是王栋,此次交易构成关联交易,这也导致双成药业在主观不会过分对宁波奥拉的交易对价进行“压价”,换句话说,宁波奥拉的交易对价不太可能过于低估。

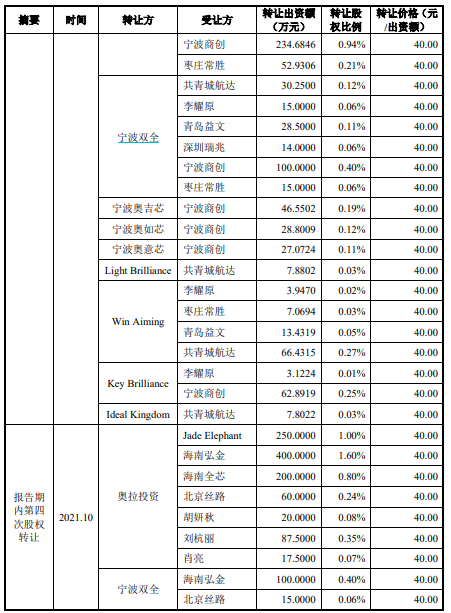

根据交易预案,宁波奥拉当前总股本为2.5亿股,对比其2022年11月冲击IPO时的招股说明书,总股本未发生变化。根据2021年转让价格40元/股计算,宁波奥拉的估值在2021年就达到了100亿元,100亿元可谓是此次交易的“铁底”。

相比2021年,得益于SiTime的合作,宁波奥拉经营业绩方面有较大改善,因此估值大概率在100亿元的基础上有所上调。

由于宁波奥拉过去三年都处于亏损状态,因此估值将与2024年业绩密切挂钩。根据SiTime和宁波奥拉的合作协议,合同总体对价为2.59亿元,分5年执行,因此在SiTime上半年已经向宁波奥拉支付6860万美元的基础上,下半年继续获得SiTime大笔授权费的可能性较小。

考虑到SiTime的授权费已经成为宁波奥拉主要收入来源,SiTime的授权费支付节奏将给宁波奥拉带来季节性波动,即2024年上半年收入偏高,2024年下半年收入偏低。宁波奥拉2024年下半年收入将主要来自于芯片业务。

但从业绩看,宁波奥拉芯片业务进展似乎不大。2023年和2024年1-7月,公司剔除对SiTime的IP授权费后的收入约为1.9亿元和5100万元。由于这部分收入基本以芯片为主,可以推测公司2023年的芯片收入小于2021年和2020年,2024年1-7月的芯片收入小于2022年上半年。

从2024年1-7月的表现看,宁波奥拉全年芯片销售收入要达到2023年水平都有困难。从历史情况看,公司芯片业务毛利率在61%到74%之间,考虑到模拟芯片行业处于相对低谷,2024年芯片业务毛利预估在60%左右。

假设宁波奥拉在理想情况下,2024年芯片业务能够达到2023年水平,实现1.9亿元收入,即公司2024年8-12月芯片业务收入约为1.4亿元,按照毛利率60%计算,毛利为8400万元。

在费用端,芯片设计公司的主要费用为研发费用,芯片研发人员工资支付季节性较弱。宁波奥拉在2021年剔除股份支付后研发费用为2.03亿元,假设2024年研发费用与2021年相当,据此推算8-12月研发费用约为8300万元,基本与毛利相当,再加上管理费用和销售,公司在2024年8-12月可能陷入亏损。

综上所述,宁波奥拉2024年全年能够实现1-7月的净利润3.07亿元就已经是理想表现。

估值方面,A股涉及到时钟芯片业务的公司包括圣邦股份、杰华特、思瑞浦等,由于模拟芯片公司2024年普遍业绩不佳,对标公司大多处于亏损状态,因此呈现市盈率较高或市盈率为负的情形。

即使选取其中市盈率最低的公司圣邦股份,市盈率也在100倍左右,对应300亿元估值。考虑到宁波奥拉与SiTime的合作在合同到期后是否继续合作存在一定不确定性,估值当有一定折价,因此其合理的资产注入估值大概率在150亿元到300亿元之间。

双成药业可能成为A股市值最高的芯片设计公司

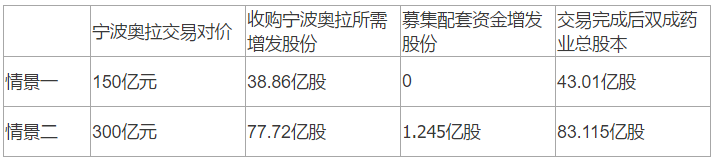

按照此次收购的增发价3.86元/股计算,仅收购资产一项,双成药业增发的股份就在38.86亿股到77.72亿股之间。配套募集资金方面,双成药业当前总股本为4.15亿股,按照发行股份数量不超过本次发行前上市公司总股本的30%,公司募集配套资金至多发行股份1.245亿股。

按照双成药业2024年10月29日收盘价38.37元/股计算,在对现有股东最有利的情景下(即增发股份最少),重组完成后市值为1650.3亿元;在对双现有股东相对不利的情景下(即增发股份最多),重组完成后市值为3189亿元。这一市值将超过目前A股芯片设计市值第一的海光信息(2941亿元)。

当然,这一切的前提是在重组完成后,双成药业的股价仍能维持在当前水平。