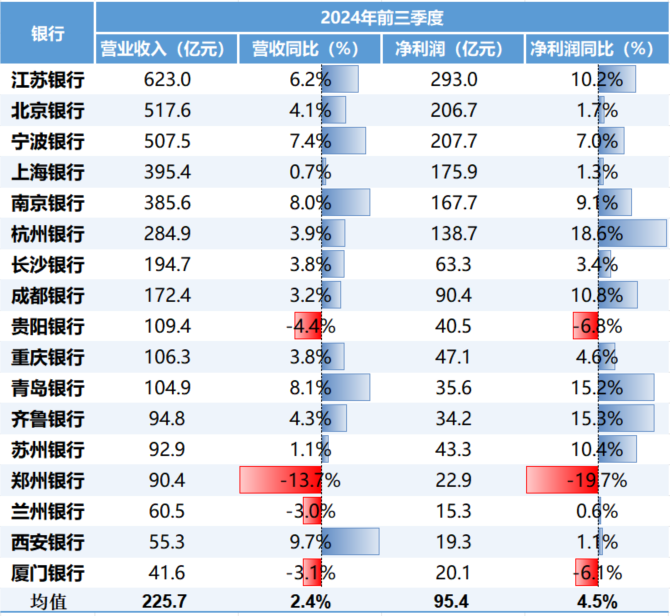

A股17家上市城商行2024年三季报已披露完毕。wind数据显示,前三季度,17家城商行营收、净利润同比普遍实现双增,但贵阳银行、郑州银行、厦门银行同比双降;头部城商行中,北京银行增速掉队,净利润已被宁波银行反超,排名跌落至第三。

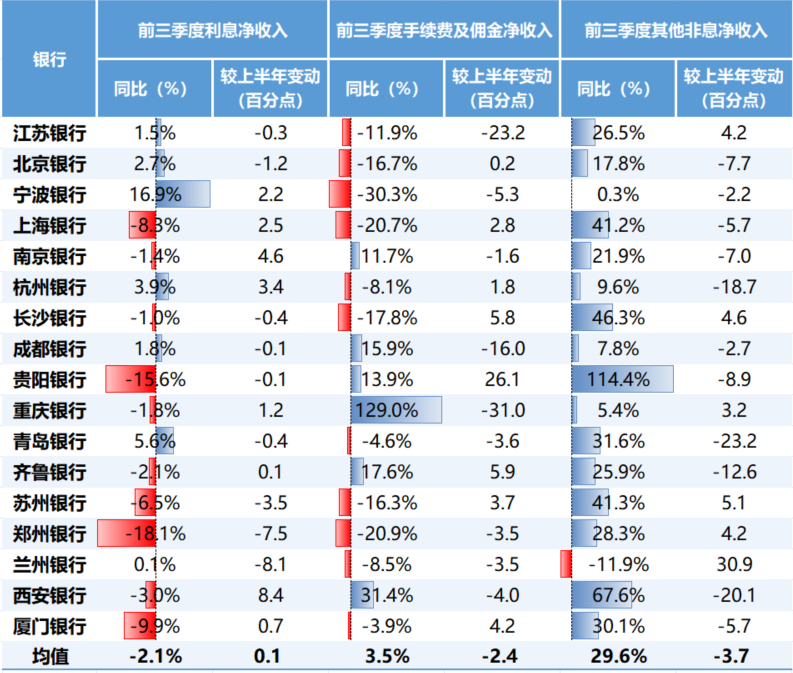

前三季度,17家城商行利息、手续费及佣金净收入普遍承压,但多家银行投资收益大增,支撑营收增长。随着债市调整,17家城商行前三季度投资收益增速较上半年普遍下降,青岛银行、西安银行、杭州银行下降幅度近20个百分点。

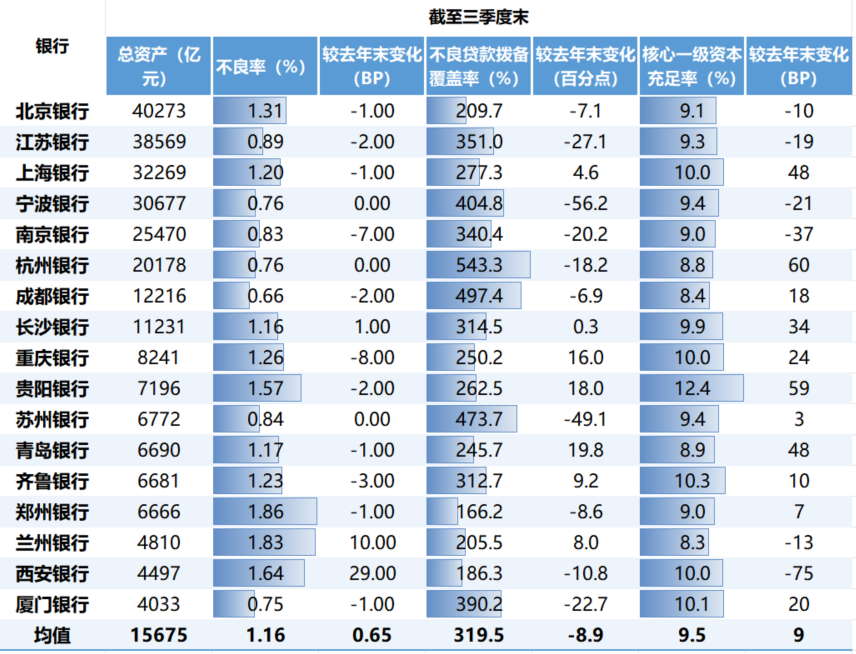

截至三季度末,17家城商行不良率均值为1.16%,较去年末保持平稳;银行减少资产减值“反哺”净利润现象依旧存在,多家城商行不良贷款拨备覆盖率较去年末下降。此外,兰州银行、成都银行核心一级资本充足率为8.3%、8.4%,离监管线不足1个百分点。

贵阳银行、郑州银行、厦门银行营收、净利润双降

北京银行净利润被反超

2024年前三季度,A股17家城商行中,有11家营收超过100亿,长三角地区城商行营收、净利润依旧领跑。江苏银行实现营收、净利润623亿、293亿,继续稳居第一;北京银行、宁波银行营收517.6亿、507.5亿,分别排名第二、第三;净利润分别为206.7亿、207.7亿,北京银行净利润被宁波银行反超,排名从上半年第二下降至第三。

此外,上海银行、南京银行、杭州银行营收分别为395.4亿、385.6亿、284.9亿,净利润在130亿~180亿之间。长沙银行、成都银行、贵阳银行、重庆银行营收在100亿~200亿,净利润基本在35亿~90亿范围。

增速方面,前三季度,17家城商行营收、净利润平均分别增长2.4%、4.5%,有13家城商行营收、净利润同比双增。其中,西安银行、青岛银行、南京银行、宁波银行、江苏银行营收增速居前,分别为9.7%、8.1%、8%、7.4%、6.2%;杭州银行、齐鲁银行、青岛银行净利润增幅居前,分别为18.6%、15.3%、15.2%,成都银行、苏州银行、江苏银行净利润增速跟随其后,均在10%左右。

贵阳银行、郑州银行、厦门银行营收、净利润同比双降。其中,郑州银行营收、净利润同比分别下降13.7%、19.7%,降幅在17家城商行中均最大;贵阳银行、厦门银行营收分别下降4.4%、3.1%,净利润分别下降6.8%、6.1%。兰州银行营收同比下降3%,净利润同比微增0.6%。

利息、手续费及佣金净收入普遍承压

青岛银行、西安银行、杭州银行投资收益降速明显

拆分营收来看,前三季度,17家城商行利息净收入同比平均下滑2.1%,佣金及手续费收入同比平均增长3.5%,投资收益为主的其他非息净收入平均同比大增29.6%。前三季度,17家城商行营收增长主要来自投资收益拉动。

利息净收入方面,前三季度,17家城商行中,有10家利息净收入同比下滑。其中,郑州银行、贵阳银行、厦门银行、上海银行、苏州银行利息净收入降幅居前,分别同比下降18.1%、15.6%、9.9%、8.3%、6.5%;宁波银行利息净收入前三季度同比增16.9%,增幅相对明显,其余城商行同比基本保持小个位数微增或微减。

相比上半年,17家城商行前三季度利息净收入同比降幅缩小了0.1个百分点,下行趋势有所平缓。

近年,在金融支持实体经济大背景下,银行净息差持续下行。近日,一揽子金融新政出台,兴业证券在研报中指出,降息/降准/存量房贷降息/降存款等政策综合发力,预计银行净息差仍有收窄压力,但下行斜率将明显趋缓。

多家城商行手续费及佣金净收入依旧承压,前三季度,17家城商行中,有11家同比下滑。其中,长三角等头部城商行手续费及佣金净收入普遍下滑,宁波银行、郑州银行、上海银行、长沙银行、北京银行、苏州银行、江苏银行降幅居前,同比分别下降30.3%、20.9%、20.7%、17.8%、16.7%、16.3%、11.9%。

宁波银行曾在中报中指出,手续费及佣金收入减少主要是受到资本市场波动以及投资者风险偏好变化等影响,代理类业务下滑,财富业务收入同比下降;上海银行同样提到,受资本市场波动、代销费率下调、减费让利等因素影响,代理手续费、顾问和咨询费、结算与清算手续费收入等同比减少。

前三季度,重庆银行手续费及佣金收入同比大增129%,但相比上半年,同比增速下滑了31个百分点。据中报披露,重庆银行手续费及佣金收入大增,主要是由于当期理财产品管理费及超额报酬较上年同期增长。

在利息、佣金及手续费净收入均普遍承压下,前三季度,17家城商行营收多数保持正增长,主要受益于投资收益大增。兴业证券银行研究团队表示,城农商行金融资产占比较高,投资收益等其他非息收入对营收影响显著;上半年,受益于债券市场牛市,城农商行投资收益普遍实现高增长。

三季度债市出现调整,到三季报,17家城商行其他非息净收入(投资收益为主)同比平均增速较上半年下滑3.7个百分点至29.6%,有11家城商行同比增速相较上半年出现下滑。其中,青岛银行、西安银行、杭州银行前三季度增速较上半年下滑较大,分别下降了23.2、20.1、18.7个百分点。

多家银行拨备覆盖率下降

兰州银行、成都银行核心一级资本充足率逼近监管线

截至三季度末,17家城商行总资产合计约26.6万亿。其中,北京银行总资产约4万亿,位居第一;江苏银行、上海银行、宁波银行总资产位于3万亿梯队,南京银行、杭州银行总资产位于2万亿梯队,成都银行、长沙银行总资产位于1万亿梯队。

资产质量方面,截至三季度末,17家城商行不良率均值为1.16%,相较去年末基本保持平稳,微增0.65BP。其中,郑州银行、兰州银行、西安银行、贵阳银行不良率居前,分别为1.86%、1.83%、1.64%、1.57%,西安银行不良率较去年末上升近30BP,上行幅度明显。

17家城商行不良贷款拨备覆盖率均值为319.5%,相对监管最低要求的120%~150%依旧有较厚“安全垫”;郑州银行拨备覆盖率最低,为166.2%。值得注意的是,17家城商行拨备覆盖率均值较去年末下降8.9个百分点,有10家银行拨备覆盖率较去年末下降。其中宁波银行、苏州银行降幅最大,分别较去年末下降56.2、49.1个百分点;江苏银行、厦门银行、南京银行同期降幅也超20个百分点。

有分析指出,在净利润增速承压下,部分银行可以通过前期提前计提的拨备损失“反哺”净利润,达到“以丰补歉”,即通过减少资产减值计提,增收净利润,但短期会导致拨备覆盖率下降。

作为银行经营本钱和抵御风险屏障,17家城商行核心一级资本充足率较去年末提升9BP至9.5%。值得注意的是,兰州银行、成都银行核心一级资本充足率为8.3%、8.4%,离监管最低要求7.5%不足1个百分点。

采写:南都·湾财社记者黄顺威