中邮证券有限责任公司蔡雪昱,张子健近期对伊利股份进行研究并发布了研究报告《收入压力有所缓解,盈利表现超预期》,本报告对伊利股份给出买入评级,当前股价为28.3元。

伊利股份(600887)

事件

公司2024年前三季度实现营业总收入/营业收入/归母净利润/扣非净利润890.39/887.33/108.68/85.09亿元,同比-8.59%/-8.61%/15.87%/0.65%。单Q3实现营业总收入/营业收入/归母净利润/扣非净利润291.25/290.37/33.37/31.84亿元,同比-6.67%/-6.66%/8.53%/13.42%。

核心要点

收入压力有所缓解,盈利表现超预期。公司2024年前三季度实现营业总收入/营业收入/归母净利润/扣非净利润

6.66%/8.53%/13.42%。24Q3,公司毛利率/归母净利率为35.05%/11.46%,分别同比+2.46/+1.61pct;销售/管理/研发/财务费用率分别为18.96%/3.54%/0.74%/-0.91%,分别同比+1.09/-0.38/+0.07/-0.5pct。单三季度毛销差有所增加、主因三季度原奶价格继续下滑高个位数、同时公司货龄调整逐步到位后减小了折扣力度。单三季度公司信用减值损失冲回0.84亿元,去年同期计提0.74亿元;资产减值损失计提1.83亿元,去年同期计提0.83亿元。

液奶下滑有所收窄。分产品看,前三季度液体乳/奶粉及奶制品/冷饮/其他分别实现收入575.24/213.30/83.44/5.91亿元,同比-12.09%/7.07%/-19.64%/25.35%,单三季度分别实现收入

16.65%/22.70%。分区域看,前三季度华北/华南/华中/华东/其他地区分别实现收入247.18/222.47/163.77/136.88/107.59亿元,同比-6.28%/-8.21%/-12.78%/-11.16%/-5.74%,单三季度分别实现收入79.20/75.41/53.79/46.04/32.20亿元,同比-6.76%/0.03%/-16.01%/-5.54%/-7.31%。

盈利预测与投资评级

展望2025年,行业供需有望逐渐走向新的平衡,资产和信用减值压力有望同比减缓。我们预计2024-2026年公司实现营收1197.91/1249.49/1290.36亿元,同比-5.06%/+4.31%/+3.27%,预计2024-2026年归母净利润为121.68/113.01/124.91亿元,同比+16.68%/-7.13%/+10.53%,未来三年EPS为1.91/1.78/1.96元,对应当前股价PE为15/16/14倍。当前股价对应24年预期股息率4.79%给予“买入”评级。

风险提示:

经济/需求恢复不及预期,公司销售不及预期,食品安全等风险

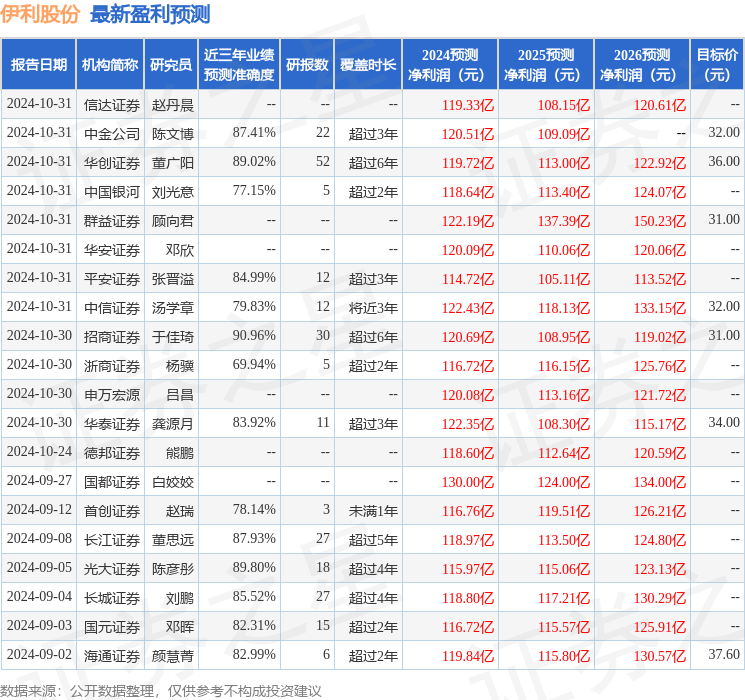

证券之星数据中心根据近三年发布的研报数据计算,招商证券于佳琦研究员团队对该股研究较为深入,近三年预测准确度均值高达90.96%,其预测2024年度归属净利润为盈利120.69亿,根据现价换算的预测PE为14.89。

最新盈利预测明细如下:

该股最近90天内共有34家机构给出评级,买入评级29家,增持评级3家,中性评级2家;过去90天内机构目标均价为29.41。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。