国元证券股份有限公司邓晖,朱宇昊,单蕾近期对山西汾酒进行研究并发布了研究报告《2024年三季报点评:调整节奏,稳健发展》,本报告对山西汾酒给出买入评级,当前股价为217.79元。

山西汾酒(600809)

事件

公司公告2024年三季报。24Q1-3,公司实现总营收313.58亿元,同比+17.25%,归母净利113.50亿元,同比+20.34%。24Q3,公司实现总营收86.11亿元,同比+11.35%,归母净利29.40亿元,同比+10.36%。

三季度中高价酒类收入同比增速较二季度环比提升

1)产品结构短期调整,Q3中高价酒类收入增长环比提速。24Q1-3,公司中高价酒类/其他酒类分别实现收入226.14/86.38亿元,同比分别+14.26%/+26.87%;24Q3,公司中高价酒类/其他酒类分别实现收入61.88/24.05亿元,同比分别+6.73%/+25.62%,中高价酒类收入同比增速较二季度单季提升5.22pct。

2)三季度省内外均保持双位数增长。24Q1-3,公司省内/省外市场分别实现收入119.00/193.53亿元,同比分别+11.58%/+21.44%;24Q3,公司省内/省外市场分别实现收入35.06/50.87亿元,同比分别+12.12%/+10.95%。3)代理渠道稳健,三季度直销、电商渠道暂时承压。24Q1-3,公司代理/电商平台/直销(含团购)渠道收入分别为293.01/17.72/1.79亿元,同比+17.44%/+35.64%/-47.87%;24Q3,公司代理/电商平台/直销(含团购)渠道收入分别为82.88/2.54/0.51亿元,同比+16.37%/-46.04%/-57.04%。4)经销商网络持续扩张。截至24Q3,公司经销商数量为4,368家,较上季度末净增加172家,较年初净增加428家。

盈利能力保持稳定

1)前三季度税金及附加占收入比重下降带动净利率提升。24Q1-3,公司归母净利率/毛利率分别为36.20%/76.03%,同比+0.94/+0.09pct;期间费用率合计同比-0.15pct,销售/管理/研发/财务费用率分别为9.27%/3.20%/0.32%/-0.04%,同比-0.19/-0.05/+0.12/-0.03pct;税金及附加占总收入比重15.19%,同比-1.03pct;此外,投资收益/所得税费用占总收入比重同比-0.28/+0.11pct。

2)三季度毛利率小幅下行,净利率基本保持稳定。24Q3,公司归母净利率/毛利率分别为34.14%/74.29%,同比-0.31/-0.75pct;期间费用率合计+0.79pct,销售/管理/研发/财务费用率分别为10.54%/4.43%/0.54%/-0.12%,同比-0.07/+0.61/+0.36/-0.11pct;税金及附加占总收入比重14.62%,同比-1.40pct;此外,投资收益/所得税费用占总收入比重同比-0.69/-0.37pct。

投资建议

我们预计公司24/25/26年归母净利为123.39/140.84/159.43亿元,增速18.21%/14.14%/13.20%,对应11月4日PE21/18/16倍(市值2,561亿元),维持“买入”评级。

风险提示

食品安全风险、全国化扩张不及预期风险、市场竞争加剧风险。

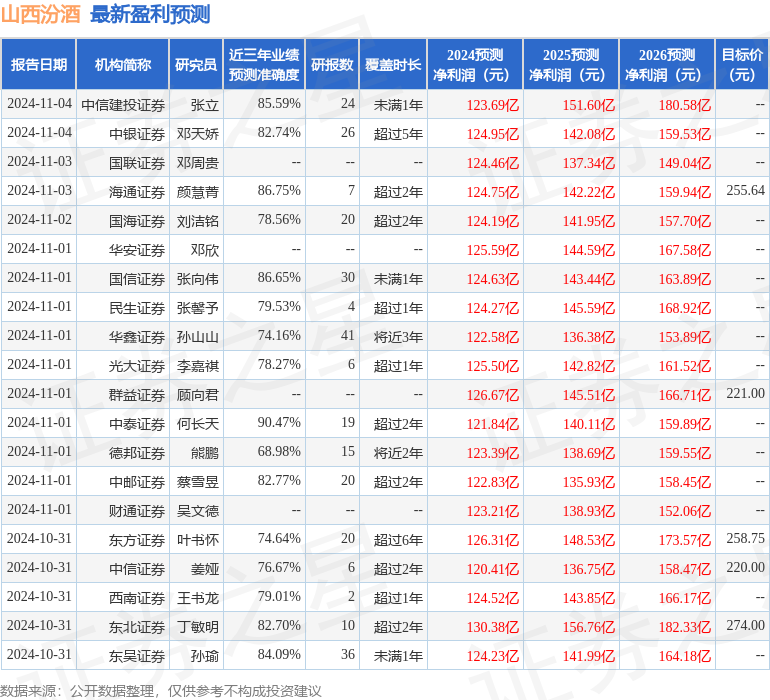

证券之星数据中心根据近三年发布的研报数据计算,中泰证券何长天研究员团队对该股研究较为深入,近三年预测准确度均值高达90.47%,其预测2024年度归属净利润为盈利121.84亿,根据现价换算的预测PE为21.8。

最新盈利预测明细如下:

该股最近90天内共有46家机构给出评级,买入评级40家,增持评级5家,中性评级1家;过去90天内机构目标均价为243.06。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。