6+4=10万亿化债浪潮来袭,6万亿的一次报批,分三年实施,2024—2026年每年2万亿元,加上未来五年每年从新增地方政府专项债券中安排8000亿元,共计4万亿,这是近年来“力度最大”的化债行动。

从受益方向上来看,一方面基建、公用事业和环保行业将在资金回笼和资产重估下改善财务状况,盈利能力和估值水平均有望得到显著修复,另一方面,不良资产的置换和管理成为重中之重,有助于地方AMC通过资产整合和结构优化提升盈利能力。

当前部分环保、建筑公司在政府业务方面或存在大笔应收账款,若这些应收账款在化债支持下可得到大量资金回笼,公司财务状况将得到显著改善,这或也是近期部分化债概念股表现强势的原因之一。为了给予更有价值的信息,本文将从化债趋势下环保公司、建筑公司、AMC、城投公司的受益方向逐一梳理,供投资者参考。

环保板块充分受益化债趋势!财务改善可期!

一般来说化债主要是清偿债务,因此那些主要对政府业务的公司,并且应收账款比较多的公司有望受益,这些公司通常是基建、建筑、公共事业和环保类公司。

对于环保公司来说此次化债政策有助于:1)应收账款有望加速收回、应收降低改善负债结构提升现金流等;2)相关政策刺激地方环保相关新增投资需求释放,板块未来订单需求预期提升,长期成长性得到认可;3)存量资产质量改善、未来成长性提升,板块迎来业绩预期+估值预期的戴维斯双击。

根据Choice统计,截止2023年底环保各类应收款项(应收账款+合同资产)超2000亿元,相当于板块最新市值32%,截止2023年底板块坏账准备185亿元,相当于当年归母净利润的69%,多家公司连续数年提计大额坏账损失。

A股145家环保公司中(剔除ST股),应收账款占三季度营收比在100%以上的公司有64家。从市场表现来看,这64家环保上市公司近一个月涨幅均值为23.73%,而其他81家应收账款占三季度营收比在100%以下的公司,近一个月涨幅均值为16.39%。

可以看出,在当前化债大趋势下,高应收账款的环保股在近一个月行情的股价表现越好。根据Choice数据显示,应收账款占三季度营收比在200%以上的环保上市公司共19家。

其中应收账款占比最高的是绿茵生态,截至三季度末公司应收账款为9.52亿元,而三季度公司营收为2.44亿元,占比高达390.57%,从行情表现来看,近一个月公司涨幅为13.68%。值得注意的是,公司在投资者平台表示:近期环保化债政策的出台,有利于解决地方政府债务问题,财政情况会有所改善。

另外涨幅最大的是蒙草生态,近一个月股价涨幅高达71.87%,截至三季度公司应收账款为32.08亿元,而三季度营收为11.81亿元,占比高达271.71%。

近期公司也表示:近年来从中央到地方政府出台了一系列政策着力化解地方债务,公司将受益于这些利好政策,充分利用好国家和地方政府的利好政策支持,持续做好应收账款的回收,保障良好的现金流,实现业绩稳步增长。

化债力度加大!建筑板块有望困境反转!

目前建筑企业在资金紧张压力凸显,项目推进困难等影响下,导致营收承压。部分公司应收款项和合同资产较多,参与或持有的投资类项目较多,在此次化债组合拳和地产销售回暖影响下持有的资产质量将得到提升和重估。

另一方面,大规模化债措施出台,有望大大减轻地方化债压力,使其可以腾出更多的资金投入基建等领域,将明显改善基建资金面,改善建筑企业回款,修复资产负债表。

国盛证券认为,建筑央企、园林PPP企业及部分地方国有建筑企业政府类应收款规模较大、占比较高,如果后续化债方案落地,这些企业现金流及资产质量预计将得到改善,促市净率估值加快修复。

从建筑板块来看,108家建筑公司(剔除ST公司)截至三季度应收账款为1.96万亿元,而这些公司前三季度营收为5.76万亿元,占比为34.03%。

其中应收账款占前三季度营收在100%以上的建筑公司有36家,近一个月涨幅均值为37.34%,而应收账款占前三季度营收在100%以下的上市公司有72家,近一个月涨幅均值为18.97%。

可以看出高应收账款的建筑公司在化债大趋势下,更加容易受到资金追逐。为此笔者筛选了截至三季度应收账款占三季度营收在200%以上的上市公司,供投资者参考。

其中应收账款占营收比最高的是大千生态,同时近一个月涨幅高达66.08%,4天4个一字板表现十分强势。另外公司还受益于并购重组概念,公司近期公告,苏州步步高拟将以3.68亿元的对价受让公司18.09%的股份,交易完成后苏州步步高实控人张源也将成为上市公司新的实控人。

另外近一个月股价涨幅最大的是中化岩土,公司近期走出16天14板,近一个月涨幅高达234.59%。截至三季度末,公司应收账款为23.63亿元,而前三季度应收为11.7亿元,占比高达202.04%。

此外,公司近期因为存在通用航空业务,被看作低空经济概念股,受到了资金的热捧。不过公司表示:“我们一直披露的都是通用航空业务,但公司目前的主要业务还是工程业务。”数据显示今年上半年,公司机场工程板块的营业收入为1.34亿元,占总营业收入占比的18.51%。

化债背景下,城投、AMC或直接受益!

化债首先最直接受益的是AMC公司,作为资产管理公司(AMC)除了能直接受相关政策支持外,AMC公司还受益于业务拓展,既有收入端的受益(不良资产处置量),还有资产端的受益。

AMC的业务领域相当广泛,涵盖了收购及运营不良资产、债务回收、资产置换与交易、债务重组、债权转股权、证券承销以及并购等多种业务。中信建投认为,地方政府出台一揽子化债措施,不良资产的置换和管理成为重中之重,有助于地方AMC通过资产整合和结构优化提升盈利能力。

其次,地方债务风险的化解重点,即主要化解城投公司的债务,通过清理和盘活城投公司内部的存量资产,如土地、房产等,获取资金用于化债,相关城投公司将直接受益。

对于城投公司而言,债务置换有助于城投公司剥离历史债务包袱,轻装上阵,城投公司能够将更多精力和资源投入到经营性业务的发展中,聚焦于提升自身的运营效率和盈利能力,进而为城投公司的成功转型奠定基础。

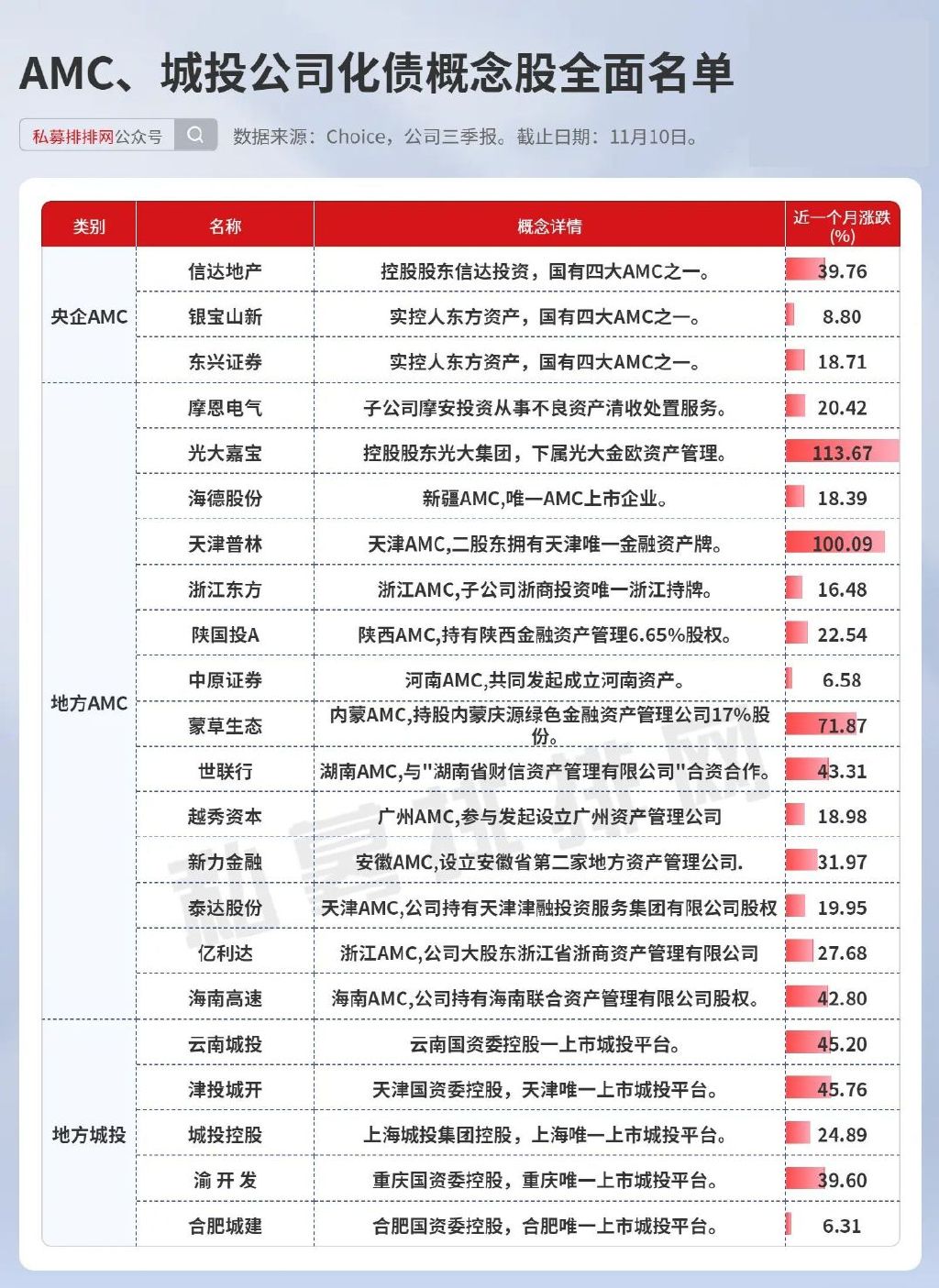

以下为本文梳理的国内主要AMC、城投相关上市公司,供投资者参考。

数据说明

本文信息及数据来源于公开资料及外部数据库等,本平台无法对其真实性、准确性、完整性作出实质性判断和保证,分析结论仅供参考,所涉及品种均不构成实际投资操作建议。投资有风险,选择需谨慎。

风险揭示