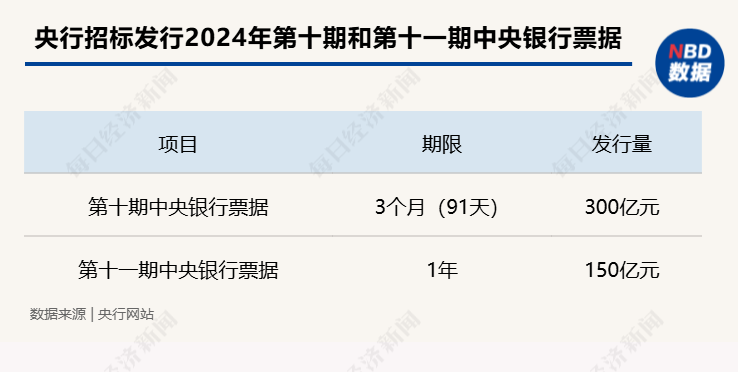

日前,央行宣布将于11月20日在香港招标发行2024年第十期和第十一期中央银行票据,期限分别为3个月和1年,合计450亿元人民币。

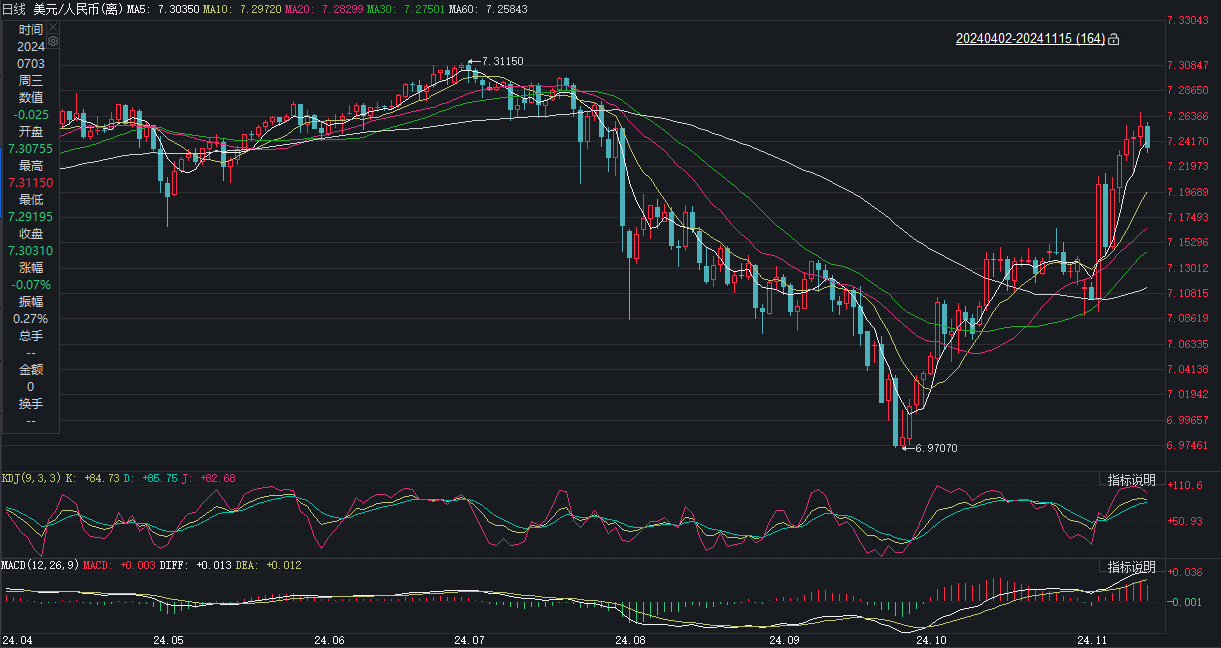

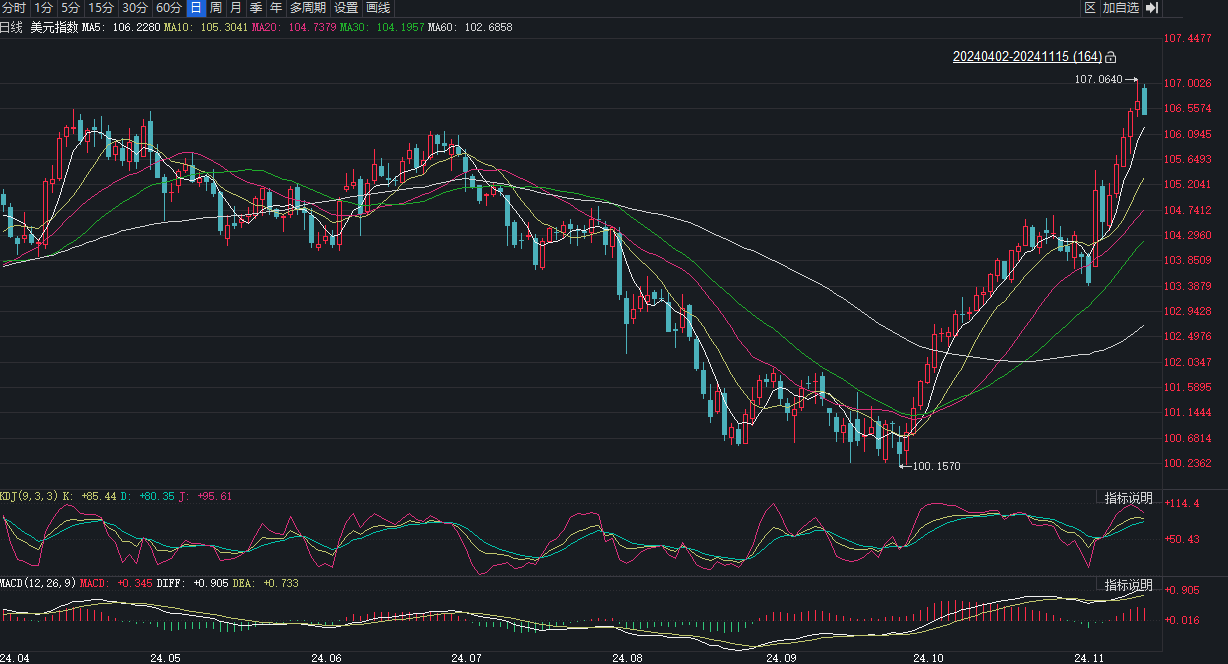

在业内人士看来,在“特朗普交易”影响下,美元指数迭创年内新高令离岸人民币汇率回落至7.24附近,央行此举有利于“稳汇率”。例如,中国首席经济学家论坛理事长连平认为,国内日前出台的一揽子支持性宏观政策不能因人民币大幅度贬值而“打折扣”。央行此次发行力度较大的离岸央行票据,或有“稳汇率”的考量。

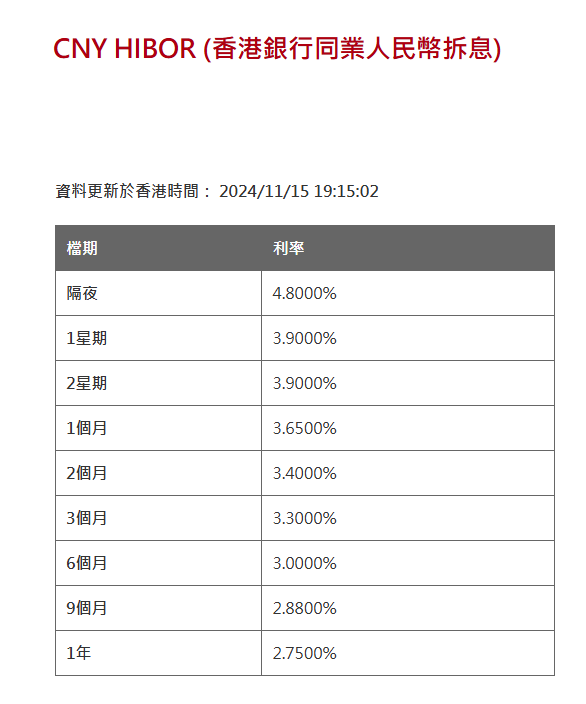

一位香港银行外汇交易员告诉记者,此次央行发行450亿元离岸央行票据,已在香港资金拆借市场迅速产生反应。11月15日早盘,隔夜、7天期香港银行同业人民币拆息分别上涨106个基点与67个基点,抬高了海外投机资本沽空人民币的“操作成本”。

值得注意的是,《2024年第三季度货币政策执行报告》指出,要坚持以市场供求为基础,综合施策,强化预期引导,防止形成单边一致性预期并自我实现,坚决防范汇率超调风险,保持人民币汇率在合理均衡水平上基本稳定。

业内:央行发行离岸人民币票据,有“稳汇率”的效果

2018年11月起,中国人民银行在香港离岸市场滚动发行人民币央行票据,逐步建立在香港发行央行票据的常态机制。目前,央行发行的上述人民币央行票据,主要通过香港金融管理局债务工具中央结算系统发行,面向离岸市场投资者招标,期限品种以3个月、6个月和1年为主。当前发行频率为每一个半月左右发行一次,发行量将根据市场需求而确定。

中国人民银行调查统计司原司长盛松成此前指出,离岸央行人民币票据属于相对灵活的人民币流动性管理工具,可以在边际层面改变离岸人民币市场的供求关系。此外,央行在香港发行离岸人民币央票,既能丰富香港高信用等级人民币金融产品,满足离岸市场投资者的投资需求,还有利于完善香港市场的人民币资产收益率曲线。

在业内人士看来,央行在香港发行离岸人民币票据的另一个作用,是阻止外汇市场形成单边一致性预期并自我实现,有效防范汇率超调风险。上述外汇交易员告诉记者,央行通过在香港发行离岸人民币票据回笼离岸市场部分人民币流动性头寸,可以适度抬高离岸人民币市场资金拆借成本,而海外投资机构沽空人民币的操作成本相应增加,海外资本将“知难而退”,外汇市场也很难形成单边预期,汇率超调风险将减弱。

记者注意到,通常情况下,央行在香港离岸市场每次发行人民币央行票据的规模约在200亿元至250亿元,单次发行规模在450亿元-500亿元的状况不多。据悉,今年以来,在此次发行450亿元离岸人民币票据前,央行分别在5月22日与8月21日分别发行500亿元与450亿元的离岸人民币票据。

上述外汇交易员告诉记者,央行5月22日发行500亿元离岸人民币票据的一大背景,是上半年美联储迟迟不降息导致美元指数上涨与人民币汇率持续回落,当时在人民币汇率跌破7.2整数关口后,外汇市场一度出现押注人民币汇率下跌的预期。因此,央行迅速发行大力度的离岸人民币票据,向市场释放央行防范人民币汇率超调风险的信号,令此后数周人民币汇率在强势美元面前的跌势趋缓。

此外,8月21日,央行发行450亿元离岸人民币票据,对5月所发行的300亿3个月期离岸人民币票据进行到期续作,保持离岸市场人民币流动性的平稳运行;此外,也防范了8月人民币汇率快速上涨所衍生的较大幅度回调风险,避免外汇市场形成人民币汇率大涨大跌的一致性预期。

在其看来,央行之所以在11月再度发行450亿元离岸人民币票据,与5月份有类似背景。要防范美元指数持续迭创年内新高给人民币汇率带来的超调风险,阻止市场形成一致性的押注人民币单边快速下跌预期。

记者注意到,在“特朗普交易”持续火热、美联储主席鲍威尔暗示美联储不急于降息等情况下,11月15日的美元指数继续迭创年内新高,一度达到年内高点107.06,导致在岸、离岸人民币兑美元汇率双双跌破“7.23”关口。

该外汇交易员直言,海外市场押注美元进一步上涨的交易情绪持续高涨,部分海外投资机构再度形成人民币汇率单边下跌的“预期”,若预期一旦形成,或将形成大规模沽空人民币的风险。因此,央行此举有利于人民币汇率的稳定。

香港银行同业人民币拆息全线上涨,沽空人民币的成本进一步抬高

记者多方了解到,在央行宣布于11月20日发行450亿离岸人民币票据后,香港市场人民币拆借市场迅速做出“反应”。11月15日早盘,所有期限人民币香港银行间同业拆借利率全线上涨,隔夜、7天期、14天期、1个月、2个月、3个月、6个月、9个月与1年期CNYHIBOR较前一个交易日分别上涨106个、67个、69个、41个、27个、32个、17个、18个与19个基点。

前述外汇交易员告诉记者,“隔夜与7天期香港银行同业人民币拆息大幅上涨,对海外投机资本炒作强化人民币单边快速下跌预期的冲击很大。”近年来,海外投机资本主要采取按日、按周借入离岸人民币头寸抛售的方式,寻求获利机会。一旦隔夜与7天期同业拆息大幅上涨,将导致其借入离岸人民币汇率的融资成本相应增加,甚至出现沽空人民币的单日单周收益低于同期融资成本的状况,海外投机资本将“知难而退”,于是外汇市场形成一致性押注人民币汇率单边快速下跌预期的难度骤然加大,有效缓解了人民币汇率超调风险。

他告诉记者,11月15日早盘期间,受隔夜、7天期香港银行同业人民币拆息大幅上涨影响,部分海外对冲基金嫌融资成本激增,不再借入离岸人民币头寸参与沽空人民币汇率。一方面,我国央行已注意到潜在的汇率超调风险,开始通过发行力度较大的离岸人民币票据,逐步缓解人民币跌势并引导市场扭转押注人民币汇率单边快速下跌的预期;另一方面,面对未来人民币跌幅受限、沽空成本持续增加,海外投资机构不愿再“火中取栗”。

该外汇交易员还告诉记者,在央行此次发行450亿元离岸人民币票据后,部分海外大型资管机构也开始重估人民币汇率的合理波动区间,因为他们认为如果美元指数持续上涨导致人民币汇率超调风险加大,我国人民银行还会实施更多“稳汇率”的货币工具,令人民币汇率整体波动区间强于市场原先预期。

记者多方了解到,当前业界普遍认为,我国相关部门“稳汇率”工具相当“充足”,包括下调境内企业境外放款的宏观审慎调节系数、上调远期售汇业务的外汇风险准备金率、重新引入逆周期因子等,一旦这些“稳汇率”工具相继实施,海外投机资本沽空人民币将面临极大的失败风险。

截至11月15日17时,境内在岸市场美元兑人民币汇率徘徊在7.2268附近,相比前一个交易日创下的当月低点7.2472有所回升。离岸市场美元兑人民币汇率则徘徊在7.2326附近,较前一个交易日创下的当月低点7.2661也回升逾300个基点。

业内:人民币具有较强“韧性”,美元的“强势”不具有持续性

记者注意到,尽管近期美元指数持续迭创年内新高令人民币汇率承压,但相比其他非美元货币,人民币仍显示较强的“韧性”。具体而言,在美元指数一度创下年内高点107.06,境内人民币汇率徘徊在7.23附近,较7月低点7.31仍有一段“距离”。

此外,中国外汇交易中心最新计算的2024年11月8日CFETS人民币汇率指数为99.56,较去年底仍有逾0.9%的涨幅,显示人民币汇率相比一篮子非美元货币显得相对“坚挺”。

前述外汇交易员告诉记者,受9月下旬我国出台一揽子增量政策影响,全球资本普遍看好我国经济基本面持续向好,他们纷纷认为人民币在中长期将重回升值趋势,外汇市场的人民币买涨动能持续不减。他表示,“即便本周美元指数迭创年内新高、人民币汇率整体承压,但在人民币汇率跌破7.22、7.23整数关口后,仍有海外资本逢低买入离岸人民币多头头寸。”

中国外汇交易中心数据显示,截至11月15日收盘时,1年期美元兑人民币掉期点数(远期汇率与即期汇率之差)报价为-2235个基点,外汇市场参与者认为一年后人民币汇率有较高概率收复“7.0”整数关口。

中国首席经济学家论坛副理事长屈宏斌表示,只要我国政府采取扩大内需的财政货币增量政策,稳房地产的新措施力度够大,确保明年经济增长率恢复到5%以上,就能稳住预期与人民币汇率。

记者多方了解到,当前引发美元指数持续回升的主要动能,已从“特朗普交易”转向市场押注美联储12月降息概率下降。在11月14日美联储主席鲍威尔暗示不急于降息后,华尔街投资机构交易员认为美联储12月降息的概率,从前一天的80%骤降至约50%,由此带来更强的美元买涨与非美元货币沽空浪潮。

“但是,越来越多全球投资机构也意识到,强势美元未必能再持续多久,因为美国经济增速放缓基本面与相关贸易政策未必会支撑美元持续升值,一旦美元指数冲高回落,人民币汇率将受益于我国的增量政策实施效应与全球资本对我国资产的重新追捧,将率先迎来更大的回升力度。”前述外汇交易员指出。