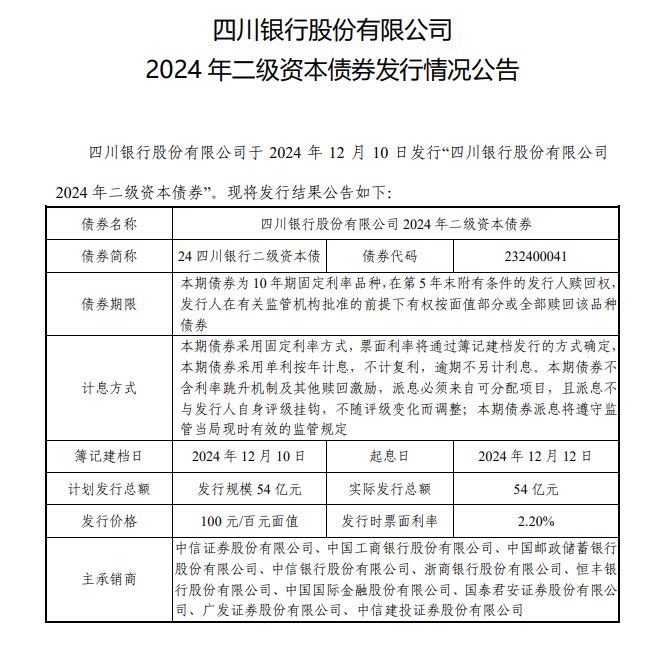

12月10日,四川银行股份有限公司(以下简称“四川银行”)2024年二级资本债券在银行间市场簿记发行,发行规模54亿元,期限5+5年,发行票面利率2.20%。这也是四川银行首次发行资本债券。

据记者从四川银行方面了解到,本次发行共吸引银行、券商、基金、信托和理财子公司等100余家机构投资者积极认购,累计获投资量超350亿元,全场认购倍数达到6.6倍。四川银行成立于2020年11月,是四川省首家省级法人城商行,截至2024年6月末,股本规模300亿元,位居全国城商行前列。其中,国有股份持股比例97.18%,四川金控集团作为第一大股东持股20%。在网点布局方面,截至2024年6月末,该行在四川省12个市(州)设立了分行,下辖营业网点135家。

据悉,近年来,四川银行实行“客户协同拓展、存款优先发展、对公率先发展、同业领先发展、零售创新发展、国企首先突破、行业聚焦发力、房企精选拓展、资管跨越发展”的业务发展策略,2023年累计实现营业收入61.49亿元,同比增长37.42%;累计实现净利润13.12亿元,同比增长50.79%。2024年上半年,该行营业收入、净利润分别为37.74亿元、16.97亿元,其中净利润已超去年全年。

成立后,四川银行资产规模也保持较快增长。截至2024年6月末,该行总资产为3776.07亿元,较年初增长11.73%;吸收存款2603.41亿元,较年初增长14.10%;发放贷款和垫款1784.59亿元,较年初增长5.96%。

据四川银行2024年二级资本债券募集说明书披露,截至2024年6月末,四川银行资本充足率、一级资本充足率、核心一级资本充足率分别为14.37%、13.21%、13.21%,本次债券发行募集资金将用于充实该行二级资本,提高资本充足率,以增强其营运实力,提高抗风险能力,支持业务持续稳健发展。

债券募集说明书显示,基于本次债券在2024年6月30日计入二级资本、发行资金运用形成的资产风险加权系数为零等假设,在发行总额为54亿元的情况下,债券发行完成后,四川银行的资本充足率将提升至16.36%。

值得一提的是,四川银行此次主体评级与债项评级均为最高评级AAA。AAA为商业银行资本债最高债项评级,据统计梳理,目前取得中诚信国际或联合资信AAA资本债项评级的城商行不仅资产规模普遍超过万亿,而且成立时间均早于四川银行。这意味着,四川银行成为全国范围内成立时间最短、资产规模最小的获得资本债项AAA评级的城商行。