港交所官网信息显示,宜宾市商业银行已于12月20日通过港交所聆讯,距离在香港主板上市仅一步之遥。宜宾市商业银行有望成为继成都银行、泸州银行后,四川省第三家成功登陆资本市场的城商行。

据悉,宜宾市商业银行于2006年注册成立,目前资产规模已突破千亿大关。五粮液(SZ000858,股价143.48元,市值5569亿元)位列该行第一大股东。

营收、利润稳定增长,公司银行业务占七成

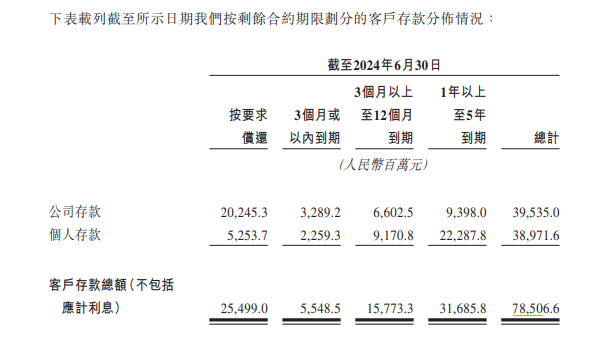

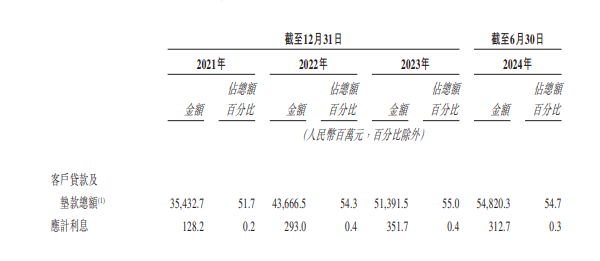

宜宾市商业银行的主要业务和服务网络位于四川省宜宾市。截至2024年6月30日,该行的总客户存款(不包括应计利息)、总客户贷款及垫款分别为785.07亿元、548.2亿元。

2021年—2023年,公司的总资产分别为684.9亿元、804.13亿元、934.44亿元,截至2024年6月30日,公司总资产为1001.93亿元,较上年末增长7.2%。2021年—2023年,公司营业收入分别为16.21亿元、18.67亿元、21.7亿元,截至2024年6月30日,公司营业收入为10.78亿元,同比保持稳定。

宜宾市商业银行表示,过往业绩持续增长主要归功于发展战略和具有区域特色的金融产品和服务组合,包括服务白酒产业、绿色能源产业及科技型企业的专业支行,以及向五粮液集团的供应链、分销商及零售商提供银行承兑汇票服务。

据招股书披露,宜宾市商业银行以重点客户为业务发展支点,聚焦重点客户产业价值链上的上下游合作伙伴,打造了“1+N”供应链金融服务模式,为相关产业链优质企业提供定制化的金融产品和服务。例如,截至2024年6月30日,该行向五粮液集团上下游合作伙伴(包括其供应商以及产品分销商及零售商)发放的贷款及垫款总额达25.62亿元,占该行客户贷款及垫款总额的4.7%。

据悉,该公司的核心业务线包括公司银行、零售银行及金融市场,专业满足不同客户群的独特金融需求而量身定制。截至2024年6月30日,公司银行业务占比70.4%,零售银行占比21.8%,金融市场占比7.8%。

2021年—2023年,公司的净利润分别为3.28亿元、4.32亿元、4.77亿元,截至2024年6月30日,公司净利润为2.62亿元,同比增长2.9%。公司表示,业绩增长主要归因于理财资产回报增加、金融投资收益净额增加以及预期信用损失减少。

不良贷款率1.72%,小微企业贷款占比达75%

截至2024年6月30日,宜宾市商业银行客户贷款及垫款总额较年初增长6.7%,达到548.20亿元;不良贷款率及拨备覆盖率分别为1.72%及254.97%,资产质量持续改善。此外,通过实施“大零售银行”理念,该行开发了多元化零售产品和服务,截至6月30日,总客户存款(不包括应计利息)达到785.07亿元,个人存款客户数达到87.52万户。

宜宾市商业银行的大部分贷款发放于小微企业。截至2024年6月30日,公司小微企业贷款316.18亿元,占公司贷款总额的75.4%。就公司贷款而言,LPR调整主要影响新发放的公司贷款的利率。由于新公司贷款利率下调,公司必须审慎管理贷款策略,以保持利润率,同时在较低利率环境下维持竞争力。

在谈及风险因素时,宜宾市商业银行表示,与较大型的企业相比,小微企业和个体工商户可能更容易受到宏观经济变化所影响,经济衰退、政策变化及市场波动可能会对他们的财务稳定性造成负面影响,导致违约率上升。此外,信息不足或会导致作出不佳的贷款决定,增加贷款违约及财务损失的风险。

宜宾市商业银行经营的分支行网络包括40家机构,39家分支行及一家总行,公司在内江和宜宾建立及经营两家村镇银行,宜宾市商业银行持有内江兴隆村镇银行51%的股权,对宜宾兴宜村镇银行持有53.15%的股权。

2024年1月18日,中国证监会发布关于宜宾市商业银行赴港发行上市备案通知书。备案信息显示,该行拟发行不超过14.95亿股上市普通股,并在香港联合交易所上市。