核心观点:维持弱势氧化铝阶段性供给减少,宽松趋势不改,预计氧化铝震荡偏弱。

月差:偏空上周月差为-37元/吨,较前一周减少13元/吨。

冶炼利润:偏空上周氧化铝加权平均利润为73元/吨,较前一周减少140元/吨。

现货升贴水:偏空SMM氧化铝指数升贴水:现货升水22元/吨,较前一周减少185元/吨。

氧化铝需求量:中性截止上周四,上周电解铝周度产量为83.31万吨,环比减少0.03万吨或0.0.72%。四川铝厂待复产。

山东氧化铝利润:偏空上周山东地区氧化铝利润为-87元/吨,较前一周下跌131元/吨。

山西氧化铝利润:偏空上周山西地区氧化铝利润为-45元/吨,较前一周下跌158元/吨。

河南氧化铝利润:偏空上周河南地区的氧化铝利润为-96元/吨,较前一周下跌130元/吨。

广西氧化铝利润:偏空广西地区氧化铝利润为516元/吨,较前一周下跌436元/吨。

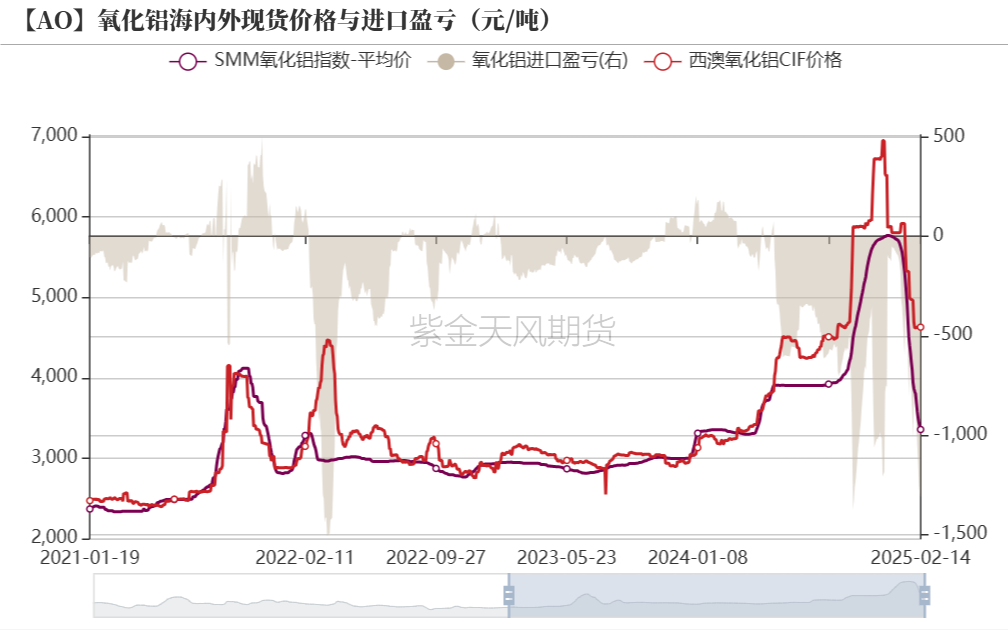

氧化铝进口盈亏:偏空上周氧化铝进口盈亏为-1312元/吨,进口窗口仍然处于关闭状态.

平衡表与展望

上周总结:铝土矿端,氧化铝厂维持矿石低库存生产,接矿谨慎,海内外矿石价格或继续回落。氧化铝端,内陆厂利润已亏损,晋豫检修预计半个月,但山东新投产能持续产出,因此供给阶段性小幅下滑,趋于宽松格局不改。预计氧化铝维持弱势。关注利润压缩对氧化铝厂产能的影响.

C结构成型,基差收敛

现货价格下跌趋缓,区域价差逐渐修复

全国现货连带成交价格加速下跌。具体而言,截至上周五,山东地区价格下跌340元/吨至3260元/吨,山西地区下跌275元/吨至3325元/吨,广西地区价格下跌495元/吨至3430元/吨,河南地区价格下跌275元/吨至3350元/吨,贵州地区价格下跌465元/吨至3485元/吨。

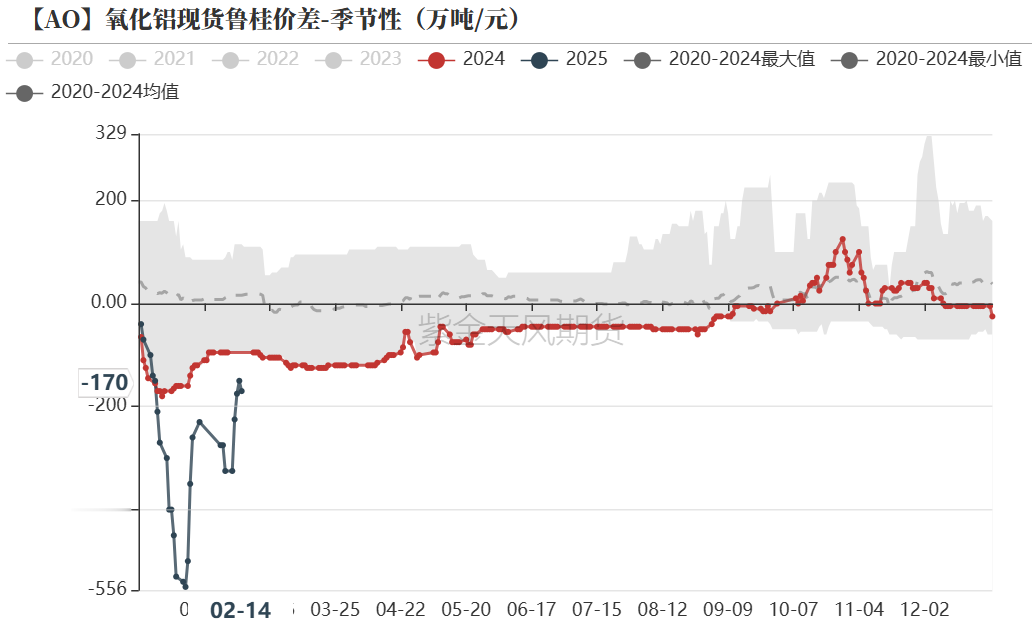

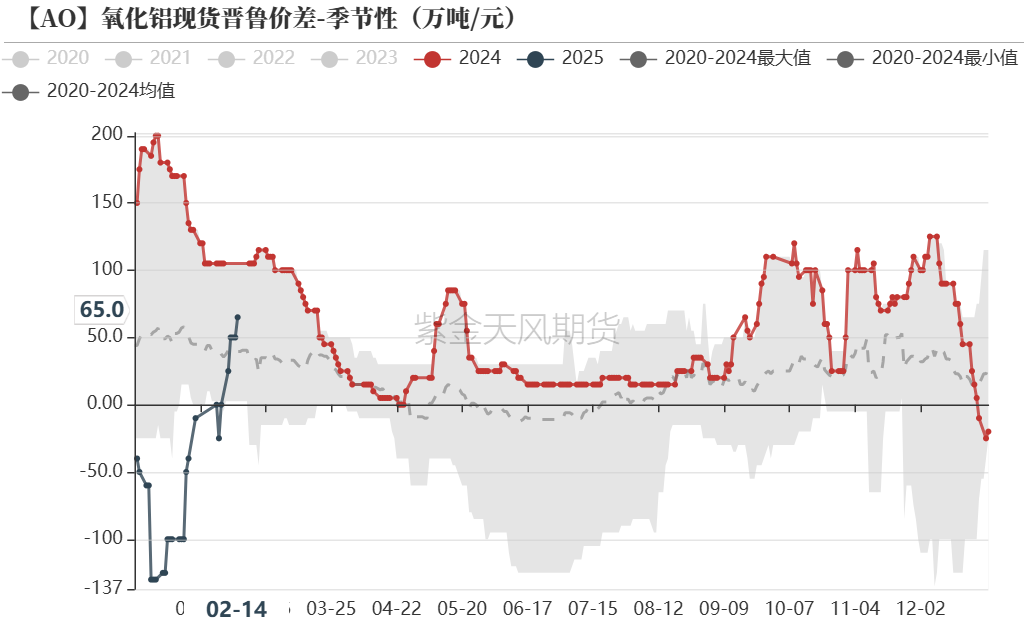

区域价差趋于修复。具体而言,截至上周五,氧化铝山西-山东现货价差为65元/吨,已落入常态区域。山东-广西价差为-170元/吨,趋于常态化。

期货持续回调,C结构成型

上周氧化铝主力合约期货价格持续下跌。具体而言,氧化铝主力合约在上周一开盘于3473元/吨,在上周五收盘于3334元/吨,周内跌幅为-3.64%,波幅为2.22%;周内最高点为3526元/吨,最低点为3313元/吨。

上周期货市场C结构由初浮水面至逐渐成型,与现货市场的基差也极速收敛。

铝土矿价格承压

国产矿石价格未变动

截止上周五,国产矿石价格暂未变动。具体而言:

高品矿方面,山西地区高品矿石为695元/吨;河南地区高品矿石为670元/吨;广西地区高品矿石为365元/吨;贵州地区高品矿石为610元/吨,较上周持平。

低品矿方面,山西地区低品矿石为640元/吨;河南地区低品矿石为600元/吨;广西地区低品矿石为327.5元/吨;贵州地区低品矿石为530元/吨。

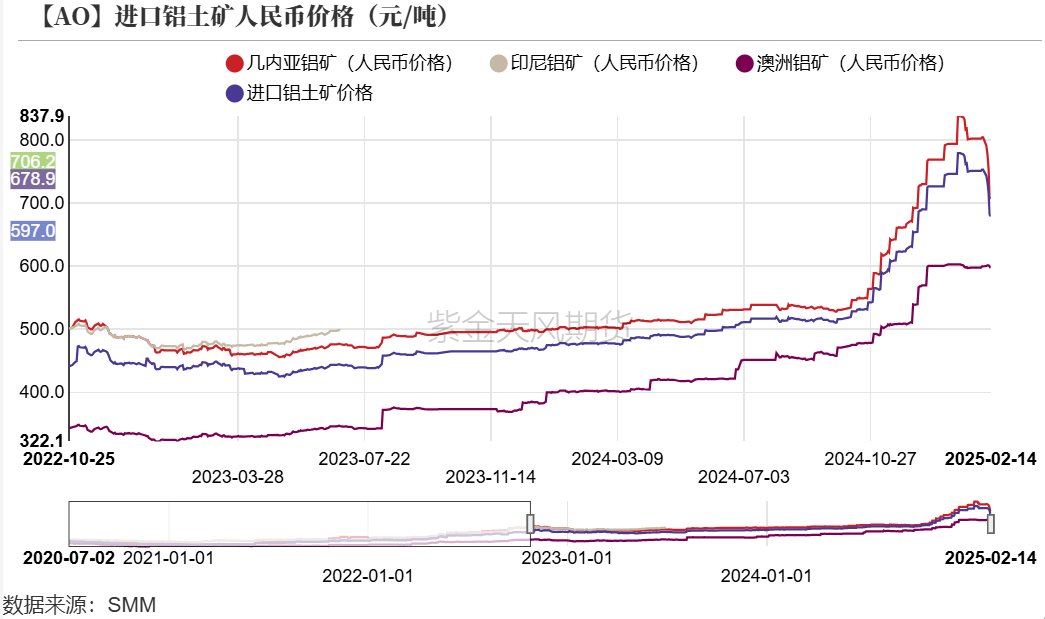

几内亚矿石价格继续下跌,澳矿价格坚挺

进口铝土矿方面,截至上周五,几内亚进口矿石平均价格为97美元/吨,较前一周下降13美元/吨,澳大利亚进口矿石平均价格为82美元/吨,自2024年12月中旬至今未变动。

结合汇率小幅波动,几内亚进口铝土矿折算人民币价格为706.16元/吨,澳大利亚进口铝土矿折算人民币价格为596.96元/吨。

当前,氧化铝厂维持矿石低库存生产,接矿谨慎,海内外矿石价格或继续回落。

几内亚矿石发运即将迎来“黄金季”

几内亚发运量方面,上周几内亚铝土矿出港总量为362.48吨,较前一周增加了93.89万吨,发运即将迎来“黄金季”。

铝土矿到港量方面,上周国内港口到港铝土矿共计390.61万吨,较前一周增加了72.52万吨,其中主要港口到港量为360.63万吨,较前一周增加51.26万吨。

注:自2024年10月18日,几内亚出港数据新增“博法”港口,此前未统计该港口。

液碱价格承压,动力煤价格下跌

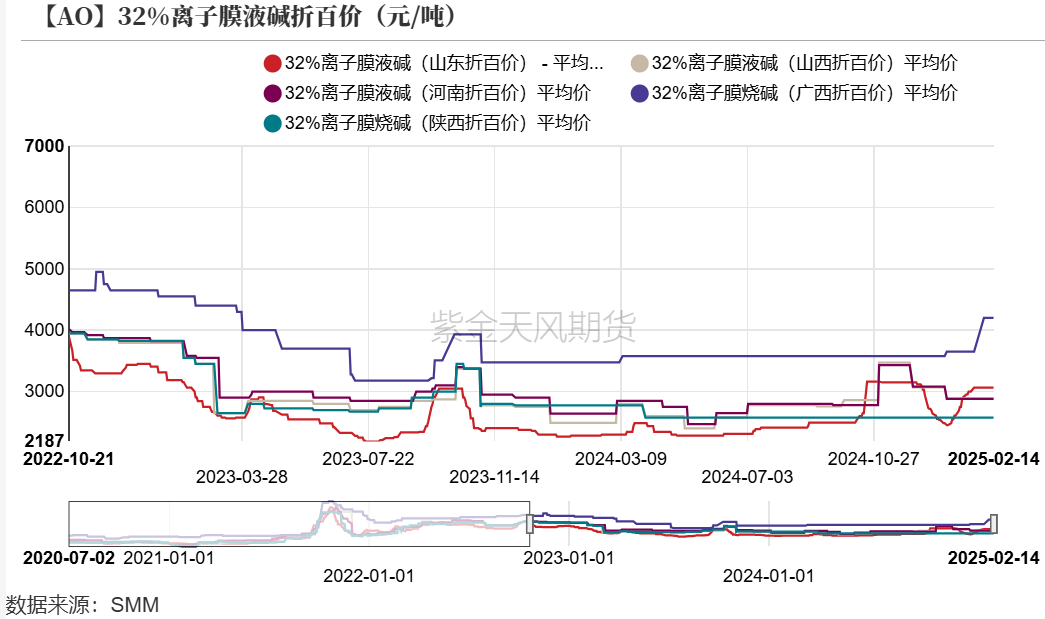

液碱价格方面,液碱价格方面,节后非铝启动较慢,上游及主力下游持续累库,春检之前烧碱价格压力依然较大。

动力煤价格方面,上周各地区价格小幅下滑。

北方产区开始亏损,南北利润差异显著

生产成本方面,因几内亚铝土矿价格下降,成本重心小幅下移,当前各地区运行在2900~3450元/吨左右。

利润方面,由于氧化铝现货价格跌幅较大,各产地氧化铝利润持续回调,当前北方三省利润运行区间在-100~-50元/吨,南方两省在280~520元/吨。

海外现货价格微抬

西澳价格回抬,进口亏损扩大

截至上周五,西澳FOB氧化铝价格为538美元/吨,较前一周上涨7美元/吨。结合汇率小幅波动,西澳氧化铝进口至我国北方港口成本折合人民币为4670.33元/吨。

截止上周五,氧化铝进口盈亏为-1312.24元/吨,进口窗口仍然处于关闭状态。

海外现货及成交价格同样跌幅加大,但目前海外氧化铝仍高于国内价格。

供给端开始检修

晋豫检修,供应短暂减少

周度产量方面,上周氧化铝产量为172.8万吨,较前一周减产0.6万吨或0.35%。变动主要来自山西、河南各有一家氧化铝企业检修,涉及产能分别为60万吨、30万吨。其中河南厂检修预计于本月底结束;山东某新投产能余下半条线也开始产出,氧化铝供应宽松的趋势不改。

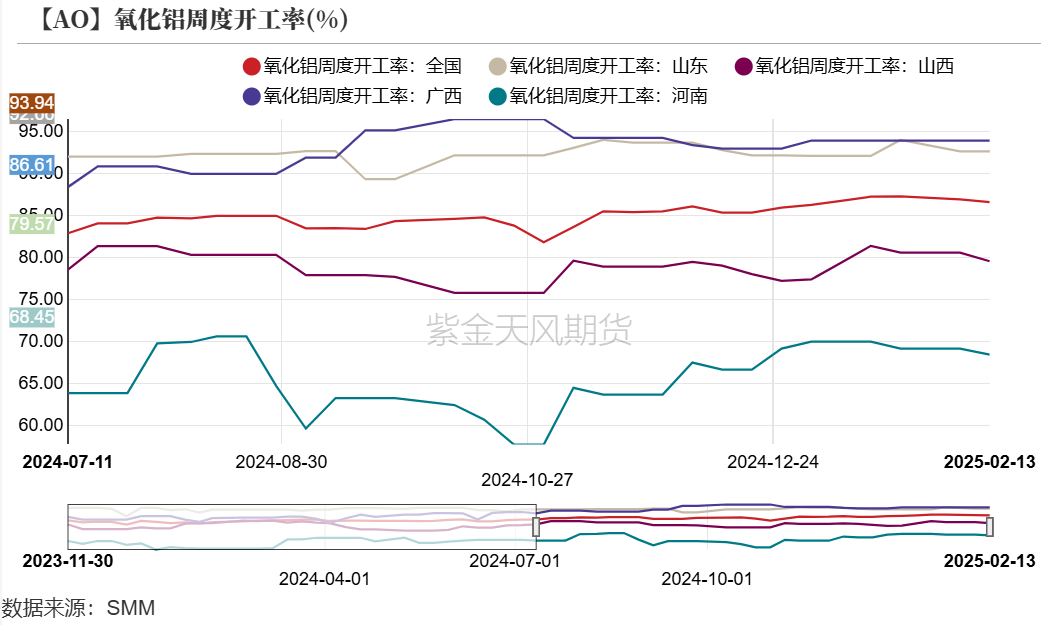

周度开工率方面,上周氧化铝全国开工率环比下调0.33%至86.61%。当前行业高利润状态仍处相对高位,企业高产、满产的意愿强烈。具体而言,山东地区开工率为92.66%,较前一周暂无变动;山西地区开工率为79.57%,较前一周减少1.03%;广西地区开工率为93.94%,较前一周暂无变动;河南地区开工率为68.45%,较前一周减少0.72%。

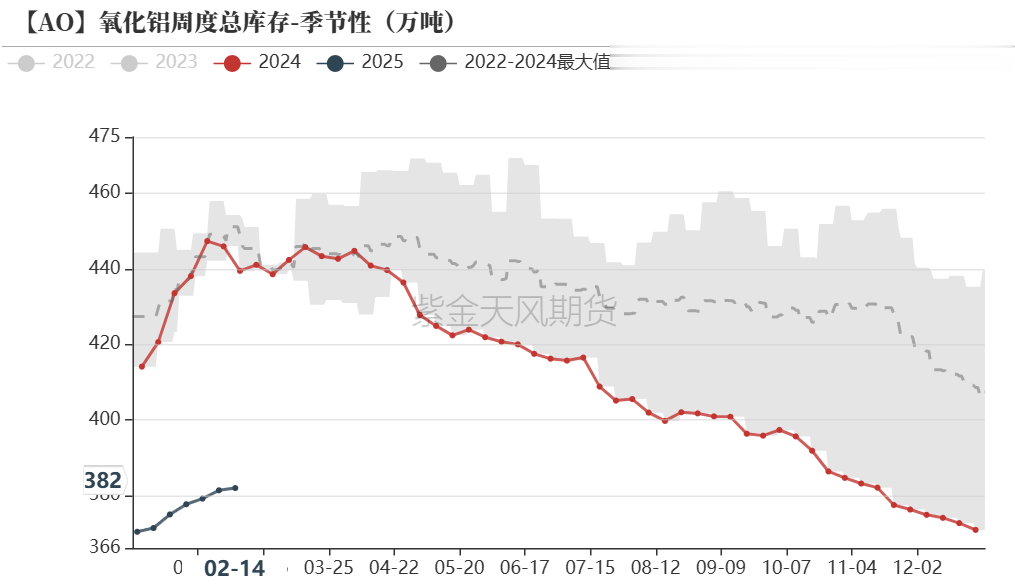

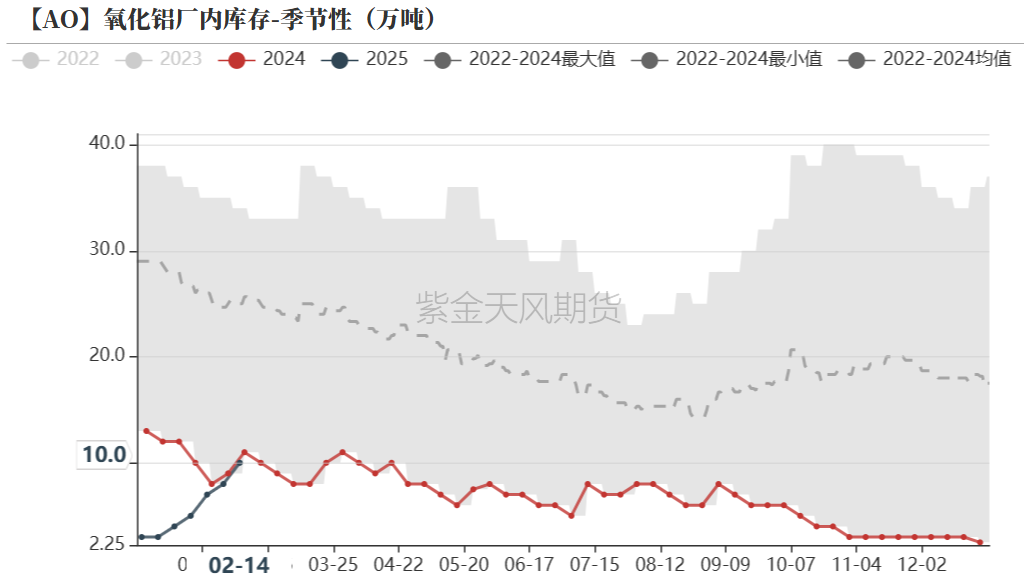

库存持续累积

汽运恢复,库存受春节假期的影响减少

氧化铝持续累库。截至上周五,氧化铝总库存(即厂内、在途、原料、港口库存总和)为381.9万吨,较前一周增加0.6万吨。

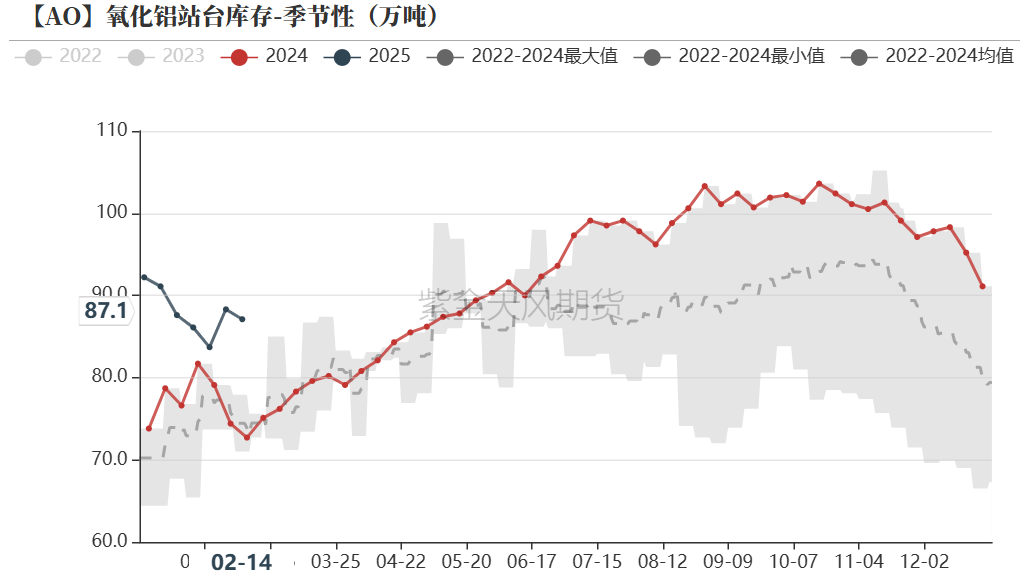

春节假期阶段性影响库存。电解铝厂原料库存为281.7万吨,较前一周减少1.2万吨。站台/在途库存为87.1万吨,较前一周减少0.8万吨。氧化铝厂厂袋库存为10.0万吨,较前一周增加2.0万吨。春节期间站台相对积压,下游厂商氧化铝到货减少。随着汽运恢复,站台库存逐渐消化;原料库存去幅趋缓,后续仍有累积空间。

下游电解铝待复产

电解铝产量高位持稳,仍有上升空间

电解铝产量方面,截止上周四,上周电解铝周度产量为83.28万吨,环比减少0.03万吨或0.04%。

电解铝运行产能方面,上周电解铝运行产能为4386.9万吨,较前一周增加1.5万吨。增量来自于四川电解铝厂复产,预计后续电解铝产能仍有上升空间。

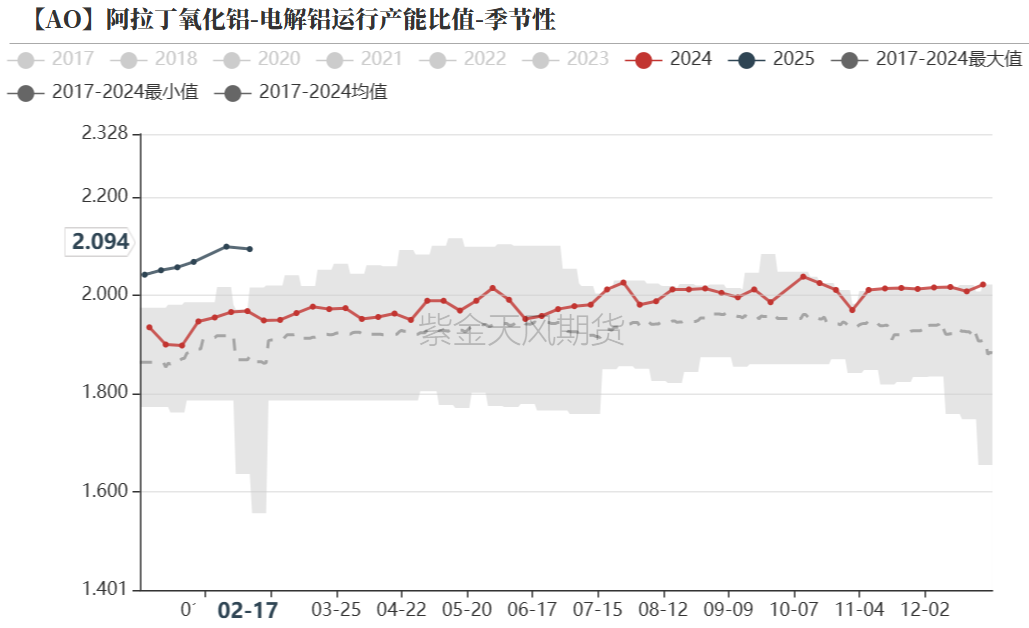

“氧化铝-电解铝运行产能比值”持续回升。截止上周五,回升至2.0937。