本文来自微信公众号“不二研究”,作者:豆乳拿铁,编辑:艺馨 ,铅笔道经授权发布。

国货美妆内卷!韩束会成为下一个“完美日记”吗?

近日,老牌国货美妆韩束的母公司——上海上美化妆品股份有限公司(简称“上美”)递表港交所,有望成为2022年首家登陆港股上市的美妆企业。

在美妆赛道内卷潮下,上美面对着新老对手的重重围攻。上海家化、珀莱雅等老对手早已登陆资本市场,贝泰妮、逸仙电商等后来者也已实现反超。

同时,上美自身也存在诸多问题:营销费用高昂,摊薄净利率;多品牌矩阵未成,韩束单脚难立;销量并未打开,高端化遇挫。

不再年轻的上美,试图通过登陆资本市场突围。“二十之惑” 的焦虑症是否有解药?

营销费用拖累净利率

从诞生起,老牌国货上美就自带营销基因。

2002年上美的前身上海韩束成立,蹭上了韩流盛行的热度;2009年上美进军电视购物,打开国内知名度;2014年微商元年,上美押注微商,创下40天销售破亿的记录。

2019年电商直播风口,上美成为首批在快抖淘开设直播间的美妆企业;更是在2021年成功化解代言人危机并破圈,解约当晚淘宝直播间在线观看人数超300万。

而今上美已进入“不惑”之年。根据弗若斯特沙利文报告,2020年,上美以0.9%的份额,位列位列国货市场Top3。

虽已有所成就,但随着后来者珀莱雅、丸美以及逸仙电商等先后上市,新品牌层出不穷。为维护市场竞争力,上美急需一场资本突围。

「不二研究」发现,上美的业绩正处于稳定增长期。

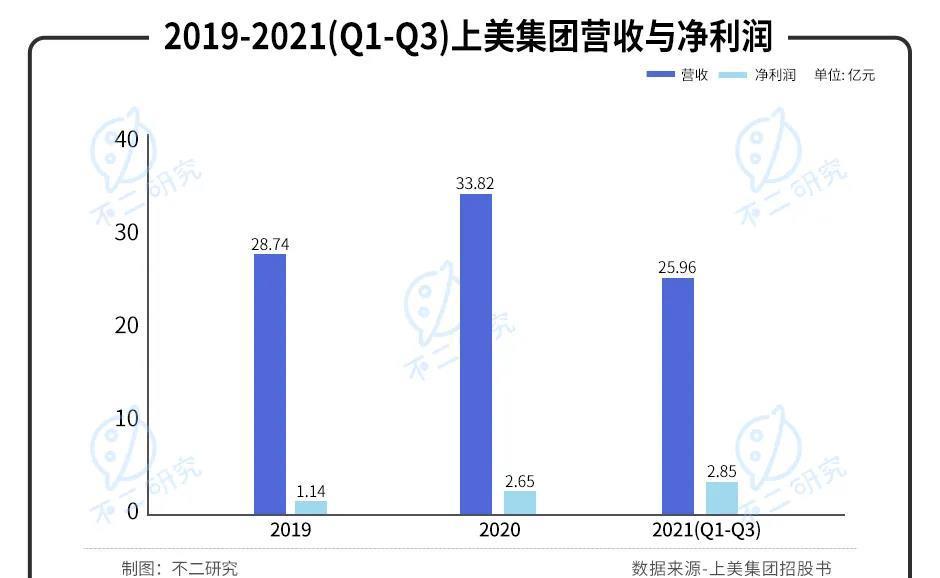

从招股书来看,2019年~2021年前三季度,上美营收分别为28.74亿元、33.82亿元及25.96亿元,其中2021年前三季度同比增长12.7%。净利润分别为1.14亿元、2.65亿元、2.85亿元,呈现翻倍式上涨。

虽然不断在突破自身,但上美与同行的差距却不容忽视。财务数据显示,2021年前三季度,珀莱雅营收30.12亿元、净利润3.64亿元;贝泰妮营收21.13亿元、净利润3.55亿元;上海家化营收58.30亿元、净利润4.21亿元。与同行业公司相比,上美的营收规模并不占优势,净利润则排名靠后,可谓行业内的中等生。

从毛利率看来也是如此。招股书显示,2019年~2021年前三季度,上美的毛利率分别为60.9%、64.7%和65.2%。相比之下,2021年前三季度,上海家化毛利率为62.77%;珀莱雅毛利率为64.59%;贝泰妮毛利率为76.9%。上美在其中并不具备突出亮点。

对于美妆赛道的痼疾——高毛利率低净利率,上美也并未成功回避。

根据招股书,2019年~2021年前三季度,上美的净利率为2.1%、6.0%、9.6%,与高达百分之六十的毛利率形成鲜明对比。

究其原因,高昂的营销费用或是摊薄上美净利率的首要因素。

招股书显示,2019年~2021年前三季度,上美的营销费用分别为13.25亿元、15.36亿元及11.19亿元,占营收的比例分别为46.1%、45.4%和43.1%。珀莱雅、丸美及上海家化2021年前三季度的营销费用同样都在40%以上;以营销闻名的逸仙电商则有超过60%的营收用于推广。

业绩的逐年上涨背后,是老牌国货的步步为营。单看上美的成绩或许足够华丽,但在强敌环伺的美妆赛道,上美的发展节奏仍显缓慢。高额营销的“富贵病”,使本不出众的盈利水平负担更重。若长此以往,将会对上美的营收造成拖累。

多品牌有效性存疑

与老牌国货的刻板印象有所出入,上美在线上的布局可谓十分积极。

上美副总裁刘明在2020年接受品观采访时称,上美在2019年就已加大线上布局,对抖音、小红书、直播等新型流量阵地进行深挖。

根据招股书,上美的线上渠道贡献了超七成营收,2019年~2021年前三季度分别为15.05亿元、25.43亿元及18.93亿元,占比分别为52.4%、75.2%和72.9%;线下营收分别为13.14亿元、7.70亿元和6.25亿元,占比从45.7%锐减到24.2%。

数据显示,2021年上美所有品牌在抖音单月GMV由500万增至1.6亿。据飞瓜数据统计,韩束以8.9亿元的全年销售额,在抖音电商的美妆类目中排名第四。

在电商直播这般快车中,上美除了进驻头部主播直播间,韩束等品牌直播间也拥有较高关注。

不过,电商直播并不是上美的救命稻草。2021年因代言人突发事件而涌入的大批流量,随着热点消散、主播单飞,纷纷退潮;电商直播似乎回到了流量爆发之前的原点。

可见,上美在热点流量的承接方面尚未形成成熟方法论,热点流量转化为自有流量的损耗率过大。归根结底,电商直播的渠道并不是捷径,品牌的核心竞争力和吸引力还是来自于产品本身。

多品牌策略走到今天,上美最出名的还是韩束和一叶子。

招股书显示,上美的营收主要来自于韩束、一叶子和红色小象三个品牌。

2019年~2021年前三季度,韩束分别贡献营收9.20亿元、13.33亿元和11.37亿元,占比分别为32.0%、39.4%和43.8%;一叶子收入10.51亿元、10.07亿元和6.45亿元,营收占比从36.6%下降至24.9%;红色小象营收占比则在20%左右。

在美妆赛道普遍打造品牌矩阵的当下,多品牌战略司空见惯。除了上述品牌,上美还有花迷、Cosmetea等品牌,覆盖护肤、面膜、高端洗护、母婴护理、彩妆等品类。但从招股书来看,这些品牌的营收贡献并不出彩。

随着国货品牌崛起,上美正面临品牌矩阵未完善、产品线老化等问题,仍然难改韩束撑起半边天的现状。

众多品牌内部分化加剧,多品牌策略的有效性也要存疑;新品牌影响力有限,距离成为营收支柱还需要较长时间。

国货红利只能带来阶段性流量,品质才是立足根本。加上线上的流量竞争已白热化。

在电商营销费用增加、渠道红利逐渐衰减的预期下,线下渠道的强体验性的优势将凸显,国货的增长重点或将回归线下渠道,上美的经营重心或许也将随之调整。

"二十之惑"的焦虑症

根据启信宝发布的《2021全国化妆品产业区域研究报告》,2020年中国化妆品市场规模达到3400亿元;2021年1~11月市场规模达3678亿元,增速达15.3%。

市场高速增长之下,国货美妆品牌们所面临的却还是十几年来的旧问题:高端条线的缺席。

无论是上美还是珀莱雅,抑或是上海家化旗下的百雀羚等品牌,国货老牌走的无非是“农村包围城市”的发展路径。

处于下沉市场,消费者价格敏感性突出、市场份额拉锯战焦灼,品牌往往为价格所困扰,难以向高端转型。

根据CBNData消费大数据显示,一二线城市国货消费占6.3%,三四线城市占23.85%,增速分别为22.43%和45.79%。

随着国潮消费的兴起,国货美妆品牌们试图趁机撕掉低价标签、开启品牌高端化进程。

上美同样在高端品牌有所布局,但从产品研发角度,与国际大牌仍有较大差距。

2019年~2021年前三季度,上美研发开支分别为8290万元、7740万元和7170万元,营收占比为2.9%、2.3%和2.8%,其中2019~2020年有所回落。

实际上,和珀莱雅、贝泰妮和上海家化相比,上美的研发投入并不算低;但这对于高端市场来说显然说服力不足。国际大牌雅诗兰黛在2021财年的研发费用分别为2.43亿美元,数倍于上美。

招股书显示,上美的全职员工在2021年9月30日达到了4067人,其中3379名销售及营销人员、307名行政管理人员,而研发人员的占比只有5.58%。

目前,上美的中高端产品牌安弥儿、极方、高肌能等缺乏爆款单品,并未打开销量;在包装和宣传中仍“碰瓷”日韩产品;销量萎靡,天猫旗舰店已开始打折促销,难改廉价调性。

阵痛之下,上美不惜重金聘请了原SK-II资深科学家山田耕作,筹措新的高端品牌,主打高端抗衰,也可见其布局高端护肤市场的决心。

抛开产研实力来看,上美在产品质量控制上或也存在问题。

2021年6月,上海市场监督管理局抽查和检验了509家企业销售、生产的1184批次商品,其中共有119批次商品包装不合格,一叶子榜上有名。

韩束也曾在在2019年、2017年和2016年的抽检通报中,被查出了不合格产品,包括实际检出成分与产品批件及标识不符、包装不合格等问题。

在向高端转型的过程中,销量暂时低迷实属正常现象。但上美仍旧使出包装和名称“碰瓷洋牌”的伎俩,背后无疑是对自身产研能力及产品品质的不自信,需要通过国外基因寻求背书。

但是,这两者恰好是国货品牌在激烈竞争中获胜的“杀手锏”,也是日后上美能否成功转型的关键所在。唯有踏实科研、保障品质,不再年轻的上美才有可能缓解“二十之惑”的焦虑症。

内卷潮下,向上才是生机

国货美妆正面临前所未有的内卷潮。

一方面,新入局者源源不断,新老品牌共同争抢市场份额;另一方面,价格战争旷日持久。

低价双刃剑成为竞争利器。上美无疑是其中“卷王”:无论是营销费用还是研发费用占比,都要力争行业上游。但这并不能扭转平价品牌的大撤退。与其卷生卷死,不如主动突破,向上才是生机。

对于上美来说,高端化的布局还有很长一段路要走,沉重的营销费用也终将成为累赘——虽然这是国货美妆的普遍现象,但存在并不意味着合理。

在监管趋严的大背景下,美妆行业分化预计将加剧,因循守旧只会加速出清。加强产研实力,或许才是上美“二十之惑”焦虑症的解药。