这届年轻人,可能还没脱单,就已经开始琢磨养老了。

9月13日,全国人大常委会正式公布了《关于实施渐进式延迟法定退休年龄的决定》。

根据决定,从2025年1月1日起,我国将用15年时间,逐步将男职工的法定退休年龄从原60周岁延迟到63周岁,将女职工的法定退休年龄从原50周岁、55周岁,分别延迟到55周岁、58周岁。

随着延迟退休成为定局,养老话题在年轻群体中引发高度关注。在年轻人扎堆的社交平台小红书上,搜索“养老”一词,与之相关的笔记数量达到了惊人的313万+篇。

与过去不同的是,这届年轻人在养老准备上的视角,并不局限于传统老龄产品和服务,而是展现出跨越多个产业的广泛兴趣,特别是养老金融。

就在延迟退休方案发布两天前,《国务院关于加强监管防范风险推动保险业高质量发展的若干意见》也对外发布。在这份被称为保险行业新“国十条”的重磅文件中,大力发展商业保险年金被首次提及。

商业保险年金,即保险公司开发的养老保险产品。在社保之外,商业保险年金将在我们的养老生活中发挥怎样的作用?

定时定量补充“水分”

一般来说,养老保障体系由三大支柱组成:第一支柱是基本养老保险,第二支柱即企业年金、职业年金,第三支柱包括个人养老金和个人商业养老金融业务。

中国社科院世界社保研究中心秘书长房连泉告诉中国新闻周刊,我国的“三支柱”养老保障体系目前仍呈不平衡状态,属于三支柱结构中二三支柱偏弱的一类。其中第一支柱覆盖10.5亿人,第二支柱覆盖7000万人左右,第三支柱试点覆盖6000万人,因此主要依赖于第一支柱。

“国际上有观点认为三支柱优化的金额比例为3∶2∶1,当然二三支柱比例越高,通常认为结构越合理,可持续性越好。”房连泉补充道。

尤其进入“长寿时代”,由于养老金的支付周期会相应变长,再加上医疗费用、生活成本等方面的支出也可能随着年岁的增长而增加,进一步加大养老的经济压力。

据保险经纪人张乐介绍,目前,保险公司提供的第三支柱产品主要有两大类,一类是享受税收优惠的个人养老金产品;另一类是不涉及税收优惠的产品,包括年金保险、专属商业养老保险、商业养老金等。

和另外两大支柱以及个人养老金相比,商业保险年金产品的领取时间不受法定退休年龄的限制。通过较为充足的养老金储备,理论上可以帮助不少人实现憧憬的“提前退休”。

亚洲养老金融与产业研究院院长包虹剑对中国新闻周刊表示,与其他金融产品相比,商业保险年金具备不少优势。

首先是门槛较低。“商业保险年金不以年龄、职业、是否参加社保作为投保条件,支持每年缴费,给有提升养老需求的大众提供了另一条养老路径。”包虹剑解释道。

其次是收益相对安全稳定。“由于不受市场波动影响,且利益锁定终身,保障期限长;再加上有的险企还提供一些有益的康养增值服务,在利率下行的环境中显得难能可贵。”包虹剑补充道。

因此,保险新“国十条”明确提出积极发展第三支柱养老保险;大力发展商业保险年金,满足人民群众多样化养老保障和跨期财务规划需求;鼓励开发适应个人养老金制度的新产品和专属产品等。

对于商业保险年金的功能,张乐对中国新闻周刊打了一个形象的比方:如果将养老比作沙漠徒步,那么商业保险年金发挥的是定时定量补充“水分”的作用。

“攒一笔固定的存款只能解决部分养老金的积累问题,而商业保险年金相关产品则不用担心一次性花完的情况。作为第一支柱社保的补充,它可以细水长流地帮助我们解决养老问题。”

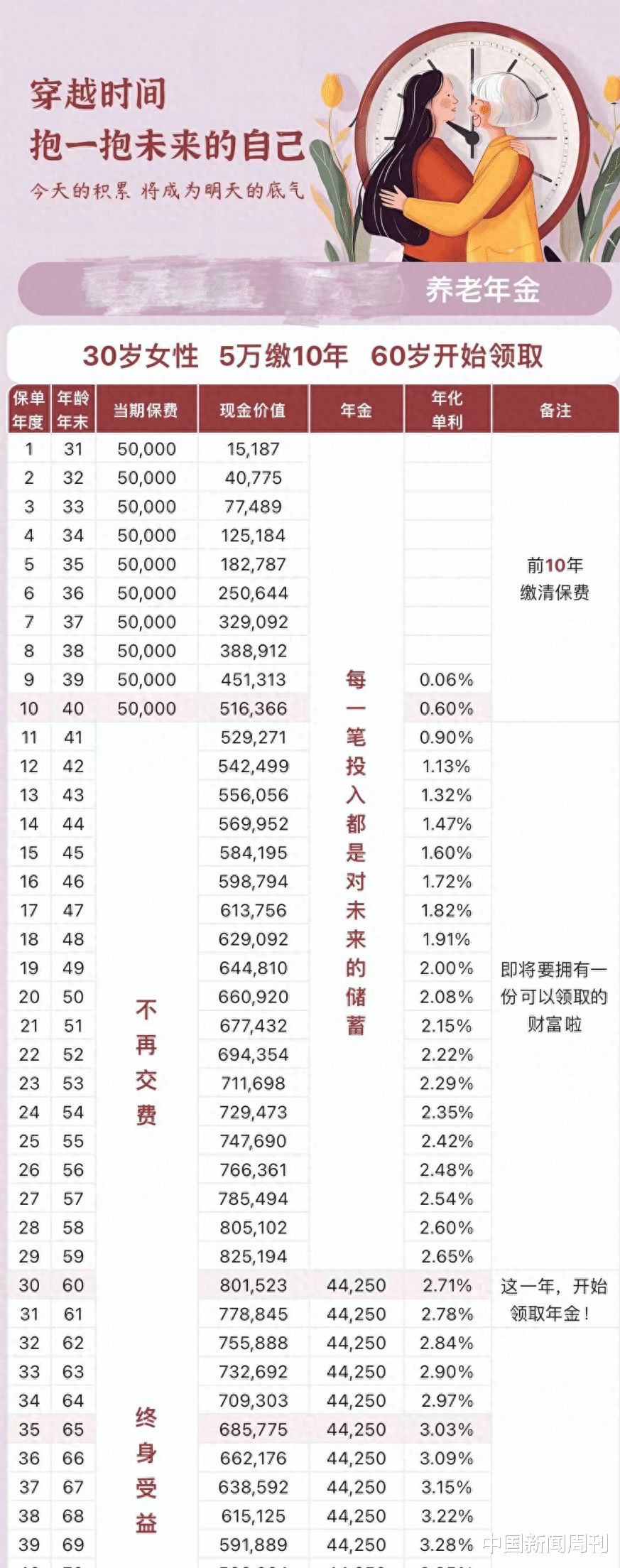

另一位保险经纪人用一款养老年金产品向中国新闻周刊举例道,30岁女性以每年5万元的金额缴纳10年,从60岁开始就可以领取年金,“按照此前的利率,计算下来每年领44250元,可以领一辈子”。

图/受访者提供

“看不懂,担心被骗”

商业保险年金虽然重要且好处不少,但在实际推广中却存在着不少困难。

相比于社保养老的传统观念,很多人对第三支柱中商业养老保险的运作模式并不熟悉。毕竟,很多相关产品的设计思路,相比于其他理财产品更为烦琐。

从投保人的视角来看,打开一份年金险相关合同,其中的重要概念不少:基本保险金额、现金价值、犹豫期、身故保险金、领取年龄与频率、宽限期、保单贷款、终止期……普通人想要自行了解并不容易。

此外,年金险产品琳琅满目,存在保险责任复杂、保费高、保额低、收益计算复杂等问题,这就让投保人决策更难了。

所以保险经纪人的讲解推介非常重要。

张乐在内的多位保险经纪人对中国新闻周刊表示,一般情况下都是根据投保人的自身风险偏好、财务情况、预期收益等因素综合下来为其推荐讲解适合的产品。

可即便有了保险经纪人介绍,需要投保人思考的问题也多种多样:看公司还是看产品?看金额还是看收益?缴费时间设置多久合适?早买早好,还是要做等待?给自己买,还是给孩子买?

《金融博览·财富》杂志2020年年末发布的百姓年金险认知及参与度调查亦显示,“对年金险不了解,担心被骗”是影响人们购买年金险的最主要因素。

就算是看懂了合同,明白了产品,要不要购买也很纠结。

在社交媒体上,关于年金险购买的相关讨论存在不少分歧,“年金险买完就后悔”“没做好功课不要买年金险”等吐槽不少。其中一大“踩坑”原因是,商业保险年金在提供稳健现金流的同时,也限制住了灵活度。

相比其他养老金融产品,商业保险年金类产品动辄十几二十年的等待周期,考验对资金流动性的需求。虽然定期缴纳保费有助于培养强制储蓄的习惯,但万一出现缴费中止的情况,会遇到较为严格的退出机制,损失在所难免。

在小红书上,不乏关于中途退保心疼损失的帖子,“交了8年年金险却只能退合同上写的现金价值”“3万的年金险退了13000元”……“退保怎样可以全额退”的词条在小红书有超过40万篇笔记。

收益问题则是投保人对年金险的另一顾虑。作为中长期的保险产品,由于是复利计息,所以只有等到后期,年金类产品的收益才会比较可观,“回本”的时间较久。

仍以上文5万元交10年、60岁起领取的商业养老保险产品为例,30岁女性交完费用之后是40岁,而距离第一次真正领取年金是60岁,这期间相差了20年;全额“回本”则需要再过12年到72岁,前后长达42年的时间跨越。

况且,商业保险年金产品正迎来预定利率的集体下调。8月初,国家金融监督管理总局下发了《关于健全人身保险产品定价机制的通知》。根据通知,保险公司们从8月底下架3%固收产品,9月20日下架2.5%+x%分红类产品,9月底全面下架2.5%的分红产品。这都意味着相关产品的“回本”周期将变得更长。

第二支柱也得跟上

基于商业保险年金推广中存在的问题,国务院在新“国十条”中首次强调“大力发展商业保险年金”,从长远来看具有一定重要意义。

2022年11月个人养老金制度启动以来,第三支柱相关养老产品的扩容有目共睹。政策驱动下,养老金融也成为金融机构“五篇大文章”的重要组成之一。银行、保险、基金等各方主体都积极筹谋搭建更成熟的个人养老金融产品体系,并将养老金融写入战略规划。

国务院今年8月公布的最新数据显示,自2023年1月起在十省(市)启动试点以来,商业养老金业务试点已累计开户超过59万个;截至去年末,商业养老保险保单件数约74万件,累积养老准备金规模超过106亿元。

选择适合自己的养老金融产品是非常重要的。北京排排网保险代理有限公司总经理杨帆告诉中国新闻周刊,年轻人参考配置商业保险年金时,自身经济状况、养老需求和风险承受能力都是需要考虑的方面。

杨帆表示,选购产品时要量体裁衣,也要量力而行,确保保险额度能够满足未来养老的基本需求,同时不会对当前的生活造成过大压力。

“一是要了解保障责任、领取规则、领取金额、缴费期限等重要信息;二是要考虑保险公司的风险评级、偿付能力和服务质量;三是要综合考虑收益性和领取灵活性,确保在退休后能够灵活、高效地领取养老金,以保障退休生活的品质。”杨帆建议道。

对于保险公司应该如何设置更适合大众的商业保险年金产品,有关部门也给出了具体方向。

在9月27日的国新办发布会上,金融监管总局人身保险监管司司长罗艳君表示,鼓励保险公司加快产品转型,发展浮动收益型产品,通过“人身保障+保证利益+浮动收益”的多功能设计,提升客户全生命周期的人身保障及财务规划的科学性、有效性和稳定性,让客户与保险公司互利共赢,实现客户安心、公司靠谱、行业有温度。

在多位一线保险经纪人看来,新“国十条”的推出将进一步推动养老金融的积极发展,相关商业保险年金产品结构会更丰富,设置会更合理,市场也会更加规范。

更重要的是,大众也将对养老第三支柱的搭建产生全新的认识,可以更加慎重地选择适合自己的商业保险年金,安排好自己的养老生活。

需要指出的是,提倡“三支柱”协同发挥养老功能的当下,第三支柱的积极鼓励其实只是完善养老架构的一部分。

在业界看来,第二支柱的优化同样重要。房连泉介绍,目前我国第二支柱覆盖7000万人左右,参保人数仅占职工养老保险的1/6左右,测算替代率为10%—20%。

“第二支柱的未来提升空间,主要在于民企和中小企业的参与。具体可以通过放开准入条件、创新投资管理、完善领取政策等方面推进第二支柱的完善建设。”房连泉说道。

参考资料

《百姓年金险认知及参与度调查》,2020-11-25,金融博览·财富

《“3.0版国十条”的多个“首提” 》,2024-09-12,中国银行保险报

《个人养老金保险产品已扩容至103款 商业养老保险该如何选择?消费者购买需注意这些……》,2024-09-14,每日经济新闻

《银发经济视角下青年养老观念的新变化》,2024-06-09,《人民论坛》杂志(是否直接改为人民论坛?格式与第一条相同)

作者:于盛梅

编辑:余源