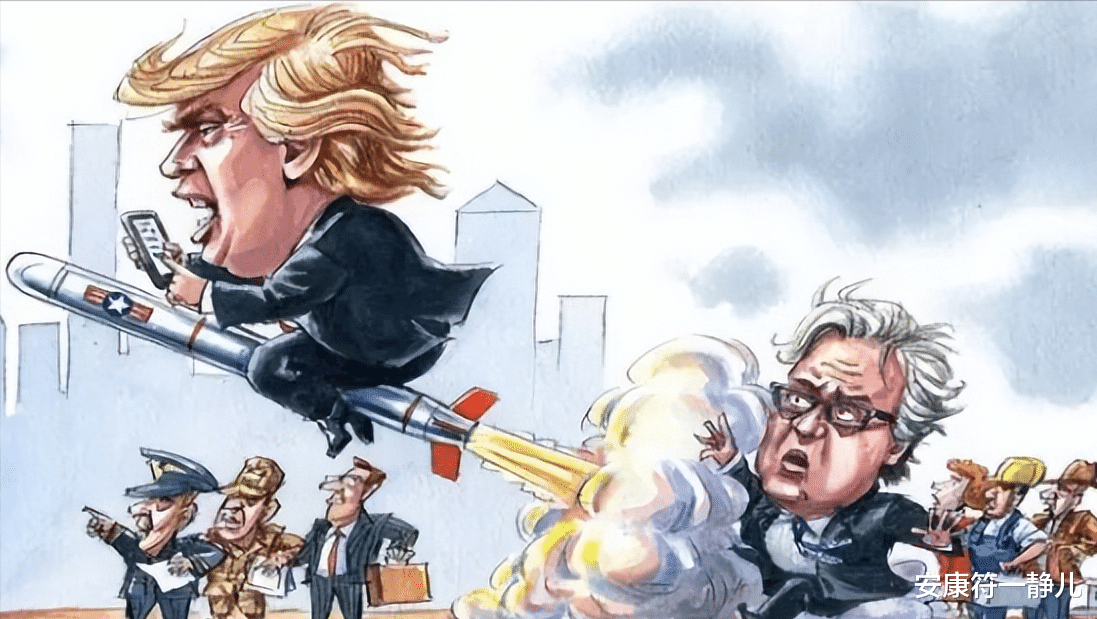

高盛的最新报告则试图在复杂多变的市场环境中为投资者描绘出一条清晰的路径。随着美国经济的持续扩张和企业盈利的稳步增长,高盛预计标普500指数将在明年底达到6,500点,较当前水平上涨约10%。然而,面对这一乐观的预期,投资者该如何布局,才能在这场未来的牛市中脱颖而出?高盛的分析师们巧妙地借鉴了特朗普的自传《交易的艺术》,从中汲取灵感,为投资者制定了一系列独特的投资策略。

高盛首先强调了“胸怀大志”的重要性,鼓励投资者拓宽视野,不仅局限于眼前的机会,更要看到更广阔的市场。这一理念在标普500指数中的大盘股上得到了验证。自2022年底以来,排名前七的股票(即“科技七巨头”)的总回报率高达148%,证明了投资大盘股的潜力。

然而,高盛也提醒投资者,尽管“科技七巨头”预计将继续跑赢标普500指数的其他成分股,但优势可能会缩小,这是七年来最小的差距。因此,有远见的投资者在关注大盘股的同时,也应将目光投向标普中盘股,尤其是那些受益于贸易政策和经济增长的个股。此外,投资者还应关注营收来自中小企业的股票,这类股票在特朗普的第一个总统任期内表现出色,未来情绪的改善可能会再次引发反弹。

二、最大化你的选择:并购风险中的机遇高盛的第二条建议是“最大化你的选择”,即通过持有一篮子可能的并购候选企业来降低投资风险。在即将到来的2025年,高盛预计并购活动将有所改善,盈利增长、强劲的商业信心和宽松的财政状况将推动并购现金支出增长20%。因此,投资者可以关注那些具有并购潜力的公司,这些公司往往能够降低投资风险,并有跑赢市场的历史。

特朗普在《交易的艺术》中也强调了不要执着于一笔交易或一种方法,要保持警惕,因为大多数交易都可能失败。这一观点在并购市场中同样适用,投资者需要灵活应对,抓住并购带来的机遇。

三、交货:人工智能的商业化兑现高盛的第三条建议是关注人工智能的商业化兑现。随着人工智能技术的不断发展,市场开始关注那些能够将人工智能技术货币化的公司。这些公司大多位于软件和服务领域,如Q2 Holdings、Fortinet和Meta等。高盛认为,尽管目前这些“第三阶段”人工智能股票的预期仍然相对较低,但其中84%的企业三季度业绩超出了普遍预期,显示出强劲的增长潜力。

特朗普在书中提到,如果不能兑现承诺,人们最终会明白。这一观点在人工智能领域同样适用,投资者需要关注那些能够真正将人工智能技术转化为商业价值的公司,而不是仅仅停留在炒作阶段。

四、保护下行趋势:布局周期性行业与对冲工具最后,高盛建议投资者关注受周期性影响的行业,如材料、软件和服务以及公用事业类股。这些行业在当前经济环境下具有优势,能够抵御经济波动带来的风险。高盛特别指出,软件和服务行业对宏观经济走势的依赖程度最低,而考虑到目前的低估值,材料行业是一个很好的投资对象。此外,公用事业行业则被视为一个有价值的对冲工具,以防止经济放缓的不利因素真的出现。

特朗普在书中提到“保护好不利因素,有利因素就会自动出现”,这一观点在投资中同样适用。投资者需要在布局周期性行业的同时,也要做好对冲风险的准备,以确保在不确定的市场环境中保持稳健的投资回报。

结语综上所述,高盛基于特朗普《交易的艺术》中的智慧,为投资者制定了一套独特的投资策略。这些策略不仅涵盖了市场中的热门板块,还注重了风险控制和多元化投资的重要性。然而,投资者在借鉴这些策略时,也需要结合自身的风险承受能力和投资目标进行灵活调整。毕竟,每个人的投资之路都是独一无二的,只有找到适合自己的方法,才能在未来的牛市中赢得属于自己的财富。

用户10xxx78

美帝股市太高了,离崩盘不远了,盛极而衰,亘古不变的规律!