文 | 芳芳

来源 | 新经济观察团

喜马拉雅信贷业务遭遇重创。

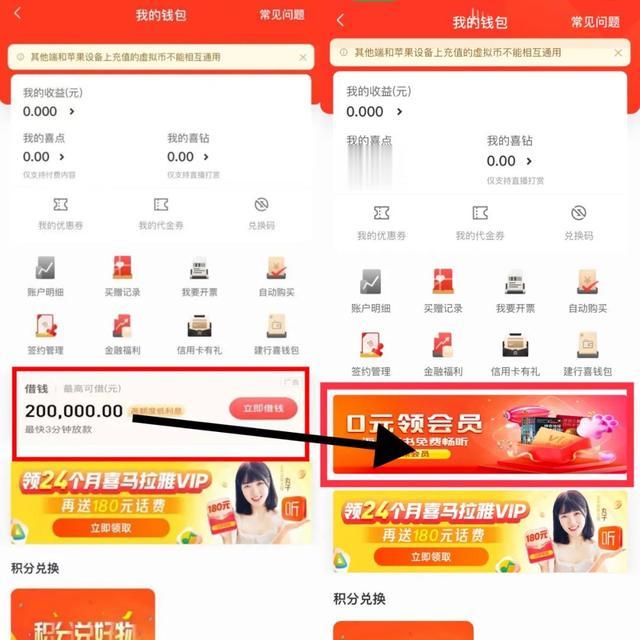

5月15日,新经济观察团发现,喜马拉雅APP内的自营信贷产品 “听小贝借钱”,以及 “钱包”板块下线贷款导流业务均已经下线,原来的贷款超市入口已经被会员类活动替换。

贷款超市入口已被替换

喜马拉雅针对信贷业务的剧烈调整,起因颇多。其中,据北京商报最新报道,喜马拉雅App的贷款导流业务,层层嵌套多个参与主体,最终将用户引向了收取高额服务费的第三方,相关平台工作人员更是在贷款前直言要收取15%的服务费和399元工本费。

更重要的原因是,在第四次冲刺IPO的关键节点上,喜马拉雅遭遇证监会问询,重点正是助贷业务。

据5月10日证监会披露的《境外发行上市备案补充材料要求(2024年4月26日—2024年5月9日)》,证监会要求喜马拉雅对股权架构的合规性、股东情况、经营合规性等七大事项进行补充说明。

其中,针对喜马拉雅为个人客户提供助贷业务,证监会连发6项拷问,要求喜马拉雅针对助贷业务进行详细说明,包括:

(1)助贷业务的具体形式;

(2)是否涉及投入自筹资金作为贷款资金来源,是否属于金融或类金融活动,是否取得必要业务资质许可;

(3)是否涉及征信业务,并说明业务开展是否符合《网络借贷中介机构业务活动暂行办法》,是否按该办法第五条规定进行备案登记及取得相应电信业务经营许可,是否存在该办法规定的第十条禁止性情形;

(4)发行人业务经营是否涉及贷后催收服务,是否存在用不合规方式进行催收的情形;

(5)报告期内各年金融服务业务规模、前五大客户名称及占比、发行人自筹资金投入规模及资金来源、发行人向金融机构所收取费用占贷款利息的比重;

(6)报告期内金融服务业务是否存在被主管机构采取监管措施或实施处罚等情形等。

而在喜马拉雅4月12日递交的招股书中,公司对核心业务等内容进行了详尽披露,但对助贷业务却甚少提及。

今年3月份,喜马拉雅上线了自营助贷产品“听小贝借钱”,正式开启互联网放贷之路。新经济观察团此前报道,喜马拉雅的信贷服务是由“钱小乐”以及中邮消费金融、江西裕民银行等提供。

不过,“听小贝借钱”的隐私保护存在一定纰漏。比如在在注册过程中,听小贝借钱会一键授权数十个协议,进一步申请借款需要同意《授信申请授权协议》《个人信息处理授权书》等四个相关协议。查看这些协议,又会发现“听小贝借钱”进一步嵌套了易借速贷、美易借钱、我来数科等10家合作方的数十个协议,令人眼花缭乱。

除了层层嵌套复杂的合作方外,“听小贝借钱”的年利率也并未明示,一些展示的利率标准包括“年化利率(单利)7.2%起”、“年化利率(单利)5.4%起”。有的则是“千元借一天利息最低0.3元(年利率11.8%起)”。

但早在2021年,央行就曾发布公告,要求所有从事贷款业务的机构,在网站、移动端应用程序、宣传海报等渠道进行营销时,应当以明显的方式向借款人展示年化利率。

而其中一家关联合作方“美易借钱”曾多次被报道年化利率上限接近36%。开甲财经则报道称,“美易借钱”普惠贷款年利率35.74%,担保费占比达78%。

不过,尽管IPO前高调入局助贷,但喜马拉雅并未直接参与放款和风控环节,而是扮演了流量导入的角色。原因在于,直至目前,喜马拉雅旗下并不具备任何金融牌照。

“无牌裸奔”的喜马拉雅野心不止于此。新经济观察团还曾独家报道,喜马拉雅在招聘网站开出最高年薪50万的价格招募金融会员卡权益相关职位,疑似拓展金融会员卡业务。

不过,重金招聘的金融会员卡权益职务,在今年315成为央视重点关注的侵权行为,行业内类似产品已经暂时下架。随后,喜马拉雅的职务招聘已经低调下架。

除此之外,在喜马拉雅App【钱包】页面中,“借钱”功能栏内还开展了贷超导流业务,“借款福利”贷超内曾为360借条、度小满、借钱呗等五个产品的H5页面导流。不过目前也已经下架。

可以说,喜马拉雅在没有取得相应金融牌照的情况下涉足助贷业务,不仅触碰了监管底线,也凸显了其在金融领域根基不稳的现状。作为一家以内容为核心的互联网平台,缺乏必要的金融基因和专业能力,仅凭流量优势贸然跨界,无疑是步入了一个充满风险与不确定性的地带。

素喜智研高级研究员苏筱芮就指出,喜马拉雅以贷款导流为主却打造“自营产品”,实际上不利于对金融消费者的真实披露,也容易使得金融消费者带来误导,此前喜马拉雅“层层嵌套”模式也曾受诟病。该模式涉及到的合作方众多,拉长了互联网贷款原本的业务链条,不利于持牌金融机构对合作方的管理,此外,助贷方如果未经持牌金融机构许可自行再寻找别的合作机构,会对持牌金融机构与金融机构客户带来更大的潜在风险。

而喜马拉雅在IPO前急于金融变现,或许与不稳定的业绩有关。

招股书披露援引灼识咨询数据显示,就2023年的移动端总收听时长和在线音频总收入而言,喜马拉雅是中国最大的在线音频平台。在2023年,喜马拉雅平均月活跃用户数量达到3.03亿。

2021-2023年,公司分别实现收入58.57亿元、60.61亿元、61.63亿元,三年累计营收180.81亿元,但增长几乎停滞。。同期,公司年内收益分别达到-51.06亿元、37.00亿元、37.36亿元,在巨额亏损后三年累计盈利23.3亿元。

而我们此前也报道,喜马拉雅的盈利并非依靠业务增长,而是靠降本增效。尽管喜马拉雅坐拥庞大的用户基础,但主营业务增长的放缓,依靠降本增效实现的扭亏为盈并不持续,因此急于通过金融业务开辟新增长点的心情显得尤为迫切。

在报告期内,公司其他创新产品及服务在2023年录得营收4.18亿元,同比增长17.42%,但这一板块营收占比仅有6.8%。可见在挖掘新的增长曲线一事上,喜马拉雅仍然亚历山大。

然而,金融业务并非流量变现的捷径,特别是在监管日益收紧的背景下,合规成本与风险控制成为不可忽视的门槛。喜马拉雅在金融领域的浅尝辄止,不仅未能有效转化为实际收益,反而因其合规性问题受到监管质询,为本就曲折的IPO进程再添变数。

面对金融领域的深度与广度,这家音频平台显然还有很长的路要走,尤其是在如何平衡创新与合规、流量与风控之间,需要更为谨慎与周全的考量。

苏筱芮表示,喜马拉雅被要求补充对应上市材料,反映出监管对于助贷业务以及对喜马拉雅涉金融业务的高度关注。金融虽然不是喜马拉雅的主营业务,但由于近年来涉金融业务的监管逐步趋严,从贷前到贷后各环节相关的监管也持续细化,确实存在对喜马拉雅造成上市障碍的可能性。

她指出,“后续喜马拉雅需要在金融助贷领域的合规性进行提升,如果资质欠缺,也可以考虑剥离这部分非主营业务以确保公司顺利上市,避免因小失大”。

博通咨询首席分析师王蓬博对新经济观察团表示,要求喜马拉雅提交补充材料是监管正常行使监督权力的表现,也是对广大二级市场股民负责。以目前金融市场“长牙带刺”强监管的态势,不合规或者说还处于灰色地带的金融业务有可能对上市机构造成不可估量的影响,要想消除这类影响就必须作出清晰的说明。同时,企业要提前思考金融和主业之间的关系,在合规前提下发展金融业务。

相关阅读:

喜马拉雅四闯IPO:营收放缓、无牌助贷,已停止招聘金融会员卡职位

喜马拉雅金融突围:助贷、导流两手抓 年薪50万招聘金融VIP权益销售

三战IPO,喜马拉雅没了想象力

喜马拉雅二次冲击港交所:去年内亏损51亿 11次提及上海证大

*声明:新经济观察团登载此文出于传递更多信息之目的,不构成任何建议。原创文章未获授权不得转载。

End