今年以来,海通证券多次因投行业务违规被处罚,IPO项目更是频现撤单;同时,前三季度公司增收不增利,经纪业务等手续费净收入持续下降。

海通证券股份有限公司(以下简称:海通证券,600837.SH)近日再次被监管处罚。11月9日,证监会发布公告显示,因在沃得农机IPO项目的保荐过程中未勤勉尽责,证监会对海通证券以及2名保代采取出具警示函的监管措施。

今年以来,海通证券已多次因投行业务违规被处罚,IPO项目更是频现撤单;截至11月15日,海通证券撤否率高达16.13%。

与此同时,前三季度,海通证券增收不增利,经纪业务、投资银行业务以及资产管理业务手续费净收入持续下滑。此外,年内公司高管变动较为频繁。针对上述情况,发现网向海通证券发送采访函请求释疑,但截至发稿前,海通证券并未给出合理解释。

因投行业务违规多次被罚,撤否率达16.13%

公开资料显示,海通证券成立于1988年,是国内最早成立的证券公司中唯一未被更名、注册的大型证券公司,前身为上海海通证券公司,于1994年改制并发展成全国性的证券公司。

截至目前,公司经营网点遍及全球14个国家和地区,在境内拥有近340家证券及期货营业部。值得一提的是,营业范围广泛的同时,海通证券经营中出现的合规内控问题也不容忽视。

11月9日,证监会发布行政监管措施显示,因海通证券及陈城、景炀在保荐江苏沃得农业机械股份有限公司(以下简称:沃得农机)首次公开发行股票并上市过程中,未勤勉尽责履行相关职责,未及时向深圳证券交易所报告和披露发行人实际控制人股份冻结情况,未发现发行人会计基础薄弱、内部控制不完善、资金拆借信息披露不完整等情况,未经中国证监会或者深圳证券交易所同意改动招股说明书。

证监会对此采取出具警示函的监督管理措施。与此同时,沃得农机也因上述违规行为收到监管下发的警示函。

(图源:中国证监会官网)

公开资料显示,沃得农机于2020年12月披露招股书冲刺创业板,2023年1月,证监会对沃得农机进行现场检查后提出多项问题,在长达九个月的时间内沃得农机未给出答复,2023年10月25日,海通证券提交申请主动要求撤回申请文件,随后证监会根据相关规定终止沃得农机发行上市。

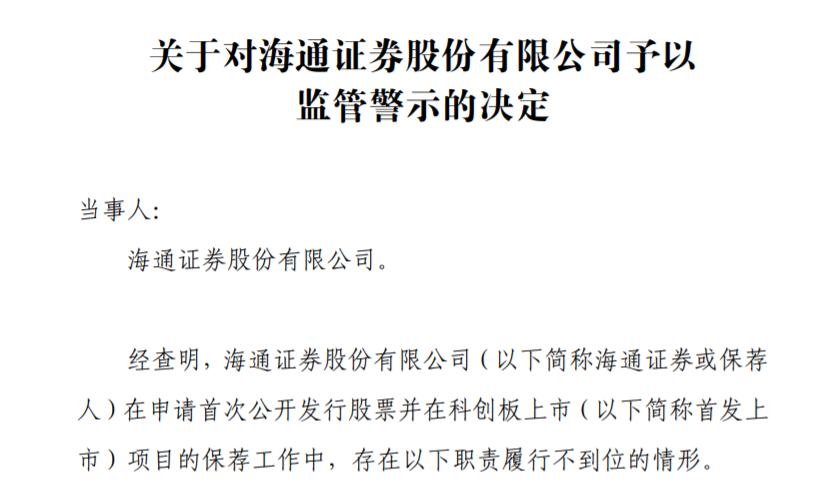

不只是沃得农机,今年6月16日,上交所公布对海通证券予以监管警示的决定,因在河南惠强新能源材料科技股份有限公司、明峰医疗系统股份有限公司、上海治臻新能源股份有限公司申请首次公开发行股票并在科创板上市项目的保荐工作中,海通证券出现保荐核查工作履职尽责不到位、保荐业务内部质量控制存在薄弱环节等情形。

(图源:上交所官网)

在上交所监管警示中指出,发行上市审核期间,上交所对上述3个项目发出《保荐业务现场督导通知书》后,实施现场督导前,海通证券均撤销了项目保荐。也就是说,海通证券4个项目均是“一查就撤”,由此公司也受到监管处罚。

事实上,海通证券年内频频在保荐项目的执业过程中“栽跟头”。Wind数据显示,截至11月15日,海通证券IPO保荐和可转债项目124家,其中联席保荐4家;公司主动撤回20家,撤否率高达16.13%。

上年同期,海通证券IPO保荐和可转债项目同样是124家,公司主动撤回11家,撤否率仅为8.87%,今年撤否率是去年同期的2倍。

值得注意的是,在保荐数量前十的券商中,海通证券今年以来的撤否率仅次于招商证券和民生证券,二者撤否率分别为17.65%和17.35%。业内人士表示,撤否率高的背后,或许是“带病闯关”的企业侥幸心理作祟,但也反映出海通证券在执业时存在把关不严,执业质量有待提高的问题。

(图源:wind)

前三季度增收不增利,年内高管频繁变动

或是受投行业务违规影响,海通证券的业绩掉队。Wind数据显示,今年前三季度,A股43家上市券商共计实现营收3819.17亿元,实现归母净利润合计1099.73亿元。

据wind数据统计,2013年—2015年期间,从营业收入、归母净利润规模来看,海通证券是仅次于中信证券的第二大券商,此后公司也排名A股券商前四之列。

2022年,在行业整体营收和净利下滑的情况下,海通证券营收也同比下降39.94%,为259.48亿元,位居A股券商第七位;归母净利润65.45亿元,同比下降48.97%,居A股上市券商第九位。

到今年前三季度,海通证券实现营业总收入225.74亿元,同比增长19.20%,排名上升到第五位;归母净利润43.62亿元,同比下降28.21%,排名则掉至第十位。

(图源:wind)

另一方面,海通证券各业务的手续费净收入持续下滑。三季度显示,公司手续费及佣金净收入74.33亿元,同比下降20.23%。其中,经纪业务、投资银行业务和资产管理业务手续费净收入分别为28.73亿元、30.11亿元和14.27亿元,分别同比下降20.84%、19.86%和15.43%。

与此同时,2022年,公司上述业务手续费净收入分别同比下降22.42%、15.16%和38.49%。

(图源:wind)

对于经纪业务等手续费净收入下降,海通证券在半年报中表示,投行业务收入下降主要是上半年全市场IPO承销规模同比下降,公司股权承销收入减少;资管业务收入下降是因为资管子公司管理规模下降,管理费收入同比减少。

需要提及的是,海通证券业务收入下降以及业绩掉队的原因或不止如此。8月31日,海通证券发布公告显示,2023年1-6月,公司合并报表计提资产减值准备12.14亿元,减少利润总额12.14亿元,减少净利润10.09亿元。

同时,今年前三季度,海通证券信用减值损失14.64亿元,上年同期仅为4.53亿元。

(图源:wind,公司公告)

此外,2021年5月,证监会对公司治理、合规风控有效的证券公司实行“白名单”管理,将有限的监管资源集中到重点领域。自实施以来,证监会已对“白名单”动态调整8次。

据统计,海通证券已经连续8次未能进入证券公司“白名单”行列,2023年6月,证监会公布了最新一期“白名单”,海通证券依旧未能入选。

公开资料显示,入选“白名单”的券商可以简化包括首发、增发等业务诸多审批流程,同时证监会明确表示不受理未纳入“白名单”公司的创新试点类业务申请。此情况也导致海通证券业绩放缓。

另一方面,年初至今,海通证券共有5名高管离任,包括副总经理、合规总监李海超,董事周东辉,监事董小春以及监事会副主席赵永刚,两名职工监事;其中任职时间最长的是职工监事侍旭。

(图源:wind)

业内人士对发现网分析表示,海通证券年内高层的不稳定也对公司业绩的持续性造成影响,后续,海通证券将如何提振业绩,提高合规内控以及改善投行质量值得关注。

(记者罗雪峰 财经研究员刘利香)