四家城商行中,两家出现净利润负增长,江西银行降幅最大,超25%,资产质量方面,江西银行、九江银行不良率均超2%,其中,江西银行不良规模最大,为67.81亿元,增加27.07亿元,增幅达66.45%。

继河北省城商行之后,发现网接着推出江西省城商行篇。从地理区位来看,北接长三角,东临海峡西岸经济区,西靠两湖,向南辐射粤港澳大湾区,江西省城商行拥有得天独厚的区位优势。

2021年江西省支持中小银行发展专项债券(一期)—2021年江西省政府专项债券(十一期)(以下简称“本期专项债券”)拟发行规模79亿元,期限10年,募集资金拟用于四家银行补充资本金,偿债资金主要来源于利息收入、信贷资产贷款收入等。获得中小银行专项债注资的四家银行为:江西银行、九江银行、赣州银行和上饶银行,这四家银行获得的本期专项债券的资金额度为39亿元、20亿元、10亿元和10亿元。

通过政府强有力的专项资金支持,可以说江西省四家城商行资产规模方面实现了较快的扩张,在推动地方经济发展上起到了积极重要作用。但是,四家城商行的业务范围仍然聚焦于当地,江西省辖区内的贷款占比最低为82.9%,最高为99.71%。近年来,四家城商行虽大力扩张资产规模,但盈利能力却停滞不前,除上饶银行外,其余三家城商行2022年的净利润水平均不及2018年。

江西银保监局发布的数据显示,2022年末,江西省四家城商行资产规模为14776亿元,同比增加5.61%,占江西省银行业资产总规模的21.24%,占比下滑0.06%。实现净利润为578.83亿元,2021年实现净利润587.51亿元,同比减少了8.68亿元;平均不良率为2.05%,同比去年上升了0.42%。

来自原银保监会统计的数据显示,截至2022年末,全国城商银行总资产共计49.89万亿元,较2021年末增长10.7%,实现净利润2553亿元,同比增长6.64%;平均不良贷款率1.85%,同比下降0.05个百分点,拨备覆盖率191.62%,同比增加2.91个百分点,资本充足率12.7%,同比增加0.47个百分点。整体而言,全国城商银行的资产规模稳健增长,资产质量有所提高,净利润有所增加。

可见与全国城商行相比,江西省城商行除了资产规模占比较高外,四家城商行各自的资产规模均不算很大。其中江西银行资产规模最大,为5155.73亿元,九江银行4797.04亿元,赣州银行以及上饶银行均在2000亿规模水平。除上饶银行外,其余3家银行资产规模增速均在10%以下。

经营业绩方面,四家银行中,江西银行和九江银行这两家上市银行营收规模均突破100亿元,两家在50亿元左右。增速上,只有江西银行同比增速达14.08%,其余3家均在10%以下。

此外,有三家净利润规模在10亿元以上,江西银行和九江银行净利规模达到了16亿元;增速上,两家银行净利润同比负增长,其中江西银行净利润降幅最大,同比下滑24.20%,归母净利润同比下滑25.15%。

在整体经营情况弱于全国城商行水平的同时,江西省四家城商行不良水平则高于全国城商行平均水平。事实上,源于此前对房地产业务的把控不严,江西省四家城商行的房地产信贷占比较高,也进一步地抬升了整体的不良水平。

不良贷款余额规模方面,两家上市银行不良贷款余额都在50亿元以上,江西银行不良规模最大,达到67.81亿元;除上饶银行外,其余三家银行的不良规模均较大的增长,增加余额都在10亿元以上,江西银行增加最多,达27.07亿元,增幅达66.45%。不良率方面,有两家银行不良率超2%,其中赣州银行不良率最高,为2.27%;除上饶银行实现不良率下降外,其余三家银行不良率都出现较大的上升。江西银行变动最大,同比增长了0.71%,其次是赣州银行。

江西银行盈利能力下滑明显,内控管理存漏洞

值得注意的是,赴港上市的城商行“破茧”后涅槃之路尚远, 净利润大幅负增长的背后,江西银行盈利能力下滑明显。数据显示,2022年,江西银行的平均总资产回报率为0.31%,较上年同期减少0.13个百分点;同时2019年-2021年,江西银行平均总资产回报率分别为0.48%、0.42%、0.44%,因此到2022年已经是连续四年未达不低于0.6%的监管要求。

平均权益回报率方面,2022年为3.62%,较上年同期减少2.12个百分点。 而2018年-2021年分别为9.95%、6.15%、5.33%、5.74%,连续五年未达大于等于11%的监管要求。

(图源:江西银行2022年年报)

盈利能力有待改善的同时,江西银行不良贷款出现暴涨。数据显示,2022年不良贷款总额67.81亿元,较2021年增加了27.07亿元,增幅达66.45%;不良率再度站上2%,达2.18%,较上年末上升0.71个百分点,明显高于同期全国商业银行1.63%、全国城商行1.85%的平均水平;拨备覆盖率为178.05%,同比下降10.21个百分点。

(数据来源 :江西银行2022年度业绩公告)

不良风险持续上升,江西银行内控管理漏洞也引发市场关注。首先内控管理上,过去的一年,江西银行先后有四位高管“落马”,其中包括该行原董事长陈晓明;其次,合规经营方面,2022年多次因信贷违规等问题被监管处罚,累计被罚451.5万元。

九江银行增收不增利不良双升,沦为僵尸股

与此同时,作为江西省第一家赴港上市银行,九江银行经营业绩在2022年表现并不是太好。据九江银行年报数据,截至2022年末,九江银行实现营收108.7亿元,同比增幅5%,归属股东净利润16.15亿元,同比下降6.6%。在已披露业绩报告的港股上市银行中,九江银行垫底。

(截图来源:九江银行2022年度报告)

对于净利润下滑的原因,从利润表来看,主要是因为大额计提非信贷金融资产减值。数据显示,2022年该行资产减值损失为56.02亿元。值得注意的是,2018年以来,九江银行的资产减值损失规模就不断扩大,从2018年的34.09亿元扩大到去年的56.02亿元,每年的资产减值损失相当于当年净利润规模的两到三倍。

大规模的资产减值损失也导致九江银行盈利能力指标不断下滑,据年报数据,2018年-2022年,平均总资产回报率0.61%、0.56%、0.44%、0.41%、036%,连续四年下滑,且未达不低于0.6%的指标要求。同期,平均权益回报率分别为8.66%、7.69%、6.58%、6.48%、5.81%,同样不断下降,且连续五年未达不低于11%的监管要求。

(截图来源:九江银行2022年度报告)

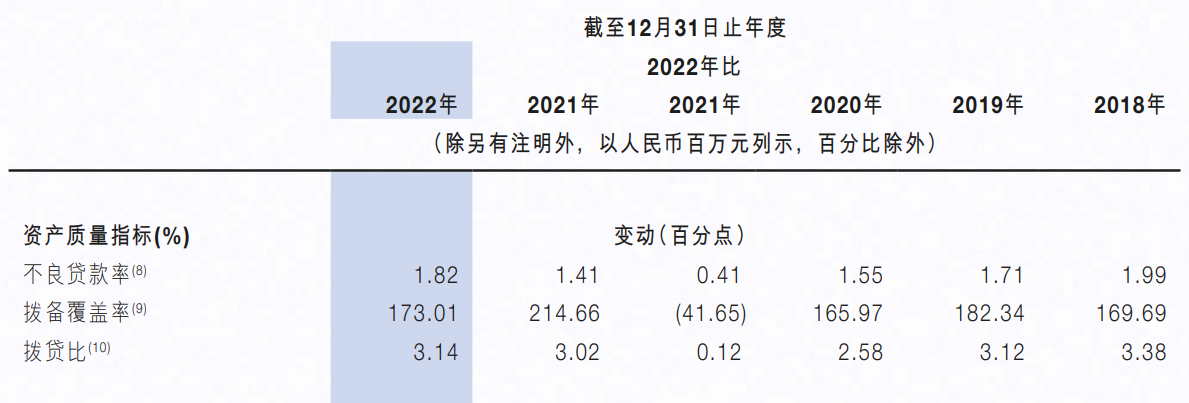

盈利能力持续下降的同时,九江银行资产质量也承压。数据显示,截至2022年末,九江银行不良贷款余额为50.71亿元,较上年末增长44.31%;不良贷款率为1.82%,上升0.41个百分点,并且创下近五年来的新高;其中,房地产业不良贷款5亿元,较上年末增加超1亿元;不良贷款率1.94%,上升0.86个百分点。拨备覆盖率为173.01%,下降41.65个百分点。

(截图来源:九江银行2022年度报告)

随着九江银行风险资产规模不断增加带来资本消耗过快的局面,使得九江银行资本充足率进一步下降,面临补充压力。截至2022年末,九江银行资本充足率、一级资本充足率、核心一级资本充足率分别为12.62%、10.61%、7.93%,分别下滑0.59、0.47、0.35个百分点。

值得一提的是,九江银行合规经营风险也不容乐观。2022年以来各种违规问题频繁。最近的一次是4月28日,根据原中国银保监会公开信息显示,九江银行德安支行因内控管理不严收到九江监管分局的行政处罚决定书,被罚30万元。发现网不完全统计,2022年因隐匿不良资产等违法违规问题收到罚单14张,被罚金额共计490万元。

公开资料显示,九江银行前身是在原九江市城市信用合作社中心社等8家城市信用合作社的基础上合并成立的九江市商业银行股份有限公司,2008年11月引入战略投资者兴业银行,2018年7月在香港联合交易所主板以8.82元/股首发上市,募资净额30.57亿元。

上市以来,九江银行股价围绕十港元左右波动,截至6月1日,九江银行以每股9.54港元收盘,市值仅有229.66亿港元。更为惨淡的是,近两年九江银行零成交天数占比越来越高,成为业内所说的“僵尸股”。

赣州银行急速扩张后不良激增 盈利腰斩

作为江西省资产规模第三城商行,赣州银行在资产规模扩张道路上走得较为激进。2019年11月,赣州银行时任董事长刘相发提出“每年资产规模要增长500亿元,争取两年时间里实现资产规模2600亿元”的发展目标。在这一目标指导下,赣州银行资产规模迅速扩张。2019年和2020年,资产规模增速均在20%以上,超越其他三家城商行,2020年实现资产规模增加500亿目标,达到2209.14元。不过在2021年则出现放缓迹象,资产增速放缓到10.72%,规模增加236.81亿元,该目标最终未实现。直到2022年,赣州银行资产规模达到2668亿元。

值得注意的是,资产规模激进扩张也引发该行不良风险快速上升的风险。

据年报数据,2022年赣州银行不良贷款率由2021年的1.68%增至2.27%,增加了0.59%;不良贷款余额则由2021年末的25.17亿元增加至39.67亿元,同比增加57.61%。与此同时,逾期贷款规模快速增加;梳理数据显示,2019年-2022年该行逾期贷款余额分别为23.11亿元、29.29亿元,43.03元以及62.96亿元,增速分别32.69%、26.27%、46.93%以及46.32%,连续两年增速超46%。

此外,赣州银行的盈利能力也持续下滑。2020年-2022年平均总资产回报率分别为0.5%、0.34%、0.33%,连续低于0.6%的监管要求;同期加权平均净资产收益率分别为8.09%、5.56%、5.32%。从长期来看,该指标连续7年下降,从2016年的11.88%降至2022年的5.32%,降幅达55.22%,且已经连续多年未达到不低于11%的监管要求。

(图源:赣州银行2022年年报)

另外,赣州银行合规经营风险也不容忽视,在合规方面,赣州银行也多次因内控问题被处罚,事由包括未按规定报送监管统计数据、办理票据业务贸易背景审查不严、违规发放贷款掩盖不良、违规办理无真实贸易背景银行承兑汇票业务等。据不完全统计,仅今年3月以来,赣州银行已受到监管部门的多次处罚,涉及20余名相关责任人,处罚金额近500万元。

最后值得一提的是,江西省四家城商行在过去的2022年都进行了核心高管的变更。江西银行先后有包括该行原董事长陈晓明在内的四位高管“落马”;九江银行原董事长刘羡庭因到龄退休,在董事长职位空缺了近一年半后近期也将迎来新人选。赣州银行则在去年的3月份和9月份,分别实现董事长和行长的更换。上饶银行董事长李群在去年6月涉严重违纪违法被审查调查,由原行长朱晓健任副董事长,代行董事长职权,目前暂未披露新任董事长人选。

(记者 罗雪峰 财经研究员 周子章)