保险行业正掀起一场“资本军备竞赛”。2025年开年仅两个月,永续债发行规模已达237亿元,新华保险、泰康人寿等巨头纷纷入局。“狂飙”的永续债不仅是头部险企补充资本、争夺市场先机的利器,同时也成为行业分化的加速器,进一步加剧行业内的马太效应。

保险行业正掀起新一轮永续债发行热潮。

3月1日,新华保险发布公告,2月28日其董事会审议通过了《关于发行境内无固定期限资本债券议案》,计划发行规模不超过100亿元的永续债。

这并不是个例,今年以来,平安人寿、交银人寿、泰康人寿以及泰康养老这4家险企相继发行永续债,发行总规模达237亿元。此外,深圳金融监管局也已批准招商信诺人寿发行不超过41亿元人民币的永续债申请。至此,2025年保险行业永续债发行规模将达378亿元人民币,超过2024年全年359亿元的规模。

实际上,此轮永续债发行热潮由多种因素促成。首先,“偿二代二期”工程实施后,险企偿付能力持续承压。以新华保险为例,其三季度核心偿付能力充足率较年初下降26.48个百分点至130.53%,综合偿付能力充足率亦下滑55.23个百分点至223.20%。永续债作为可同时补充核心资本与综合资本的融资工具,成为改善监管指标的有效路径。

而低利率环境也为发债创造了有利窗口期。近年来,永续债发行成本持续走低。例如,泰康人寿2023年发行的永续债票面利率为3.70%,2024年发行的永续债票面利率大幅下降至2.48%,而2025年发行的永续债票面利率进一步降至2.35%。

尽管永续债具有诸多优势,但其发行也需要遵循相应的规定和限制条件,因此,诸多中小险企很难通过永续债“补血”,这或将加剧保险市场的马太效应。

此外,永续债虽无固定期限,但若保险公司过度依赖此类工具,在经济波动或市场风险偏好转向时,可能面临流动性压力;同时,永续债通常设置“利率跳升条款”,若险企选择不赎回债券,融资成本将大幅上升。

永续债“狂飙”

今年以来,保险公司密集发行永续债以补充核心资本。

近日,新华保险董事会审议通过了《关于发行境内无固定期限资本债券的议案》,同意新华保险发行金额不超过100亿元人民币的境内无固定期限资本债券。这是新华保险首次涉足永续债市场。

据了解,永续债是偿二代二期规则施行后才开始流行的补血方式。2022年8月,中国人民银行和原银保监会联合印发《关于保险公司发行无固定期限资本债券有关事项的通知》,允许符合条件的保险公司发行永续债。

2023年,泰康人寿作为首家获批发行200亿元永续债的保险公司,开启了保险行业永续债发行的先河。此后,险企永续债开始井喷,太保寿险、人保健康、农银人寿、太平人寿、建信人寿、光大永明人寿相继在2023年发行永续债,全年发行金额共357.7亿元。

2024年,泰康人寿、太保寿险继续发行永续债规模分别为90亿元、80亿元。此外,永续债发债主体新增平安人寿、中英人寿、中邮人寿,分别发行150亿元、30亿元、9亿元,合计规模达359亿元。

进入2025年,险企发行永续债速度明显加快。总的来看,截至2025年的前两个月,已有6家寿险公司开展或推进了永续债发行事宜,预计总规模将达378亿元人民币,超过2024年全年359亿元的规模。

永续债之所以备受欢迎,或与其补充核心偿付能力的特性密切相关。“偿二代二期”工程正式启用后,其中一项关键规定是计入核心资本的保单未来盈余不得超过核心资本的35%。这项规定导致了保险公司尤其是核心偿付能力的显著下降。

以新华保险为例,执行“偿二代二期”后,新华保险核心偿付能力下滑显著,2022年一季度末,该公司核心偿付能力充足率为144.19%,较上季度末下滑了99.16个百分点。至今,新华保险也未能缓过气。2024年三季度末,新华保险核心偿付能力充足率为130.53%,相较于年初,下滑26.48个百分点。

不同于资本补充债仅提高综合偿付能力充足率,永续债则用于补充核心二级资本,不仅可以改善综合偿付能力充足率,还可以提高核心偿付能力充足率。

泰康人寿在2025年永续债的募集说明书中也表示,本期永续债发行完成后,核心偿付能力充足率由发行前的207.30%上升为发行后的214.82%,上升了7.52个百分点;综合偿付能力充足率由发行前的311.28%上升为发行后的318.81%。

多因素驱动险企“补血”

事实上,险企密集发行永续债并不仅仅是为了缓解偿二代二期带来的冲击。

随着低利率趋势的延续,保险公司正面临日益增加的资金成本压力。在这种背景下,发行永续债成为保险公司获取长期稳定资金来源的有效途径之一。

以泰康人寿为例,在过往几年中,其永续债发行票面利率呈现出明显的下降趋势。2023年发行的永续债票面利率为3.70%,到了2024年,这一数值大幅下降至2.48%,而进入2025年,发行的永续债票面利率更是进一步降至2.35%。

除了降低融资成本外,补充核心偿付能力还有助于险企更好地布局资本市场。据悉,尽管权益类投资为险企带来了可观的财务回报,但东吴证券的研报指出,当前的监管框架对未来险资增配权益资产具有一定的制约作用。特别是通过举牌方式将上市公司股票投资纳入长期股权投资持有的形式,将进一步提高资本占用,从而影响险企的偿付能力。

从数据来看,据不完全统计,2024年以来,保险公司已经举牌23家上市公司,而在2025年的前两个月内,就有7家公司被举牌。据国家金融监管总局数据显示,2024年末,人身险公司的股票类资金余额为2.27万亿元,同比增长28.29%。在此背景下,2024年末,保险业的综合投资收益率达7.21%,较上年同期上升约4个百分点,创近三年新高。这也迫使险企通过发行永续债来补充核心资本,以维持投资弹性。

保险行业转型压力则从业务端倒逼资本补充需求。自2024年以来,在利率持续下行的大环境下,居民储蓄意愿增强,消费意愿减弱,导致对储蓄类寿险产品的需求持续提升。

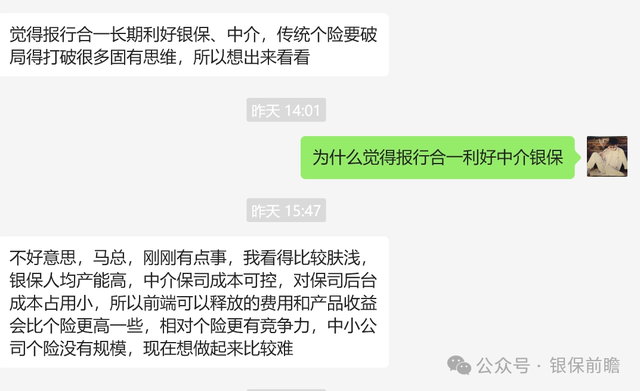

同时,“报行合一”政策的影响下,银保渠道健康险新单业务量有所收缩,加之保险代理人的持续流失,个险渠道健康险业务收入亦保持在较低水平,共同导致医疗、重疾等消费型险种产品业务增速的下滑。

据联合资信的数据显示,2024年前三季度,人身险公司寿险业务收入达到了28138亿元,同比增长18.36%,同比提升了2.53个百分点,健康险业务收入为6407亿元,同比下降了2.22个百分点。此外,据金融监管总局披露的2024年经营数据,虽然全行业原保险保费收入同比增长了5.7%至5.7万亿元,但增速相比2023年却下滑了近4个百分点。

在多维压力叠加下,永续债凭借其计入核心资本、低利率等特性,逐渐成为险企平衡资本充足与战略转型的关键工具。

马太效应加剧

在永续债和资本补充债的发行主体中,大型保险公司占据了主导地位,而亟需补充资本的中小险企则往往因受限较多而难以参与其中。

据《保险公司资本补充管理办法》显示,保险永续债余额不得超过核心资本的30%,这一硬性指标对资本基础薄弱的中小机构形成天然限制。以注册资本金20亿元的中型寿险公司为例,其永续债发行额度理论上限仅6亿元,难以满足实际的资本补充需求。

与此同时,发债主体需满足最近一季度财务报告中净资产不低于人民币10亿元、偿付能力充足率不低于100%等要求,将多数处于转型期的中小险企挡在门外。据不完全统计,截至2024年三季度末,披露偿付能力的60家险企中14家险企的净资产低于10亿元。

迫于以上因素,增资扩股已成为中小险企的“无奈之选”。据不完全统计,2024年共有24家险企通过股东增资累计募集267亿元,但这一规模仅相当于同期永续债发行量的53%。其中,信美相互人寿、恒邦财险、太平资本、中华人寿、国民养老、都邦财险、爱心人寿、恒安标准养老、复星联合健康、百年人寿、珠峰财险等险企的增资额均小于5亿元。

资本补充困难这一严峻现实,直接加剧了中小型险企的财务压力,进而严重削弱了它们的盈利能力。以2024年增资1.1亿元的百年人寿为例,其在2019年发行的规模为20亿元的资本补充债“19百年人寿”,前五年锁定期期满,于2024年进入赎回期。不过,百年人寿并未行使赎回权,导致该债券票面利率攀升至7.25%。这也意味着,仅这一只债券,百年人寿每年就需支付高达1.45亿元的利息,严重挤压了利润空间。

此外,背靠“合生系”的珠江人寿同样深陷财务压力的泥沼。在2024年,珠江人寿共有三只债券未选择赎回,这三只债券规模总计达31.5亿元,且票面利率同样上升至7.25%。经计算,仅这三只债券的利息支出就高达2.28亿元。

长此以往,大型险企依托永续债及资本补充债的发行优势,不仅能持续获取低成本资本实现业务扩张,更能构筑起竞争壁垒,而中小险企由于资本补充受限,既难以维系现有市场份额,更无力布局新增长点,陷入恶性循环。