导语:今年互联网企业发展普遍降速,腾讯逆市增长。

文:朱柳香

来源:东哥解读电商

11月10日,腾讯控股发布了2021财年第三季度业绩(以下简称2021Q3)。数据显示,第三季度腾讯实现营收1423.7亿元,同比增长19%,不及市场预期的1454.1亿元,增速是上市以来的新低;净利润达到395亿元,超市场预期的326亿元,同比增长3%;不过其调整后净利润下滑1.7%至317.5亿元,是10年来的首次下滑。

今年以来,受监管及互联网企业整体下行影响,腾讯股价下调了14%,是互联网企业中回调幅度较小的;财报发布后,受业绩增长疲软影响,截至11日收盘,腾讯小幅下跌1.24%,报收477.6港元,总市值约合4.58万亿港元。

数据来源:富途证券

►业绩一览

财报数据显示,腾讯2021Q3营收1423.68亿元,同比增长13%;净利润395亿元,同比增长3%。非国际财务报告准则下,第三季度净利润为318亿元,同比减少2%。

其中,金融科技及企业服务的收入表现优秀,同比增长 30%至 433 亿元。增值业务第三季的收入同比增长8%至752亿元,网络广告业务受到市场需求疲软影响,收入同比增长 5%至225 亿元。

数据来源:腾讯财报

费用方面,第三季度腾讯加大了对新基建和研发领域的投入。研发费用达到137.3亿元,创出今年单季度新高;今年前三个季度累计研发投入达到378.59亿元,同比大增36%。营销费用同比增长17%至104亿元,管理费用同比增长39%至239亿元。

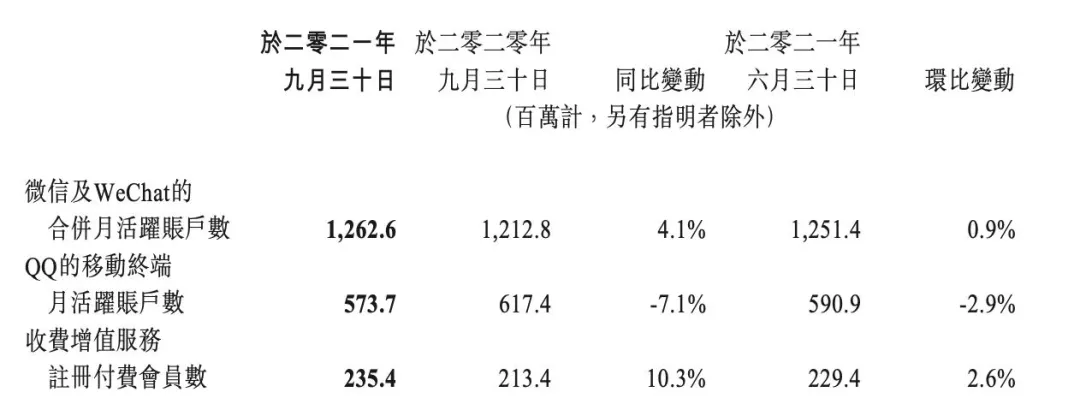

腾讯三季度微信及WeChat月活12.6亿,同比增长4.1%;QQ移动终端月活5.74亿,同比下降7.1%;腾讯三季度收费增值服务付费会员数2.35亿,同比增长10%;视频付费会员数1.29亿,同比增长8%;

数据来源:腾讯财报

截至2021年9月30日,腾讯的总现金为2895亿元,自由现金流为241亿元,同比减少14%。

►承压下营收增长短期遭受影响

腾讯第三季度营收1423.68亿元,同比增长13%。具体来看,腾讯的三大主营业务——增值服务业务收入752亿元,同比增长8%,略不及市场预期的759亿元;金融科技与企业服务业务收入433亿元,同比增长30%;网络广告业务收入225亿元,同比增长5%,不及市场预期的245.6亿元。

第三季度增值服务业务收入752亿元,其中,游戏业务收入449亿元。本土市场游戏收入336亿元,同比增长5%,相关增长主要受《王者荣耀》、《使命召唤手游》及《天涯明月刀手游》等游戏的推动。国际市场游戏收入113亿元,同比增长20%,增长主要受《Valorant》及《部落冲突》等游戏表现强劲推动。

广告业务方面,第三季度社交及其他广告收入190亿元,同比增长7%,相关增长主要受微信小程序及微信公众号的广告收入增长的推动,微信及WECHAT的月活跃帐户依旧在保持增长,Q3季度MAU 达12.6亿,略高于Q2季度的12.5亿;另外,媒体广告收入35亿元,同比下跌4%,主要由于腾讯新闻应用的广告收入减少所致。

腾讯表示,尽管教育、保险和游戏等行业的广告需求疲弱,但来自必需消费品及互联网服务等品类的广告主的稳健需求,以及合并易车的广告收入贡献,仍推动了广告收入的增长。

长远来看,腾讯所受影响有限。在第三季度业绩会上,腾讯控股首席战略官James Mitchell表示,第三季度公司在广告中嵌入了企业微信的销售人员对话功能,不过期内广告收入增速放缓。受宏观环境及重点广告主所在行业的监管影响,预计行业整体广告价格在未来几季度依然疲软,2022年广告行业将受长期驱动因素推动而恢复增长。

此外,站在电商竞争的角度来看,随着私域流量的运用普及,对腾讯广告将是利好。

第三季度腾讯收费增值服务付费会员数同比增长10%至2.35亿;视频付费会员数同比增长8%至1.29亿;音乐付费会员数同比增长38%至7100万。

值得注意的是,腾讯本季ToB业务增长强劲,第三季度金融科技与企业服务业务实现收入433.2亿元,同比增长30%,总收入占比提升至30%。腾讯表示,公司企业服务收入增长主要得益于日益增加的传统产业数字化及互联网行业视频化趋势。金融科技服务收入增长则主要反映了商业支付交易金额的增加。

目前腾讯云合作伙伴数量突破了9000家,在30多个行业推出了400多个解决方案,年营收破千万的合作伙伴数量增长了150%。

高盛认为,未来腾讯云将成为中国增长最快的主要云服务提供商之一,通过进一步深入传统行业,并从IaaS解决方案扩展到SaaS + PaaS解决方案,公司相关业务在2020-23年实现52%的营收年复合增长率。

在净利润方面,虽然本季度增速放缓,但因此前各大投资机构认为政策监管、加大研发投入等会导致短期盈利增速承压,一致降低了预期,所以腾讯第三季度净利润395亿元,远超过了分析师预期。

从内部来看,短期盈利回落的背后是腾讯正在持续加大社会价值和前沿科技投入,本季研发产生的开支达到137.3亿元,创出今年单季度新高。

从外部来看,今年 7 月 22 日,国家新闻出版署公布了最新国产网络游戏审批信息,自此之后游戏版号的审批就一直处于暂停状态。同一时间,各相关部门开启了一系列针对未成年人沉迷网络游戏的监管。

腾讯表示,本季为切实履行社会责任、以行业最高标准防止未成年人网络游戏沉迷的举措取得初步成效:9月国内未成年人游戏流水占比下降至 1.1%,去年同期为4.8%;游戏时长占比下降至0.7%,去年同期为6.4%。未成年人游戏流水占比及游戏时长均创历史新低。也就意味着,未成年人在游戏上的消费大大缩短,对腾讯收入略造成影响。

腾讯首席执行官马化腾也表示:“在第三季,包括本土游戏在内的互联网行业,及部分广告主行业适应监管及宏观经济发展形势变化。我们积极投资于重点战略领域及前沿科技,并作出新的承诺投入共同富裕项目。未来,我们致力为用户提供卓越的体验,助力企业实现数字化运营,以及为整体社会作出贡献。”

这其中,被谈论的最多的热点话题就是,腾讯认为其拥有大量探索和开发“元宇宙”的技术和能力。

►入局元宇宙,投行保持“增持”评级

伴随着“元宇宙”第一股 Roblox 上市,“元宇宙”概念爆火。随后各科技巨头争相入局,奔赴这条热门赛道——英伟达、Meta、微软、阿里、腾讯、字节跳动、百度等等。

对腾讯而言,很早就开始借助游戏开展虚拟社区,正是其擅长的地方——“元宇宙对游戏行业和社交网络行业都有影响,这会成为某些行业的增长引擎。腾讯有很多交互的游戏、高产出的游戏、好的IP、好的基础平台为创作者提供机会。且腾讯在在构建社交网络方面有丰富经验,可以支持元宇宙的构建。在技术建模能力方面,腾讯有引擎能力、AI能力,有大容量的服务器架构,去服务广大的用户和经济。”

据ARK研究公司估计,到2025年,来自虚拟世界的收入可能接近4000亿美元;而彭博行业研究则预计“元宇宙”市场规模将在2024年达到8000亿美元,空间巨大。

近日,摩根大通发表研究报告,认为投资者对监管风险忧虑有所放缓,管理层表示目前对成年人游戏市场课金监管风险低,而新的个人信息收集法例对广告业务影响轻微,料短期股价区间上落。该行指出腾讯第三季业绩参差,广告业务展望转弱,逊预期;游戏业务展望改善;对广告和游戏监管风险似乎较预期温和。在未来12个月,倘市场上调对腾讯盈利预期,或盈利增长转势,摩通相信腾讯可跑赢大市,予增持评级,目标价由630港元降至618港元。

事实上,整个互联网企业受监管影响,发展都开始降速,腾讯并不是个例。虽然第三季度腾讯的收入低于市场预期,但其净利润增速基本复合市场预测。随着国内游戏稳健运营、海外持续掘金、金融科技基本盘稳固,国内电商竞争利好腾讯私域流量发展,中长期我们仍旧看好腾讯。

►写在结尾

短期,腾讯的核心业务确实收到了宏观调控和政策监管加强的影响,但这并不是腾讯一家面临的问题,腾讯有望在监管下积极调整、实现高质量的发展,长期来看,其良好的基本盘不会改变,值得看好。