之前以四大行和交通银行2024年三季度财报数据为基准完成了2024年价值估值分析。接下来沿用类似的思路和方法,以邮储银行2024年三季度财报数据为基准和参考,估值方法和农业银行一样,采用PB和PE两种方法来进行估值分析。

因邮储银行和四大行以及交通银行一样,都是货币政策重要执行者,减费让利力度更大,代价也将更大。因此业绩受金融政策影响较大,故只预测明年的分红和估值。下面将从四个方面做介绍,详细如下。

一、利润分析

分析:如上图所示,2024年三季度归属本行股东净利润增速为0.22%,相比中报,三季度归母净利润同比增速由负转正,改变了之前的走势,表现不错。

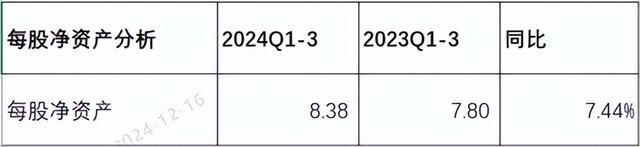

二、每股净资产分析

分析:如上图所示,三季度每股净资产同比增长7.44%,较今年年初增长5.81%。后续的PB估值将以此数据为基准进行估值分析。

三、2024年分红预测

分红预测以2023年归母净利润为基准,再结合2024年三季度财报披露的净利润增长情况,通过利润增速进行预测分析。假设分红占归属普通股股东净利润和去年保持不变,即分红增速等同于利润增速。

另外,因三季度不披露归属普通股股东净利润数据,故本次预测以归属本行股东净利润代替。下面以保守、中性和乐观三种情形,分别估算出每股分红金额,详细内容如下。

分析:如上图所示,按2024年三季度归母净利润同比增速为基准做参考,保守估计增速为0.22%,和三季度利润同比增速一致,预测2024年分红金额为0.262元,以2024年12月16日收盘价5.50元为基准,计算出未来的股息率为4.76%;

按中性1%计算,预测2024年分红金额为0.264元,以2024年12月16日收盘价5.50元为基准,计算出未来的股息率为4.79%;

按乐观2%计算,预测2024年分红金额为0.266元,以2024年12月16日收盘价5.50元为基准,计算出未来的股息率为4.84%。

由上可以看出,按以上三种情形预测的分红,以当前股价推算出来的股息率在4.76%-4.84%之间,明显高于一般银行理财产品收益率。相比招商银行,股息率略低,但整体来讲,邮储银行和四大银行情况类似,都属于稳健性投资对象,适合稳健投资者。其特点是股息率虽然同比增速低,但股息率属于中等偏上水平,且业绩稳健,波动不大。

四、估值预测

4.1 PE估值法

PE估值预测分别根据保守、中性和乐观三种情况进行分析。邮储银行,作为六家大型银行之一,是货币政策重要执行者,虽然受宏观调控和货币政策影响较大,但资产质量不错,业绩稳健,故PE值设置更高一些,安全系数也设置高一些,即0.95。接下来逐一展开。

4.1.1 保守估值

分析:以上是根据三季度利润同比增速为基准,在保守情形下的估值预测。由上可以看出,根据当前股价计算出来的PE为6.32。按6.5PE计算买入价是5.38元,低于当前股价,说明当前股价处于合理估值区域,具有一定投资价值,但需根据自己风险偏好决策。按10PE计算合理价是8.28元,以当前股价计算未来的收益率为50.60%;按12PE计算价格是9.94元,此价格考虑清仓了。另外,分别按1%和1%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

4.1.2 中性估值

分析:以上是根据三季度利润同比增速为基准,适当调增一些作为中性情形下的估值预测。由上可以看出,根据当前股价计算出来的PE为6.32。按6.5PE计算买入价是5.43元,低于当前股价,说明当前股价处于合理估值区域,具有一定投资价值,但需根据自己风险偏好决策。按10PE计算合理价是8.35元,以当前股价计算未来的收益率为51.78%;按12PE计算价格是10.02元,此价格考虑清仓了。另外,分别按2%和2%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

4.1.3 乐观估值

分析:以上是根据三季度利润同比增速为基准,适当考虑一些增量作为乐观情形下的估值预测。由上可以看出,根据当前股价计算出来的PE为6.32。按6.5PE计算买入价是5.48元,低于当前股价,说明当前股价处于合理估值区域,具有一定投资价值,但需根据自己风险偏好决策。按10PE计算合理价是8.43元,以当前股价计算未来的收益率为53.28%;按12PE计算价格是10.12元,此价格考虑清仓了。另外,分别按3%和3%增速推算未来两年股价预测。以上均为预测数据,仅作参考,且莫作为投资建议!

4.2 PB估值法

估值预测分别根据保守、中性和乐观三种情况进行分析。正如前面所说考虑到资产质量逐步好转,业绩确定性逐步提高,故适当提升安全系数,即0.95,但依然需要预留一定的安全边际。接下来逐一展开。

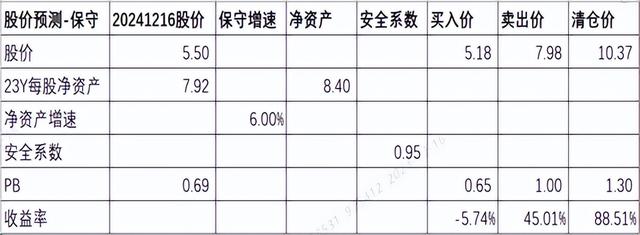

4.2.1 保守估值

分析:以上是根据2024年三季度净资产较年初增速年化后作为保守情形下的估值。由上可以看出,当前股价PB为0.69,按0.65PB计算的买入价是5.18元,低于当前股价,说明当前股价处于合理估值区域,具有一定投资价值,但需根据自己风险偏好决策。按1.0PB计算的卖出价是7.98,收益率为45.01%;介于0.65-1.0之间属于合理估值;高于1.3PB,可以清仓了。

4.2.2 中性估值

分析:以上是根据2024年三季度净资产较年初增速年化后作为中性情形下的估值预测。由上可以看出,当前股价PB为0.69,按0.65PB计算的买入价是5.28元,低于当前股价,说明当前股价处于合理估值区域,具有一定投资价值,但需根据自己风险偏好决策。按1.0PB计算的卖出价是8.13元,收益率为47.74%;介于0.65-1.0之间属于合理估值;高于1.3PB,可以清仓了。

4.2.3 乐观估值

分析:以上是根据2024年三季度净资产较年初增速年化后作为乐观情形下的估值预测。由上可以看出,当前股价PB只有0.69,按0.65PB计算的买入价是5.33元,低于当前股价,说明当前股价处于合理估值区域,具有一定投资价值,但需根据自己风险偏好决策。按1.0PB计算的卖出价是8.20,收益率为49.11%;介于0.65-1.0之间属于合理估值;高于1.3PB,可以清仓了。

由上可以看出,通过对比上面两种估值方法,从估值结果来看,两种估值方法是比较接近。不过相比PE估值方法,PB估值结果相对略微偏低一点。对于像邮储银行以对传统业务为主,更适合PB估值方法一些。究竟哪种方法适合自己,根据自己的风险偏好和承受能力进行选择,适合自己就是最好的。

五、定增价格探讨

最近关于大型银行定增事宜已成为网上热议主要话题之一,大家众说纷纭,热闹不已。之前以建设银行为例做了分析,接下来沿用同样的方法和思路来分析邮储银行,同样参考中国石化定增实例来推算定增价格。在开始之前,先有一个假设,即邮储银行定增在2024年年报之前。

5.1 定增前每股净资产

净资产是根据最近一次已审核的报表净资产为准,根据前面的假设,净资产应为2023年年报净资产,即每股净资产为7.92元。

5.2 每股已分红金额

根据分红公告,今年年报后总共两次分红,每股金额分别为0.261元和0.1477元,总共合计为0.4087元。

5.3 定增每股净资产

根据前面两个数据,可以计算出来定增每股净资产=7.92-0.4087=7.5113元

5.4 定增价格

如果按正常定增价格(四舍五入保留两位小数)为7.51元,但以12月16日收盘价为5.50元,定增价格远远高于当前股价,定增股东肯定不会干,太吃亏了。结合中国石化定增案例来看,很有可能低于净资产定增,按当时定增价格/定增每股净资产计算出来的系数为0.80。

假如系数为0.80,定增价格=7.51*0.8=6.01,这个价格也高于当前股价,定增成功的概率也比较小。

针对以上情况,只有两种可能性。一是在定增前价格继续上涨,且高于6.01元,这样定增会成功;二是继续下调系数,比如0.7左右这样定增价格低于当前股价,但这样折价较多,是否能通过监管不得而知了。至于未来如何走势,让我们持续跟踪和关注吧!

特别说明:本次以邮储银行为代表的六家大型银行数据,都是以2023年年报数据为基准,参考最近三季度财报数据数据进行估值分析。没有参考历史数据,主要原因有如下:一是当前市场处于低利率市场环境,相比历史,这是重来没有出现过的情况。其最主要特征就是净息差严重低于安全警戒线,且短期未改善,再加上宏观经济复苏不强劲,面临资产荒问题,且优质客户竞争激烈等情况。二是长期持续支持实体经济,受减费让利等影响,营收和利润都和之前无法同日而语,且短期很难根本改善。三是投资安全考虑,估值分析的利润同比增速等指标适当做了调降。这只是个人参考,就算抛砖引玉,可以根据自己风险偏好进行调整。最后一点,对于邮储银行来说,最大的特点就是负债成本,看似偏低,实际上还需要考虑邮储集团帮助揽储支持的代理费,如果将其纳入负债成本,原本的负债优势荡然无存。未来具体情况如何,让我们持续跟踪和观察吧!

以上只是个人看法和见解,切莫作为投资建议!特别提醒:任何投资活动都需你独立思考和决策!