筛选数据的时候,发现好久没追踪的金元顺安元启,距离新高又只有一步之遥了。

现在这只基金年化收益率以及高达23.96%,位列同类第一。

从年度回报来看,原以为今年铁定为负值也被缪玮彬给掰回来了。

而这只基金从23年到24年,规模下滑了约4亿,但缪玮彬在市场最差的时候,也死活没有打开过限购,外界资金一毛钱都进不去,而他至今为止,不营销,不发新基,季报中也甚少做沟通。

想哭,这事把公募基金玩成了自营产品么[流泪]

一、神基就是神基

说实话,我有点酸,因为我看他规模下降且当时业绩在某个阶段也不太好的时候,是想他能打开一点让自己有机会冲一些进去的。

原因也没啥,就想找缪玮彬这种“擒牛”大师帮管下长钱。

毕竟说择时轮动,整个市场能和他比的不多---18年通过宏观判断躲过普跌;19年开始分散投资微盘股,把自己做成了一个增强版微盘指数。

新国九条出来后,市场对垃圾股和概念股炒作的打击立竿见影,但23年年底,缪玮彬已从小市值转了找大市值,规避了部分回撤。

而24年2季度后,他又火速布局了科技,量化都没他那么快……

很多研究员都在打听他到底是咋做的,但这功底当然不是一朝一夕的,我……闲的发慌,竟然挖出了他硕士时候的论文。

《中国股票市场反向投资策略的实证研究》写于2005年,主要是通过实证分析,研究中国股票市场(沪市和深市)A股上市公司在1998年1月至2004年12月期间的数据,探讨反向投资策略的获利性以及变量因子对策略获利的影响。

主要发现:

反向投资策略在中国股票市场短期内和长期内都具有获利性,且随着持有期和形成期的增加,获利性增强。形成期和持有期较长的投资组合获利具有显著性,尤其是形成期在6个月以上的组合。市场状态因子(如市场报酬减去无风险利率、市场上各股票的累积报酬最大差异)和个股状态因子(如市盈率、流通市值和市净率)对反向投资策略获利具有解释能力。变量因子分析:

市场状态因子和个股状态因子对反向投资策略获利有显著影响。市场报酬较高时,反向投资策略获利较好;市场报酬较低时,获利较差。市盈率高的输家和市净率高的赢家更有可能发生价格反转,而流通市值小的输家较容易反转。

最后得出结论:

1、单纯的反向投资策略在中国股票市场具有获利性。

2、结合市场状态因子和个股状态因子可以提高反向投资策略的获利性和显著性。

感叹么?二十年前的结果,最终被时间在另一端证实是正确的。

从这个角度看,后续金元顺安基金不想直接营销他但又想复制一个他真的太难了。

二、唯一跟的上微盘股指数的基金

金元顺安元启虽然换手高,但底色还是极度分散+小市值,它表现好又让我简单复盘了一下这一波行情。

924政策推出后,市场确实活跃起来了,但表现最好的股票,还是集中在微盘股、题材股甚至垃圾股。

从这一波修复行情的驱动因素来看,根本没办法用传统分析框架来定义,换句话说,这波行情主要参与者可能还是游资、对冲基金以及散户。

说起来还蛮感叹的,年初国九条出来后,大家几乎一边倒的觉得微盘完犊子了。

一直对微盘不感冒的李蓓也意味深长说了句:佛度有缘人。

从公募投资框架体系来说,确实没办法理解这种炒作,特别是微盘股指数是每日再平衡,属于巨型阿尔法。

而且出于合规风险,这些票,大概率都没办法入公募的股票池,目前最下沉估摸也只能在中证2000。

我记得去年微盘最火的时候,很多人都在讨论,但唯一真正落实下来跟踪微盘股指数的,只有诺安多策略这只基金。

基金经理孔宪政当初在会议上分享了对微盘的研究,我也第一时间分享给了大家《我确实应该对这只基金,说一声抱歉》。

而诺安多策略从23年7月份左右改策略后,跟踪微盘指数就非常紧密了,现在虽说有跟踪误差,但贴的那么紧,我觉得已经很好了。

所以这只基金,我一般把他当成微盘指数联接来看待[捂脸]

有时候觉得微盘差不多了想来参与下行情,蛮好用的。

不过11月第一个星期开始,就进入到了中美超级周了,11月1日是非农数据、11月5日是大选、11月7日是联储决议,而后我们还有自己的发布计划。

资金倾向于走向谨慎了。不过行情走到这,其实是有一些回调需求的,特别是之前炒的比较猛的中小盘。后头可能会有一波风格切换,大小盘风格切换,可以从长短债利差去解释。

而之前滞涨的高股息,不知道会不会成为资金的避险港湾,完成一波护盘任务。

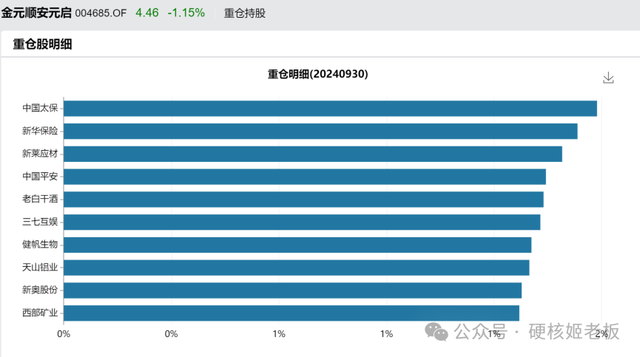

反正我的擒牛大师缪总,三季度已经有一堆中字头了。

现在看好多人说行情要结束了,我是不敢轻易下任何结论,但就觉得这一波咱们算是学聪明了,把特朗普上台跟更大力度刺激联系一起,最后利空变成利多的期待。