股东分析

根据浙商银行中报披露,第二季度信泰人寿增持2.25亿股,持股比例上升到3.63%,在前十大股东中排名从第七上升到第五。除此之外,其他股东持股基本不变。股东总数从一季报的23.93万户下降到中报的23.36万户,减少了0.57万户。这显示持股股东的持股集中度有轻微上升。

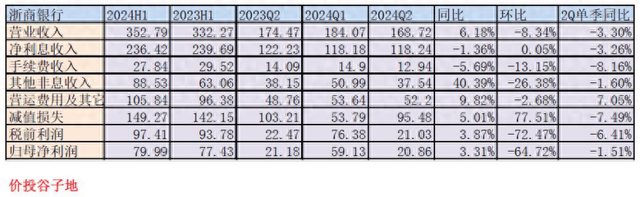

营收分析

浙商银行2024年中报营业收入352.79亿,同比增长6.18%。其中利息净收入236.42亿,同比下降1.36%;手续费收入27.84亿,同比下降5.69%;其他非息净收入88.53亿,同比大幅增长40.39%;营运费用及其它支出105.54亿,同比增长9.82%;归母净利润79.99亿,同比增长3.31%,更多的数据参考表1:

表1

浙商银行损益表中几个看点包括:1.利息净收入同比较为平稳;2.其他非息净收入同比增长较多;3.营运费用及其他同比增长。

浙商银行的利息净收入同比小幅下跌,环比基本持平。根据中报披露,浙商银行上半年的净息差为1.82%,较去年同期的2.14%下降了32bps。下面我们看一下浙商银行的净息差细节,如下图1所示:

图1

从图1中我们可以看到浙商银行的资产收益率同比下滑了36bps,其中贷款收益率下降了33bps,投资收益率下降了55bps。贷款收益率的下滑和市场基本同步,应该主要是受到LPR下调,存量按揭利率下调和信贷需求不振的共同影响。对于投资收益率的下降,个人认为主要是浙商银行的金融投资规模同比增长较大,大量新配置的低收益率债券稀释了收益率较高的老债券。

负债成本同比下降2bps。其中,存款成本同比下降5bps。我调取了存款成本明细如下图2所示:

图2

从图2我们可以看到零售存款虽然活期存款和定期存款的成本都是下降的,但是总体成本是上升的。这主要是零售存款定期化侵蚀了存款利率下调带来的利好。对公存款成本同比下滑8bps,其中对公活期成本大幅下降27bps,这大概率是受益于监管叫停智能通知存款。但是,对公存款同样受到定期化趋势的影响。

看完同比数据,我们再来看一下环比的净息差。根据浙商银行前几个季度的财报,我们利用“净息差还原法”可以算出每个季度的资产收益率,负债成本和净息差,计算出来的结果如下表2所示:

表2

从表2中可以看出净息差环比下降了4bps,从一季度的1.84%下降到第二季单季的1.8%。细分看,资产收益率环比下降了22bps,负债成本2.7%环比下降了14bps。我们注意到浙商银行去年第二季度也出现过类似的环比波动情况。如果我们把一季度和二季度连起来看,浙商银行的收益率波动可能就要平滑的多。第二季度相比去年第四季度资产收益率下降了9bps。对于资产和负债成本的季度间波动,个人理解和浙商银行的资产投放节奏、方向以及对应负债成本计算中被剔除部分负债有关。

对于其他非息净收入,主要的增量来自于投资收益。2024年中报投资收益55.9亿同比去年增加24.31亿,投资收益的明细如下图3所示:

图3

从图3我们可以看出投资收益中,交易性金融资产的收益同比下降了。最大的增量在“以公允价值计量且其变动计入其他综合收益的金融资产”,同比增加21.81亿。这类资产在资产负债表中对应其他债权投资资产,它的利息收入会记入应收利息科目,公允价值变动不会记入损益表而是直接作为综合收益调整净资产。所以,这类资产能够产生投资收益的唯一办法就是卖出资产时和记录公允价值的差价。

我们可以到财报附录7.3其他债券投资明细下查看资产变化情况,如下图4所示:

图4

从图4中我们可以看到浙商银行在上半年大量减持了政府债券,配置了金融债券和同业存单。这就是利用债券牛市把手头浮盈较多的政府债抛售获取投资收益,同时回笼的资金配置了一般金融债和同业存单这些收息的资产。

最后关于业务管理费,从去年同期的91.91亿增加到99.49亿,增加7.58亿。

资产分析

浙商银行中报总资产32466.1亿同比增速11.48%,其中贷款总额17679.57亿,同比增长9.72%。总负债30522.36亿,同比增速11.69%,其中存款总额19384.79,同比增速6.34%,更多的数据参考如下表3:

表3

从表3中我们可以看出浙商银行在2季度加大了资产扩张的速度。浙商银行的贷款增速比较均衡,这一点是同业中比较少见的。这说明今年浙商银行对于零售信贷投放比较重视。

不良分析

根据浙商银行2024年中报披露,不良余额257.67亿比一季度的253.24亿增加了4.43亿。不良贷款率1.43%比一季报的1.44%下降了0.01个白分点。拨备覆盖率178.12%和一季报的177.5%基本持平;贷款拨备率2.54%比一季报的2.55%下跌0.01个百分点。

根据浙商银行中报披露,上半年核销及转出143.84亿,上半年不良余额增加11.71亿,所以新生成不良的下限就是143.84+11.71=155.55亿。根据中报披露,浙商银行关注贷款397.86亿元,比上年末增加47.03亿元,关注贷款率2.21%,比上年末上升0.16个百分点。

从浙商披露的数据看新生成不良同比提升,依靠加大计提力度和不良处置力度保证了资产质量和风险抵补数据基本稳定。

核充率分析

浙商银行核充率8.38%比一季报的8.6%下降了0.22个百分点,这个下滑更多是由于现金分红引发的。浙商银行核充率同比去年同期的8.18%增长了20bps。考虑到浙商银行去年3季度完成了港股的配股,所以核充同比分析的意义不大了。

点评:

浙商银行的中报规模扩张带动净利息收入表现稳健。积极抓住年内债券牛市的时机,将部分其他债权资产中的政府利率债高位抛售兑现浮盈,确保了营收的增长优于同业。今年上半年,信贷投放力度较大,资产配置向实体经济倾斜,贷款占总资产的比例有所提升。信贷投放在零售对公之间保持了较好的平衡。

受经济大环境的影响,浙商银行新生成不良和正常贷款迁徙率有所上升,依靠较高的减值计提力度和不良处置力度保证了资产质量和风险抵补指标的稳定。