根据洛图科技(RUNTO)发布的《全球商用显示面板市场分析季度报告》数据显示,2023年第三季度,全球大尺寸交互平板显示面板出货量为105.6万片,比2022年同期增长21.0%,出货面积为164.1万平方米,比2022年同期增长18.7%。

尽管当季物量和面积均收获二成左右的大涨,但受上半年市场的拖累,前三季度的累计出货量比起2022年,仍然下降了7.4%,累计出货面积下降了7.2%。

2023年前三季度大尺寸交互平板面板出货及变化

数据来源:洛图科技(RUNTO),单位:千片,千㎡,%

通常与大尺寸交互平板显示面板共用同世代产线的是电视面板,根据洛图科技(RUNTO)数据显示, 2023年第三季度,全球大尺寸液晶电视面板出货量为58.6M片,同比下降3.7%;出货面积达43.0M平方米,同比上涨11.8%,其出货量和面积变化的主要原因在于,面板大厂“以供应平衡市价”的策略,以及平均尺寸的逐年升级。

应用于商业或公共信息显示的面板,不同于电视面板,由于对工厂内部的消耗不大,不存在折旧和摊销上的考虑,也无需承担稳定市场价格的使命,因此在产销上更多取决于整机市场的需求。此外,今年以来,受到整体显示面板价格的长期单边上涨影响,大尺寸商用显示面板市场在第三季度之前存在一定的备货行为,再叠加第三季度一般为传统旺季的预期,因此当季的面板采购和出货量得到了显著改善。

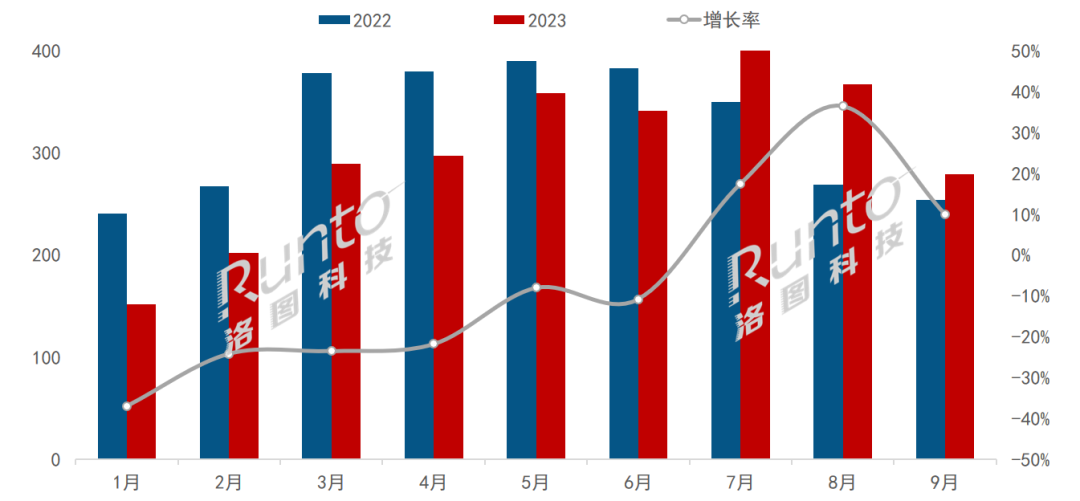

2023年大尺寸交互平板显示面板月度出货量及变化

数据来源:洛图科技(RUNTO),单位:千片,%

厂商格局:仅大陆系面板厂出货量增长

根据洛图科技(RUNTO)数据显示,在大尺寸交互平板面板的出货方面,2023年第三季度,仅有大陆系面板厂出货量保持增长,涨幅均在35%以上。BOE(京东方)和CSOT(华星光电)的合并市占率已达85%以上,与2022年同期比增长近19个百分点,两者出货量在伯仲之间,Gap约为4000片,市场份额分别为43.4%和43%,其中,CSOT受益于T9产线增产86寸面板,市场份额提升明显。

台系与韩系的面板厂出货量均呈下降态势。韩系厂商正逐步退出LCD业务,仅剩LGD(乐金显示)以广州工厂8.5代产线供应86寸为主;台系厂商则在调整业务规划和运营策略,开始布局以新技术及高值化商品为主,Innolux(群创光电)的出货量已基本可以忽略不计。

2023年大尺寸交互平板显示面板月度厂商出货量结构

尺寸格局:65、75寸、86寸各占市场三成

大尺寸交互平板的主要尺寸是86寸、75寸和65寸,三者共占据了整体市场的九成以上,86寸以微弱优势位居出货量第一。根据洛图科技(RUNTO)数据,2023年前三季度累计来看,86寸占比30.9%;75寸与65寸占比分别是29.7%,30.2%。

分尺寸来看,75寸和65寸出货量中,BOE占据市场的一半以上,分别是50%和55.9%。86寸出货量中,COST以39.5%的占比位居第一。

2023年前三季度大尺寸交互平板面板供应商出货量结构

数据来源:洛图科技(RUNTO),单位:%

展望第四季度,旺季备货需求告一段落,受整体大尺寸面板的价格走向不明确,整机厂商的面板采购订单也相对谨慎。全年来看,大尺寸交互平板市场的核心问题仍然在于终端需求疲软,洛图科技(RUNTO)预测,面板的出货总量将同比2022年衰退约10%。

洛图科技(RUNTO)《全球及中国大陆交互平板市场分析季度报告(Global and China Interactive Board Market Analysis Quarterly Report)》包含教育交互平板和商用交互平板市场出货规模、分品牌/尺寸/产品/技术等属性数据的季度更新,还包括市场热点信息、新品介绍、价格走势及异动变化。