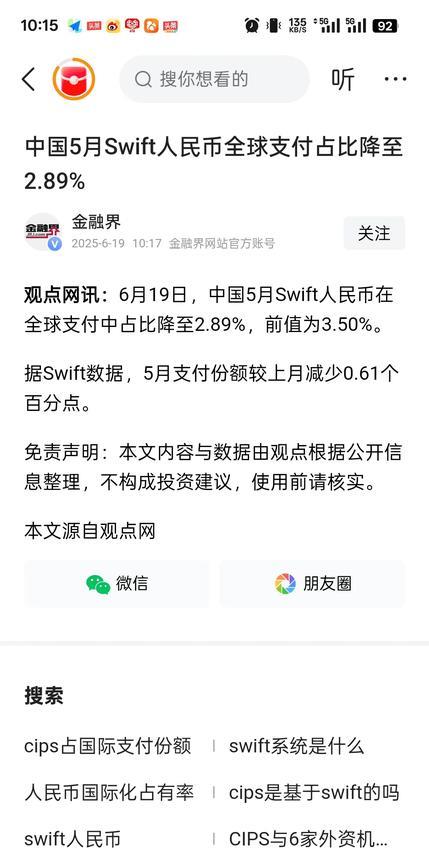

京东稳定币大起底!从新闻炸点到15大龙头股,一文看透机会与逻辑先扒新闻核心:京东要改写跨境支付游戏规则!最近刘强东放猛料:京东稳定币锚定港元/美元(1:1挂钩),目标全球企业汇兑+个人消费支付,还要把跨境支付成本砍90%、速度压到10秒内!目前已进香港金管局“稳定币沙盒”第二阶段,和渣打银行、圆币科技组队,测试场景覆盖跨境支付、投资交易、零售支付三大领域。这意味着什么?传统跨境支付(比如SWIFT)又慢又贵,京东稳定币直接切中痛点,一旦落地,全球支付格局都可能被改写!接下来,咱们顺着“技术、金融、场景”三条线,揪出最核心的15家概念股!京东稳定币概念龙头股TOP15:逻辑拆解+核心看点1.京东集团核心逻辑:稳定币发行主体!从技术研发(公链底层)、沙盒测试到全球牌照申请,全链路主导。硬货:京东币链科技已进香港沙盒,未来要做“全球支付基础设施”,直接受益于稳定币的生态爆发。2.渣打集团核心逻辑:国际银行巨头,和京东组队进沙盒,稳定币锚定法币的“资金托管方”概率极大(法币稳定币必须有银行背书)。硬货:全球化布局+金融合规能力,是京东突破国际监管的关键盟友。3.四方精创核心逻辑:区块链跨境支付技术龙头,长期服务境外银行(如汇丰、渣打),稳定币的“跨境结算系统”直接复用其技术。硬货:已落地区块链跨境支付项目,和京东的“秒级结算”需求完美匹配。4.飞天诚信核心逻辑:数字钱包+加密技术双王炸,稳定币流通必须靠钱包,飞天既有硬件钱包,又有软件钱包,直接卡住“入口”。硬货:加密芯片技术国内领先,适配全球合规要求。5.广电运通核心逻辑:区块链+智能金融设备双布局,跨境支付需要终端设备(比如POS机、自助终端),广电运通的设备能直接对接稳定币支付场景;同时还在搞数字人民币,技术可复用。硬货:金融机具市占率高,覆盖全球超100国,天然适配稳定币的国际化。6.恒生电子核心逻辑:金融交易系统巨头,京东稳定币的“投资交易场景”(和头部交易所合作)必须依赖专业交易系统,恒生的系统直接赋能。硬货:券商、基金交易系统市占率超50%,技术成熟度拉满。7.信雅达核心逻辑:跨境结算+风险管理专家,稳定币的合规流程和跨境结算,信雅达的系统直接覆盖。硬货:服务超200家银行,跨境支付解决方案已落地。8.新晨科技核心逻辑:跨境支付解决方案提供商,直接对接银行和企业的跨境结算需求,稳定币的“跨境场景”能无缝接入其系统。硬货:客户包括工商银行、华为等,技术经得住大企检验。9.中科金财核心逻辑:区块链金融平台服务商,帮银行搭建区块链系统,京东稳定币要和银行体系打通(比如法币兑换),中科金财的技术是桥梁。硬货:已落地区块链跨境支付项目,和多家银行深度合作。10.长亮科技核心逻辑:银行IT核心系统龙头,稳定币要接入银行,长亮的核心系统直接支持银行端改造。硬货:服务超300家银行,系统覆盖90%的股份行。11.宇信科技核心逻辑:银行数字化转型标杆,从前端APP到后台风控,全链路助力银行对接稳定币生态。硬货:客户包括六大行,数字化方案成熟度高。12.雄帝科技核心逻辑:数字身份+区块链双引擎,跨境支付必须过KYC,雄帝的数字身份技术能搞定“全球合规”。硬货:已落地国际数字身份项目,适配多国监管。13.恒宝股份核心逻辑:数字钱包+安全芯片双布局,硬件钱包可安全存储稳定币,软件钱包支持移动支付,直接抓住“流通环节”。硬货:安全芯片技术国内领先,适配数字货币硬件需求。14.金证股份核心逻辑:金融交易系统龙头,京东稳定币的“投资交易场景”需要交易系统支持,金证的系统覆盖证券、期货、加密货币交易。硬货:服务超100家券商,交易系统市占率高。15.德邦股份核心逻辑:京东物流体系核心,稳定币的“零售支付场景”会和物流闭环结合,德邦的仓储、配送能直接承接支付后的履约环节。硬货:京东系持股,生态协同性强(虽然关联度略弱,但胜在京东背书)。风险敲黑板!概念炒作别上头1.监管不确定性:稳定币涉及金融主权,全球监管态度不明,落地进度可能超预期延迟。2.技术落地风险:沙盒测试还在第二阶段,实际应用可能遇到技术瓶颈。3.概念炒作属性:部分个股只是“沾边”,实际业务关联度低,追高容易站岗。小总结:京东稳定币是跨境支付的“颠覆性尝试”,长期逻辑硬,但短期看情绪、中期看进展、长期看监管。15大龙头里,技术派+金融派+场景派最值得跟踪,其他可作为补涨观察。记得逢低布局,别被情绪带飞!本文涉及资讯、数据等内容来自网络公共信息,仅供参考,不构成投资建议!