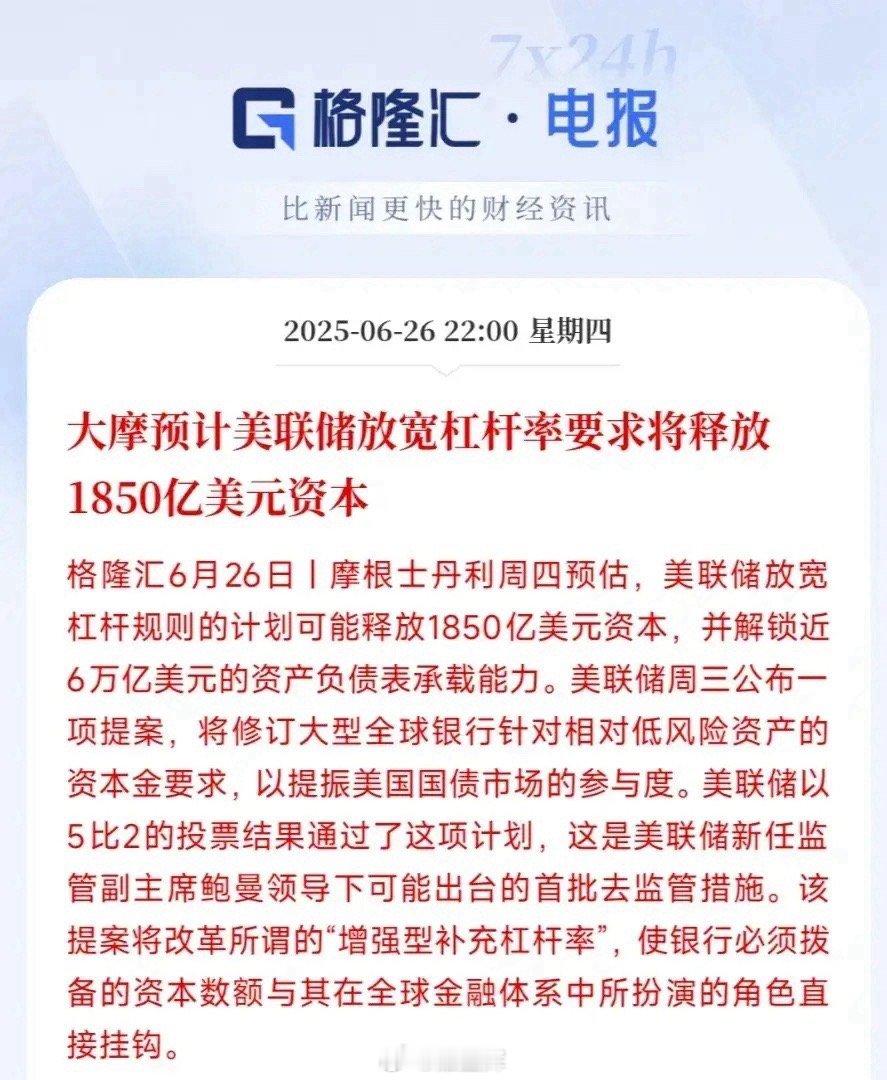

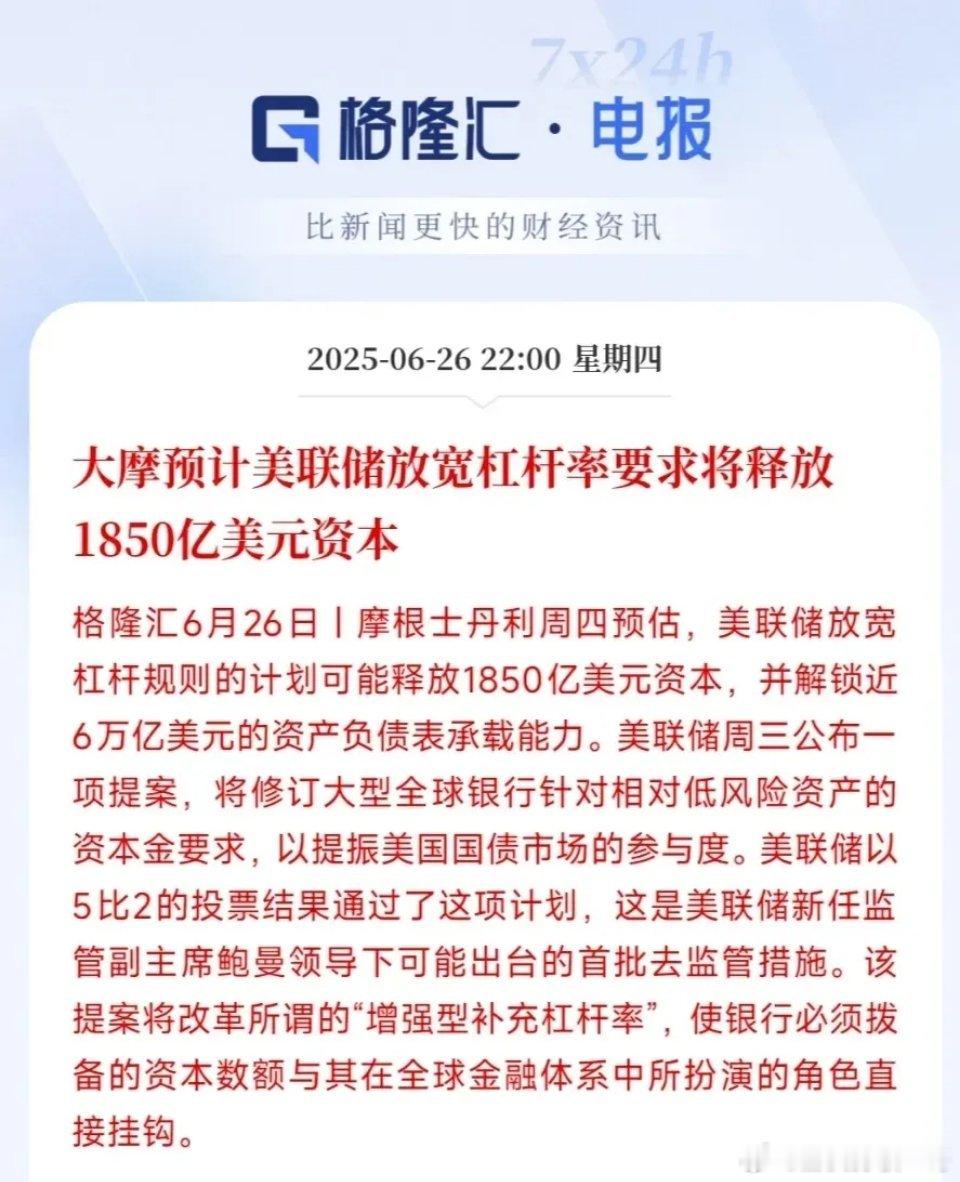

美国又出新招,美债一下子就还清?最近美国那边又有大动作,6月25日,美联储发布文件,打算把针对美国银行、摩根大通这些头部机构的强化补充杠杆率要求从5%降到3.5%-4.5%,银行子公司的标准也从6%同步下调。这个调整乍一听好像和美国国债关系不大,但实际上背后有一套复杂的逻辑,甚至可以被理解为“拯救”美债的奇招。补充杠杆率(SLR)是美联储对大型银行的一项监管指标,主要衡量银行资本充足率,简单来说就是银行自有资本和其承担的风险资产的比例。之前5%的比例是用来限制银行过度冒险的,现在降低标准,意味着银行可以用更少的自有资本去承担更多的资产。举个例子,假设一家银行原本有100亿美元自有资本,按照5%的SLR要求,它最多可以持有2000亿美元的资产(100亿/5%)。如果其中有1000亿美元是美债,那么剩下的1000亿美元可以用于其他业务。现在SLR降到4%,同样100亿自有资本,它可以持有2500亿美元资产,这样就能多买500亿美元美债。虽然实际情况更复杂,但这个逻辑大致成立。为什么美联储要这么做呢?这和美国当前的债务压力有关。美国国债规模已经超过36万亿美元,每年到期的债务需要“借新还旧”,也就是发行新债来偿还旧债。如果市场对美债的需求不足,新债发行就会困难,导致收益率上升,政府融资成本增加。而美联储这次调整SLR,就是希望通过释放银行资本,增加银行对美债的购买能力,从而稳定美债市场,降低政府融资成本。不过,这个政策的效果可能不像表面看起来那么直接。首先,银行是否真的会把释放的资本全部用于购买美债,还取决于市场利率和其他投资机会。如果美债收益率不够吸引人,银行可能更愿意放贷或投资其他资产。其次,国际投资者对美债的需求也很关键。虽然国内银行可能增加购买,但如果外国投资者因为各种原因(比如美元走弱、地缘政治风险)减持美债,整体需求未必能大幅提升。另外,历史经验显示,SLR调整对银行行为的影响可能有限。比如2021年美联储曾临时豁免美债计入SLR,当时银行增持美债的效果并不明显,因为很多银行子公司并未使用豁免,且资本充足率仍高于最低标准。这次调整虽然是长期措施,但实际效果还需要观察。还有一点需要注意,美联储和美国财政部在美债问题上有协同动作。近期美国财政部进行了创纪录的美债回购操作,比如6月4日单次回购100亿美元,这被视为“精简版QE”,直接干预市场以稳定美债价格。SLR调整和财政部回购结合,可能形成政策组合,共同缓解美债抛售压力。不过,美债的根本问题在于其规模庞大和长期可持续性。美国政府每年需要支付超过1万亿美元的利息,而财政赤字持续高企,这对经济的长期稳定构成威胁。SLR调整只是短期缓解措施,无法解决结构性问题。如果美国经济增长不及预期或通胀失控,美债市场仍可能面临动荡。总的来说,美联储下调SLR要求是为了通过释放银行资本增加美债需求,从而降低政府融资成本,缓解债务压力。但这一政策的效果受多种因素制约,包括银行行为、国际投资者动向以及整体经济环境。短期内可能对美债市场有一定支撑,但长期来看,美国仍需通过财政改革和经济增长来解决债务问题,否则将后患无穷......

![美联储憋大招!鲍威尔突然喊暂停,全球钱包跟着抖三抖[惊恐]。6月24日重磅消息](http://image.uczzd.cn/8998636400033288955.jpg?id=0)