早在6月底,高盛就从产能周期的角度切入,认为长期投资者可以开始寻找锂电产业链里的投资机会。

而在上周,高盛中国研究团队则是进一步刊发了「变革中的中国」系列报告,以光伏、电车、锂电、功率半导体、空调、工程机械和钢铁等7个行业为观察标的,研究总结了行业产能周期的变化共性趋势。在本报告中,我们将重点关注可能带来周期性转折的前瞻性因素。

如何定义行业底部?

在高盛此前的报告「Taking a pure cyclical approach」中,高盛全球股票研究部主管总结出了三项标准:

1)行业内大多数公司的EBITDA是否处于或接近盈亏平衡点?→ 行业内大多数公司的现金流已经恶化到公司无法再新增任何产能且/或已开始关闭产能的地步。

2)行业是否已进入“自我调整” 阶段?→ 行业管理层认输并放弃对行业何时迎来周期改善的预期。

3)是否存在一线回升希望?→ 行业在周期底部停留了一段时间,而业务状况则是已经开始改善。

但具体在中国市场里,情况又有些不同。

过去二十年,中国不同行业出现过数次超额产能的情况,涉及行业从铝、钢铁和水泥到光伏、锂电池和新能源汽车。这在很大程度上由以下因素所致:

1)大规模的需求增长;

2)快速的供应响应;

3)政府政策(包括需求和供应两方面)可能加速周期步伐并推动带来更高的波动性。

大多数中国生产商都会认为,需求的增长通常是扩张背后的首要原因。

基于报告所涵盖的七个行业历史数据,中国国内需求增长与行业资本支出增长之间,以及与资本支出/销售额之间存在高度的相关性。

过去数十年来,中国的需求增长路径与成熟需求通常展现出的周期性变化截然不同。需求通常从低基数开始,并在3-10年内以惊人的规模(3倍乃至大于10倍)增长。这也给生产商植入了思想钢印,那就是每当新的需求出现,就是新风口的形成。

这也使得,当新市场在建立过程中时,中国市场的供应可能以更惊人的速度作出响应。我们估测,新建一家光伏组件工厂仅需6个月,建设新能源汽车和锂电池产能需要1.5-2.5年,而钢铁厂需要2.5年(2010年之前需要不到一年)。

市场规模和需求增速的不确定性,加上供应的大规模响应,可能意味着生产商和行业在匹配新增产能与未来需求时存在较大误差,在周期初始阶段尤其如此。但另一方面,一旦需求增长放缓,产能投资调整也将很快跟进。

相对来说,政府政策并非超额产能的主要推动因素,更多起到催化剂作用。这得益于决策层的在制定行业发展政策的独特地位,及能够通过项目审批调控总体产能增长的能力。

在这个背景下,分析中国的产能周期时,需要将「需求分析」的重要性摆在首位,同时也不能忽视政策对行业预期的影响。

如何使用三项标准?

为了进一步演示如何使用这一方法,高盛挑选了7个具有代表性的行业进行了分析演示。

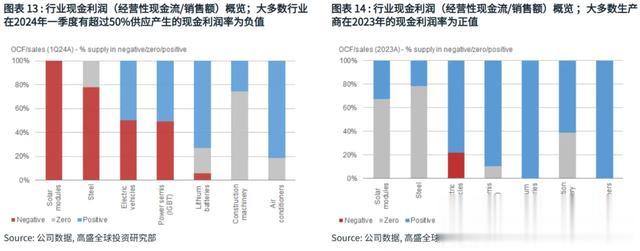

1)行业内大多数公司的EBITDA是否处于或接近盈亏平衡点?

采用最近的经营性现金流/销售额作为指标。

截至2024年一季度,在七个样本行业中,有五个行业中50-100%的供应在经营性现金流为零或负值的情况下运行,较2023年显著恶化(当时七个行业中只有两个陷入同样境地)。其中,光伏和钢铁行业的盈利能力最差,而空调行业的盈利能力最强。

除此之外,潜在的非市场驱动因素可能导致周期持续时间超出预期,这些因素可能包括国企持股、大型跨国公司或行业持股、政府补贴,甚至有时是现金补贴(「公平竞争审查条例」的落地可能会限制补贴力度)。

然而,无论持股或补贴情况如何,当盈利能力和资产负债表都无法继续支撑扩张所需的资本时,迎来(资本支出计划调整)临界点将不可避免。

我们将资本支出临界点定义为行业超过50%的比例陷入净负债(即没有更多现金可供消耗),EBITDA利息覆盖倍数低于5倍(即无力偿还现有债务风险较高)。

在此基础上,光伏组件和锂电池将很快迎来临界点。而像是新能源汽车和功率半导体(IGBT) 行业,其资本支出周期最多也将在2-3年的时间迎来转向。

如果当局推动行业供给侧改革,则可能会进一步加速资本开支周期的转向速度。

2)行业是否已进入自我调整阶段?

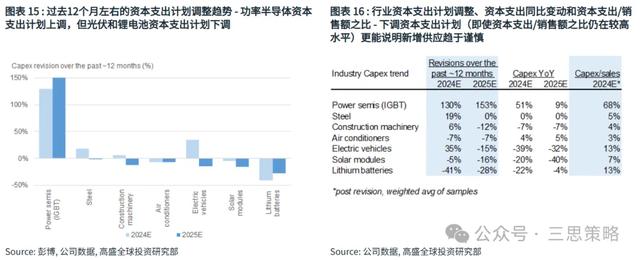

采用资本支出计划调整趋势作为衡量在不同市场环境下供应响应变化的指标。资本支出趋势的二阶导反映了生产商新增或取消扩张项目的计划,而非资本支出的同比变化。

锂电池行业过去一年的资本支出计划下调幅度最大,当前的2024/25年资本支出计划比一年前分别低41%/28%,主要来自利润率下滑的第2-3组生产商(即非一线生产商)。

另一方面,过去一年来功率半导体(IGBT)资本支出计划的上调幅度最大,当前的2024/25年资本支出计划比一年前高100%以上,说明新产能建设计划加速。而新能源车行业在2024年的资本开支计划仍在上修,说明未来还将有更多产能面世。

3) 行业是否出现需求回升?

根据最新的实际需求趋势来进行此项评估。

今年以来,锂电池、新能源汽车、光伏装机和功率半导体(IGBT)需求增长10-43%,然而钢铁和工程机械需求同比趋势仍维持负面/停滞不前。

基于上述数据,高盛认为光伏组件和锂电池行业正处于周期底部,而新能源车和功率半导体行业可能需要2-3年才会看到方向性转变。

产业链再平衡对中国公司的影响

除此之外,另一种新的趋势也在明显形成:中国生产商正在中国以外地区建设新产能,以期在贸易紧张局势加剧之际缓解市场准入风险。

在整个全球市场的视角下,中国以外地区新增产能(当前仍在持续扩张,但许多项目的能见度较差)可能在一定程度上拖累供应前景的潜在改善。然而从目前的情况看,这一供应新增幅度比我们目前看到的中国本土产能减速幅度要小得多。

因此,我们预计对于增长型行业而言,中国有效供应(包括中国出口和来自中国以外生产基地的潜在供应)将在未来几年扩大0.8倍-2.6倍,但市场份额有所下降;而传统行业(钢铁、工程机械和空调)将相对持稳。

总体而言,高盛根据中国市场特点,调整了其「识别行业底部的三项标准」方法论。其中,生产商对于市场后续需求的看法是关键,而政策则是起到了催化剂作用。

具体来说,光伏和锂电行业的大部分公司EBITDA利率已经处于盈亏平衡点上,而且行业参与者也已经下调了资本开支计划,说明行业正处于产能周期底部。而一旦行业需求持续向上回暖,公司也将走出底部。

电车和功率半导体行业的EBITDA利率仍能支撑一段时间的亏损,并且样本企业今年还上修了资本开支预期。除非需求迎来大幅放量,不然行业可能需要2~3年时间才能进入周期底部。

而偏传统的钢铁、工程机械和空调行业的变动有限。

此外,高盛还分析了「产业链再平衡」背景下的中国企业出海趋势。目前这一供应新增幅度比我们目前看到的中国本土产能减速幅度要小得多,虽然会对行业见底时间产生细微影响,但不改变产能周期的大趋势。