【转载本报告请注明来源:普益标准(ID:pystandard)】

一、本周市场回顾(一)本周权益市场回顾

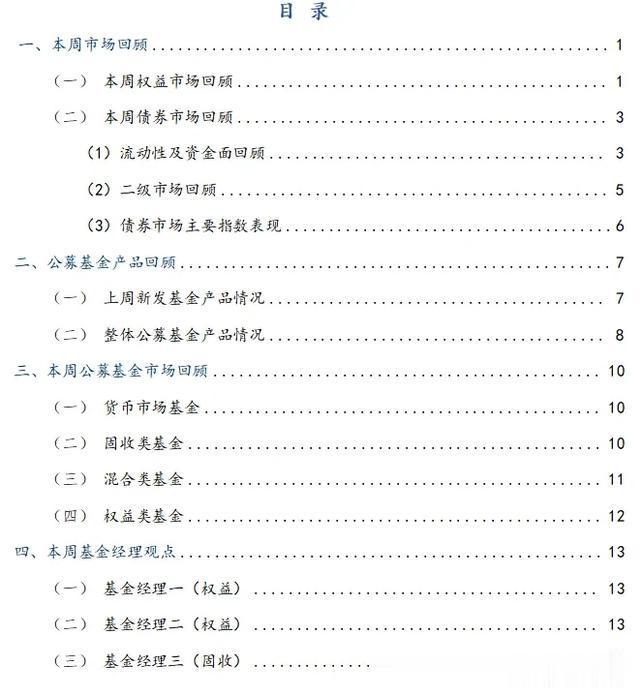

本周(2024/08/26-2024/08/30下同)A股指数多数上涨,债市多呈下跌。周内各大主要指数表现为:上证指数下跌0.43%,深证成指上涨2.04%,创业板指上涨2.17%,科创50上涨1.23%。其他宽基指数方面:中证500指数上涨2.25%,中证1000指数上涨2.98%,沪深300指数下跌0.17%,上证50指数下跌0.86%。行业板块方面,31个申万一级行业,25个行业上涨,6个行业下跌。涨幅最大的三个行业分别为传媒、电力设备和综合,涨幅分别为:4.41%、4.32%和4.32%。跌幅最大的三个行业分别为银行、建筑装饰和公用事业,跌幅分别为:-5.75、-2.28%、-1.12%。风格指数多数上涨,金融风格、周期风格、消费风格、成长风格、稳定风格变动分别为-1.95%、1.59%、1.68%、2.88%、-2.60%。每日成交金额和成交量方面,本周,平均每日成交额6064亿元。

(二)本周债券市场回顾

(1)流动性及资金面回顾

本周央行公开市场操作货币净投放2040亿。本周货币投放14068亿,货币回笼12028亿。

本周利率[1]走势全部上涨,银行间质押式回购利率1D、7D、14D、1M分别变动-31.03BP、-22.73BP、-6.96BP、-1.09BP,存款机构间质押式回购利率1D、7D、14D、1M分别变动-34.15BP、-32.84BP、-8.18BP、-4.00BP[2]。

(2)二级市场回顾

本周各期限利率债到期收益率多数上涨。从收益率曲线变化来看,本周6M、1Y、3Y、5Y、10Y国债到期收益率分别变动-3.58BP、-0.97BP、-1.58BP、-3.05BP、2.18BP;6M、1Y、3Y、5Y、10Y国开债到期收益率分别变动2.83BP、2.83BP、2.03BP、2.01BP、2.66BP。从期限利差来看,国债10Y-1Y利差环比变动68.43P,国开债10Y-1Y利差环比变动53.64BP。

中短期票据信用利差全数上涨。我们将各期限各等级中债中短期票据收益率与对应期限的中债国开债到期收益率间的差异作为信用利差,本周AAA级1年期、3年期、5年期信用利差较上期分别变动0.61BP、2.72BP、1.51BP;AA+级1年期、3年期、5年期信用利差较上期分别变动0.24BP、2.19BP、1.84BP;AA级1年期、3年期、5年期信用利差较上期分别变动2.61BP、4.09BP、5.84BP。

城投债信用利差全数上涨。本周AAA级6个月期、1年期、3年期信用利差较上期分别变动0.89BP、2.25BP、3.44BP;AA+级6个月期、1年期、3年期信用利差较上期分别变动1.47BP、1.89BP、1.53BP;AA级6个月期、1年期、3年期信用利差较上期分别变动3.02BP、5.24BP、3.48BP。

(3)债券市场主要指数表现

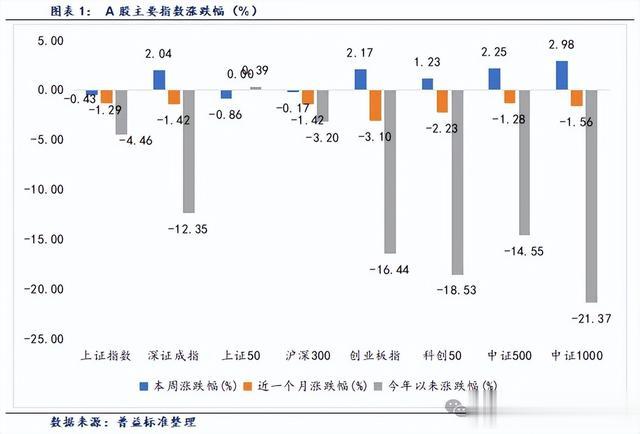

本周债市主要指数多数下跌,仅可转债指数有所上涨。本周各主要指数具体表现如下:中债综合指数变动-0.05%,中债企业债指数变动-0.18%,中证可转债总指数变动1.84%,中债国债总指数变动-0.09%,中债总指数变动-0.08%,中债金融债总指数变动-0.07%,中债信用债指数变动-0.13%。

二、公募基金产品回顾

二、公募基金产品回顾(一)上周新发基金产品情况

本周共成立基金18只,发行份额43.75亿份。其中,股票型基金7只,发行份额7.29亿份;债券型基金1只,发行份额2.04亿份;混合型基金8只,发行份额21.43亿份。本周新成立基金发行明细一览:

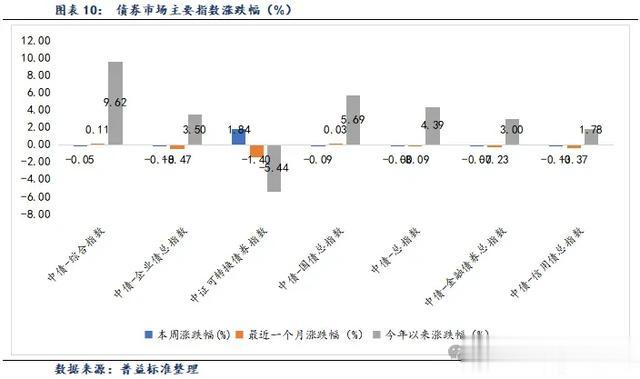

(二)整体公募基金产品情况

根据Wind统计数据,截至2024年8月30日,境内公募基金共有12117只,管理资产净值达307995亿元。从各类型基金来看,股票基金共有2511只,资产净值28383亿元;混合基金共有4636只,资产净值33343亿元;债券基金共3699只,资产净值106630亿元;货币基金数量为370只,资产净值131879亿元;QDII基金有300只,资产净值4377亿元;FOF基金500只,资产净值1435亿元;另类投资基金58只,资产净值672亿元;REITs基金42只,资产净值1245亿元。

三、本周公募基金市场回顾

三、本周公募基金市场回顾(一)货币市场基金

本周,货币市场基金指数上涨幅度为0.02%。

(二)固收类基金

本周各固收类基金指数全数下跌。各类型固收类基金指数表现如下:短期纯债基金指数变动-0.03,中长期纯债型基金指数变动-0.06%,债券指数型基金变动-0.04%。

(三)混合类基金

本周各混合基金指数涨跌分化。各类型混合类基金指数表现如下:混合债券型二级基金指数变动0.01;偏债混合型基金指数变动-0.07%;混合债券型一级基金指数变动0.05%;偏债混合型FOF指数变动-0.16%;偏股混合型基金指数变动-0.24%;偏股混合型FOF基金指数变动-0.41%。

(四)权益类基金

权益类基金各指数多数下跌。各类型权益类基金指数表现如下:可转债基金指数变动0.41%;普通股票型基金指数变动-0.24%;股票指数型基金指数变动-0.19;股票型基金变动-0.20%。

四、本周基金经理观点

四、本周基金经理观点(一)基金经理一(权益)

策略标签:海外投资、多元化组合

最新观点:

全球股市出现暴跌反弹的走势,仅看指数表现,标普500、纳斯达克100、日经225从低点反弹已经7%、9%、21%。然而港股波澜不惊,既没有恐慌平仓,也没有抄底涌入,指数基本保持底部徘徊。市场关注点重新回到经济基本面,美国依旧是逐步降温但是不衰退的预期,日本依旧是稳健增长的预期,而香港也依旧是缓慢复苏的预期。伴随9月降息窗口的临近,港股相对机会大于风险,离岸人民币也升值到7.16,同时恒生科技的交易量在周四、周五明显放大,预计本周依然有上冲的机会。但是,正如某位经济学家的判断,经济数据将进入窄窄的“走廊”内上下波动。对于港股市场的投资者,需要适应横向波动的市场,力图高抛低吸来创造盈利,不能简简单单买入持有。从中长期看,美股科技股ETF(XLK)半导体ETF(SOX)反弹进入交易阻碍区间,需要季报持续释放较好的盈利预期来推动,但预计短期较难突破前期高点。还是相同的观点,当前美股市场的调整不是牛市顶点的回调,美联储降息在即,上市公司盈利依旧良好,本次波动巨大(仅次于2008、2020年)远超预期(超过9-11、98年亚洲金融危机等),算是给杠杆交易资金的警告,部分交易资金爆仓出场,而美、日股市新高可能要等到Q4才有机会。

(二)基金经理二(权益)

策略标签:权益高仓位,风格均衡,周期最新观点:

最新观点:

1、减仓方向:

(1)贸易战担忧行业以及石油能源相关行业。基于特朗普上台的不确定性,特朗普明确表示要增产页岩油压低油价,如果上台,明年油价下跌风险较大。

(2)俄罗斯出口、美国出口相关工程机械等行业,此前受益于俄乌冲突特朗普上台后;俄乌冲突缓解,这个方向存在不确定性,出口美国较多未来面临加税风险。但也有部分行业做过压力测试,股价充分反映,即便加税风险也不大。

2、加仓方向:基本金属、贵金属。

(三)基金经理三(固收)

策略标签:互认基金、美元债、分散投资

最新观点:

1、亚洲美元债以美元计价,受美国利率影响,在美联储降息预期下,当前投资亚洲美元债有望锁定高票息收益;

2、亚洲美元债券平均到期收益率高于美国或欧洲同类债券,同时亚洲美元债平均久期短于美国或欧洲同类债券;

3、亚洲地区相对于发达市场经济增速更高,宏观基本面稳健;

4、通过多样化的地区配置,可削减对于单一地区的敞口。

注:[1]数据截至8月29日[2]DR1M数据仅取至8月28日[3]以2023年初为基期反映该类别指数累计涨跌幅,下同。

免责声明

本报告中的数据和信息均来源于各机构公开发布的信息,并基于公开信息进行不完全统计研究分析。普益标准力求报告内容及引用资料、数据的客观与公正,但对这些信息的准确性和完整性不作任何保证。报告中的任何观点与建议仅代表报告当日的判断和建议,仅供阅读者参考,不构成对买卖的出价或询价,也不保证对做出的任何建议不会进行任何变更。对于因使用、引用、参考本报告内容而导致的投资损失、风险与纠纷,普益标准不承担任何责任。