SHEIN正在巴西试点“平台模式”。

该模式将允许商家自行开店、运营并配送给终端消费者,类似于淘宝。这与SHEIN一贯的“商家寄售”的独立站(App)模式截然不同。

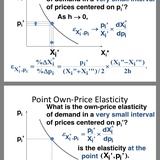

图/SHEIN巴西站商品页面

在SHEIN“寄售”模式下,商家(工厂)只有供货的份,而定价、运营、物流等全部环节由SHEIN负责。

换句说,商家全是SHEIN的“作嫁衣者”,除了供货,没有机会触达终端消费者。一切消费者数据、广告数据及订单数据全部掌握在SHEIN手上。

拼多多的跨境平台Temu,在很大程度上也是踩着SHEIN模式作为起点的。

如今,SHEIN终于要推出一个综合型平台了, 让商家(卖家)有机会参与真正的运营,并在一定程度上掌握消费者数据。

据晚点LatePost消息,该平台试点已经在今年3月正式启动了,但这一决定是在2021年做出的。

去年,SHEIN就启动了平台化招商,但对商家比较挑剔,主要吸引面向中国和海外本地的品牌供应商(Original Brand Manufactuer)。

从字面意思可以看出,这类商家首先有自己开发产品的能力,其次是有生产能力,同时还要有明确的品牌调性以及一定的品牌运营能力。

如这个角度讲,SHEIN要启动的应该是更像天猫的B2C平台,而不是类似于淘宝的C2C平台。

SHEIN在巴西的平台模式推出后,商品页面上会显示店铺名称,右下方也可以点击进入店铺。

图/SHEIN巴西站商品页面

据巴西一位物流服务商透露,SHEIN巴西本地供应商对本地消费者的发货业务,每日已经有4-5万单的规模了。

总体而言,SHEIN在巴西改变其独立站的“寄售模式”,而打造一个类似淘宝的综合型平台,让更多本地卖家进入,目的在于改变自己作为“外来和尚”的身份,成为一个“本土平台”。

这是SHEIN是不得不做的事。

不仅SHEIN,还有Shopee和速卖通也都在努力本地化。尤其是Shopee最为激进,其本地订单量已经远超跨境订单,占比已达80%以上。

截止2022年4月,Shopee本地卖家店铺也达到了200万(数据源:Felipe Piringer)。

速卖通为了吸引本地卖家入驻,将交易佣金维持在很低的水平,大约在5%至8%,远低于Mercado Libre(12.8%-16%)、Magazine Luiza(11%-19%)等本土电商平台。

可以说,这股本地化的大潮,SHEIN是无法抵抗的。

这与巴西的大政策和产业链都有关。

随着跨境电商的发展,巴西实体零售商和本土产业链对速卖通、Shopee 和 SHEIN等电商平台引入大量的跨境商品感到不满。

今年3月,巴西工商界联名向总检察署发了一封名举报信,称众多跨境电商平台构成了不正当竞争。巴西每天有50万个以上的跨境电商包裹入境,由于政府对50美元以下的包裹不征税,因此大部分跨境包裹在没有纳税的情况下,堂而皇之地入境,与本土商家抢生意。

因此,巴西政府应当加强对电商平台征税。这一提议得到了巴西玩具 (Abrinq)、纺织和服装工业 (Abit)、巴西电气和电子工业(Abinee)等协会的支持。

图/外媒对巴西政府针对跨境电商征税的报道

在一系列的压力下,巴西政府计划将对大幅度提升跨境电商产品关税至60%,同时还要征收17%-25%的流转税。

如此高额的税金一旦被课征,跨境商品的售价可能得提高到95%以上才能维持运作,否则很难有利润。

巴西圣保罗的一些消费保护机构甚至更进一步,要去众多从事跨境业务的电商平台提供产地证明,以避免一些跨境卖家以“本土店”的形式伪装成本都卖家。

在重重压力之下,Shopee、速卖通等“外来的和尚”不得不念起了“本地经”,不断增加本地卖家和本地订单的比重。

在这方面,Shopee走得最远。

Shopee巴西的营销和战略总监Felipe Piringer曾自信地表示,如果政府推出针对跨境网购的征税措施,Shopee运营不会受到很大影响,因为跨境业务仅占13%,其大部分的销售额都来自本地企业。

作为“外来和尚”一员的SHEIN,进行大规模的本地化,也是势在必行的。

为此,SHEIN一改其独立站模式,实行平台化,以招募更多本地卖家入驻,提高本地订单的比重。

除了平台化之外,SHEIN正在进行更多的本地化动作。

巴西知名科技媒体NEOFEED透露,去年12月,SHEIN 创始人许仰天于去年 12 月亲赴巴西,考察巴西服装供应链,并与当地一批服装供应商见面交流。

许仰天亲自出马,必然有大动作:

一、本地生产服装:SHEIN正在推进在巴西本地生产服装的计划,已与两家工厂保密协议;二、本地公司与本地雇员:SHEIN 已经在巴西建立了分公司,已经招募本土员工,以“本土语言和本土经验”提供本土服务;

三、本地自有支付平台:本地生产服装、本地招人,与本地物流商合作,解决了商品流、信息流和物流的问题,而在资金流方面,SHEIN则更为激进,上线了自己的巴西本地支付平台PIX 和 BOLETOS;

四、大力挖掘本地人才:今年5月,SHEIN聘请前Shopee董事Felipe Feistler担任巴西本地业务负责人,接着,又聘用了前全球速卖通在巴西的时尚品类负责人Fabiana Merlino Magalhães。

此外,今年3月,SHEIN在巴西一家购物中心开了一家线下的快闪店活动。

依照上述布局,SHEIN将会大为受益。

SHEIN产品主要是服装,服装的主要原材料是棉花。巴西是全球第五大棉花产地,且处在雨量充沛热带雨林区,种植成本低,产量高。本地化生产之后,SHEIN的原材料将有充分的保障。

与此同时,本地化和平台化,将让SHEIN很大程度上规避了高额的跨境包裹关税和流转税。

此外,SHEIN将订单交付时间进一步压缩,退换货等售后服务等更加便捷、周到。

一直以来,交付时间和售后是SHEIN在巴西的软肋。

SHEIN的服装价格已经碾压了巴西同行,巴西同行平均单件服装的价格一般是100雷亚尔(约为122元),而SHEIN做到了30雷亚尔,且款式又更为丰富。

然而,SHEIN要从中国发货过去,南美距离中国非常遥远,因此SHEIN平均配送时间在30-45天。退货也很麻烦,消费者要先退到邮局,然后再统一安排取走并处理。

可以说,SHEIN进一步加强本地化布局之后,售后服务质量将大幅度提升,对本土服装同行形成更大的优势,也将迎来新一波的大增长。

SHEIN在巴西已经取得了关键进展。

2021年在巴西的移动App市场中,SHEIN的下载量达到了2380万次,是其巴西同行对手时尚零售Lojas Renner的三倍。(数据源:Sensor Tower )

图/Sensor Tower

在销售额方面,SHEIN也对同行”步步紧逼”。

2021年,SHEIN在巴西的总销额大概是20亿雷亚尔,接近4亿美元。这已经对巴西头部的本土服装品牌商造成压力了。

在相同时期,SHEIN的对手、巴西本土服装品牌 Riachuelo的收入为19 亿美元,而另一服装品牌Renner则达到了21 亿美元。

鉴于SHEIN病毒式增长的业绩,巴西本土服装品牌没有理由不感到压力。

有一个说法很流行,如果在中国挖一个洞,我们跳到洞里,穿越地心而出,就达到巴西所在的拉丁美洲。

拉美是地球上距离中国最遥远的地方,但却是中国公司最重要的掘金地之一。

巴西作为拉美最大的经济体,与美国一样,是一个难得的大统一电商市场,人口2.14亿,也是第四大互联市场,同时向周边拉美国家最重要的辐射点。

亚马逊、速卖通、Shopee和Tiktok已经在巴西跑马圈地。

从2019年开始,亚马逊在巴西持续进行本地化部署,已开设了12家配送中心,并举办了三届“本地化Prime Day”。

可以预见的是,将在接下来的时间里,亚马逊将紧紧“咬定”巴西市场。

速卖通早在2013年就进入了巴西,已经整整耕耘了11年。

与SHEIN一样,速卖通目前正在加大步伐吸引本土卖家,除了上文所说的维持抵用金吸引本地卖家入驻,同时,速卖通还提供了综合物流服务。

Shopee于2019年进军巴西,一开始就高开高打,猛砸重金打广告,流量迅速攀升,一度登上了巴西购物类应用下载量和累计使用时长的第一名。

Shopee对巴西站的重视,也是前所未有的。

Shopee因运营压力,关闭了法国站和西班牙站,全面撤出欧洲市场,同时也关闭了南美的哥伦比亚站等拉美站点,但唯独对巴西站情有独钟,不仅没有关闭,反而持续“加码”。

Tik Tok对巴西市场也非常重视,于2018年进入该市场,三个月内内取得重大进展,成为安卓手机下载量Top10的App之一。目前,活跃用户已达7000万人。

除了上述平台级的公司进入巴西,易佰、智汇创想、棒谷、通拓等中国大卖家,更是最早一批踏入巴西市场的大卖家。

那时,巴西电商市场尚处于“开荒期”,除了美客多和B2W两大平台,几乎没有形成规模的大玩家。

巴西本土电商平台和电商公司相对比较佛系,不会像国内市场那么激烈地竞争,这给许多中国跨境电商公司提供了机会。

总体说来,巴西是一个农业大国,工业基础较为薄弱,日常民生的产业包括制鞋、服装、皮革、纺织、家具家居、工具五金等发展相对不足。

这些空间,都等着我们中国企业去填补。(亿观分析组)