万万没想到,董伟炜竟然也重新回到公募了。

昨天看见这一篇公告的时候,用开心来形容都不算过分,毕竟董伟炜是本人非常喜欢的一个基金经理,在2020年跳槽去合资理财后,我一度以为他再也不会回公募了,还郁闷了半天。

没想到,在公募至暗时期、别人都纷纷出走的时候,他!竟!然!回!来!了!

除了董伟炜,重回公募的王垠最近也正式开始管基金了。

在

不少好一些的基金经理陆陆续续离开公募的时候,这两匹大黑马竟然逆势回归,我还是挺开心的~~

一、西部利得,挖到了一匹黑马

我不知道现在还有多少人记得董伟炜。

董伟炜是2015年开始管基金的,代表产品主要是光大行业轮动和光大安和,行业轮动属于权益类的,光大安和属于二级债基。

其中光大行业轮动任职年化回报是33%,光大安和任职回报是7.9%。

很多人喜欢拿他的光大行业轮动举例,但我个人觉得更能体现他能力的反倒是光大安和。

光大安和是给他发的第一只产品,虽然当初光大国企改革有一些不错的表现,但不是知名度特别高的基金经理,自然得不到太多资金的关注,光大安和募集的时候,才4千多万,典型的迷你基金,但3年后,这只基金的规模高达55亿,属于逆天翻篇的典型。

原因无他,业绩好+人靠谱。

作为一只较早成立的固收+基金,光大安和最初的目标是战胜银行理财产品,所以定位很清楚,一直走的是绝对收益的路子,从收益来看,董伟炜任职期间,年化收益率约为8%,最大回撤没有超过-2%。

基金原本有两位基金经理,但债券基金经理陈晓2018年离开后,董伟炜就股债一手抓了。

2018年,特朗普发起的MY战叠加经济形势,让市场整年都在单边下跌,沪深300跌了近-30%。

但这一年,董伟炜管理的光大安和,却逆势获得5%的收益。算是在基金圈初步展露头角,基金规模也从4000多万猛增到了8亿,其中机构份额有3.5亿份。

19年市场转好后,基金其实也没有把权益仓位打的很高,依旧是保持绝对收益的定力。

当初在没有任何大规模的宣传下,仅凭口碑和业绩,光大安和被机构认可,我拉了下2017-2019年的机构持有份额,爆发式的增长。

正值当打之时,董伟炜却在2021年加入了合资理财公司,转战银行理财。

我和朋友聊他的时候,朋友说算是逃开了A股最惨的这段时间,而银行理财更偏债,那也属于职业择时了吧?

其实我不太赞同他说的,我费劲儿找出了他在银行理财管理的权益类产品,他的任职回报约是22%,年化约7%,在同类公募排名前3%。

这还是在合资理财权益团队相对来说更偏弱、而且由于某些原因,限定了投资范围,导致一些大热门板块无法配置的前提下获得的成绩。

可见即便他继续留在公募,口碑只会越好。

董伟炜的投资策略一直是增强GARP策略,这个策略是通过强调加速成长和市值空间,避免了传统传统GARP策略中过度看重成长的稳定性,有可能错失景气度高涨的不足。

选股是从中观行业出发,找景气度向上、估值合理或者偏低的个股,这方面其实和之前写的任婧有一点点像。

之前有人看他的持仓,把他划分到成长型基金经理里面去,但其实他的风格更加偏向均衡。

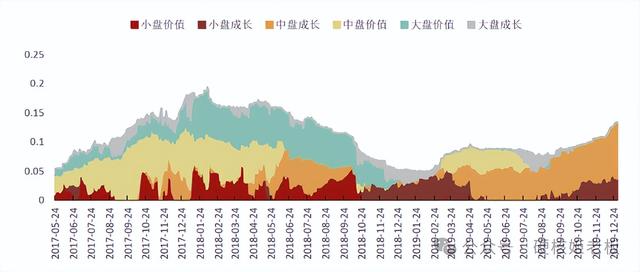

把他几年的投资生涯中的重仓股叠加一下,明显可以看出,他会根据市场情况,在大盘价值和中盘价值中来回切换。

比如说2018年上半年以前基金总体为价值风格,体现为大盘价值和中盘价值,但是2018年下半年至2019年底,基金向成长风格切换,但2020年一季度,也有中小盘成长风格的痕迹。

这和我了解到的他属于对市场敏感度较高,操作偏灵活的类型,是比较适配的。

讲真,还挺适合震荡市。

回撤方面,2018年之前应该是还在摸索如何控回撤阶段,2018年以后特别是到了银行理财,对于回撤的理解又上了一个台阶。

目前控回撤的方式第一是严格的止损纪律,另外就是持股很分散,仓位管理做的也很好,会让自己时刻保持在相对灵活的状态。

这和一些基金经理“满仓穿越牛熊、抱住某个板块不散手”有天壤之别。

所以总的来说,董伟炜属于投资框架清晰、执行力强、会以行业轮动的思维不断寻找更具有比较优势的方向的选手。

现在重新回公募,竟然选择的是西部利得。听说西部利得还专门给他设置了绝对收益部,目前担任绝对收益部总经理。

有银行理财+公募的复合背景,我对于他未来不管是做相对收益还是做绝对收益这块,相对来说都比较有信心。

目前公司马不停蹄的给他报了只混合型基金,我看了还琢磨竟然不是二级债基,说明对于他的主动管理能力还是信任的。

我和西部利得那边不熟,感觉他们很少做营销,作为老粉,我先帮董伟炜来一波自来水啦~

二、还是有基金经理,在逆势回归

除了董伟炜,王垠也回来了。

王垠和余芽芳当初搭配做的固收+系列,应该算是最早出圈的CP,当初余芽芳是管债、王垠是管权益资产管理和大类资产配置,当初的管理的“瑞”系列业绩相当不错。

招商瑞庆是代表作,王垠任职期间年化收益是5.46%。这只基金在18年下跌中,获得了5%的正收益,表现出较强的攻守能力,且在上升和震荡阶段超额收益更高。

稳定的业绩表现恰好碰上当初银行理财净值化时代,所以当初在渠道的口碑真的非常好,王垠和余芽芳管理的固收+总规模,一度超过650亿。

也因为它的成功,甚至也引起了一些银行理财子的模仿,不少都推出了理财固收+,采用了固定搭档的模式。

王垠管理的权益仓位主要围绕中枢灵活调整,“瑞”系列之前的权益中枢基本在10%-20%,极少情况有25%,仓位择时特征还是比较明显。

王垠有宏观周期研究背景,以偏债混合为主赛道的王垠,投资策略和普通的股票型基金经理不太一样。

他择股的思路其实第一是和会和组合管理目标一致,出发点不是看股票能涨多少,而是看看潜在下跌的空间有多大,股价安全边际是否足够。

所以主要是关注安全边际较高的个股,为绝对收益创造条件。

第二是有严格的回撤控制,之前瑞系列定的是最大回撤不超过5%,那么投权益方面,就会对净值的最大回撤作出约束,即5%的最大回撤控制目标决定了组合的安全垫和权益仓位上限。

带着约束投资,那么王垠在自上而下择时阶段,只有在高胜率的状态下才会选择进攻。

什么时候才属于高胜率时刻?

我理解是不做频繁小择时,只做大级别择时,次数不多,但是出手尽量精准。

王垠是个很有责任感的人,也低调谦逊,在招商基金的口碑一直不错,这次选择重回老东家,继续和余芽芳搭档,真的很期待后续表现了。