观点小结

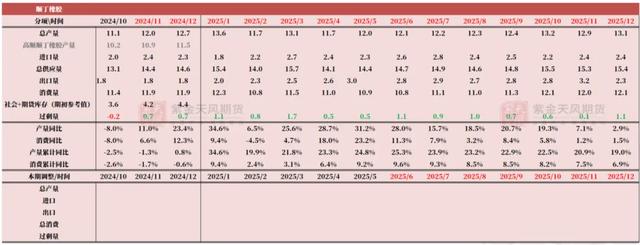

2025年BR供需结构预测:一、二季度中性偏空,三季度偏多,四季度中性偏空。观察1:随着盘面交易丁二烯价格下跌的行情基本告一段落,期货价格出现反弹,基差走弱,现货价格较为坚挺。观察2:BR01-05月差下跌且为C结构,反映市场对2025年上半年供应上量的预期。2025年预测:一、二季度中性偏空,三季度偏多,四季度中性偏空。供应:一季度-新增产能投产(+)|二、三季度-夏季检修(-)&利润较差推迟投产(-)|四季度-新增产能投产(+)&利润转好补库(+);需求:一、二季度-春节休假(-)&消费淡季(-)|三季度-轮胎需求旺季 (++)|四季度-轮胎需求旺季 (+);风险:RU拉动;顺丁装置推迟投产。2024年行情回顾

2024年行情回顾

数据来源:紫金天风期货研究所

乙烯:乙烯-石脑油价差走弱

产量环比增加

乙烯:中国乙烯-石脑油价差走弱

欧洲市场:上半年,欧洲乙烯市场价格下跌,石脑油市场价格上涨,乙烯-石脑油价差走弱;下半年,欧洲乙烯市场价格上涨后下跌,石脑油市场价格下跌,乙烯-石脑油价差先走强后走弱。中国市场:上半年,中国乙烯市场价格走势平缓,石脑油市场价格上涨,乙烯-石脑油价差走弱;下半年,中国乙烯市场价格小幅上涨后下跌,石脑油市场价格下跌,乙烯-石脑油价差先走强后走弱。利润:国内乙烯产能偏过剩状态,下游需求相对较差,但乙烯装置普遍配套下游,上半年综合利润偏差,下半年乙烯裂解利润会有所回升,但上方空间有限。

数据来源:隆众,紫金天风期货研究所

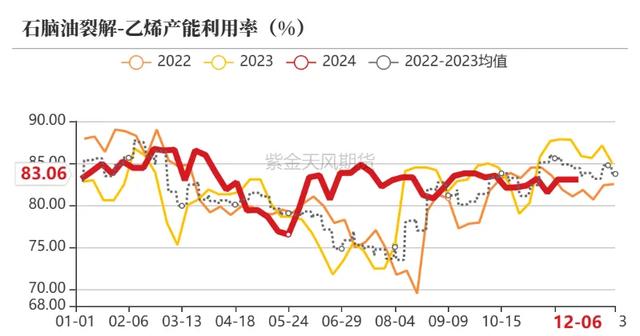

乙烯:产量环比增加

产量:上半年,中国乙烯产量2444.1万吨,环比增加10.0%;下半年(截止12月6日),中国乙烯产量2012.8万吨,环比增加1.5%。产能利用率:石脑油裂解制乙烯装置开机、停机成本非常高,工厂轻易不考虑停车检修,上半年周度平均产能利用率维持在82.9%附近,环比有所增加;下半年(截止12月6日)周度平均产能利用率维持在82.9%附近,环比有所增加。

数据来源:隆众,紫金天风期货研究所

丁二烯:关注新增产能投产进度

下游补库

丁二烯:产量环比增加

产量:上半年,中国丁二烯产量236.9万吨,环比增加6.0%;下半年(截止12月6日),中国丁二烯产量199.6万吨,环比增加0.3%。产能利用率:上半年,中国丁二烯周度平均产能利用率维持在66.4%附近,环比有所下降;下半年(截止12月6日)周度平均产能利用率维持在68.6%附近,环比有所增加。

数据来源:卓创,隆众,紫金天风期货研究所

丁二烯:关注新增产能投产进度

2024年投产情况:今年新增产能大多数在年底投产、部分存在推迟投产的问题。其中,埃克森美孚、吉林石化原定2024年年底投产,由于利润较差,现计划推迟到2025年投产。2025年新增产能:2025年新增产能大多数在上半年投产,新增产能预计为62.3万吨。其中,金诚石化预计在2025年的一季度投产,万华化学预计在2025年的二季度投产。

数据来源:卓创,隆众,紫金天风期货研究所

丁二烯:1-10月累计进口量-13.5%

进口利润:2024年(截止12月6日),中国丁二烯平均理论进口利润为451.0元/吨,环比有所下降。贸易方面:由于进口利润环比有所下降,2024年1-10月丁二烯累计进口量为30.8万吨,环比下降13.5%,累计出口量为12.7万吨,环比大幅增加。近期,进口利润打开,预计进口量继续增加。

数据来源:海关总署,紫金天风期货研究所

丁二烯:利润转好,四大下游补库

利润:上半年,由于成本抬升,四大下游利润被压缩;下半年(截止12月6日),由于四大下游或多或少存在补库需求,叠加利润转好,下半年对丁二烯的需求有所增加。产能利用率:上半年,由于成本抬升,丁二烯四大下游产能利用率有所下滑、产量减少;下半年(截止12月6日),丁二烯四大下游产能利用率有所回升、产量回补。

数据来源:卓创,隆众,紫金天风期货研究所

丁二烯:当下港口库存偏高

截至12月6日,丁二烯港口库存为2.9万吨,环比减少10.9%,同比大幅增加72.9%,库存偏高;丁二烯期末库存为6.0万吨,环比增加15.7%,同比大幅增加29.9%。从全年来看,丁二烯的港口库存呈现一、二季度库存水平较高,三季度库存水平下降,四季度累库的走势,原因是4-5月国内进口丁二烯利润窗口打开,导致大量丁二烯流入抬升库存,7-9月丁二烯下游生产毛利好转,消耗库存。

数据来源:隆众,紫金天风期货研究所

顺丁橡胶:新增产能较多

供应增速预计超过消费增速

顺丁橡胶企业装置动态

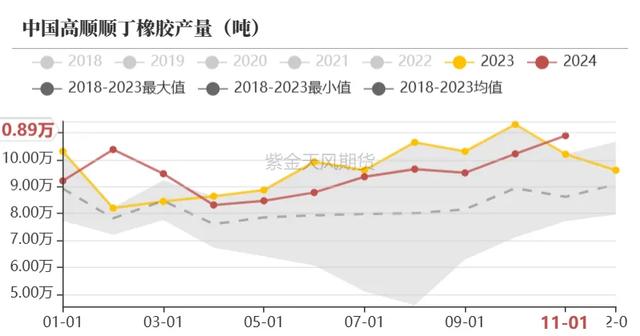

上半年,成本端丁二烯价格居高不下,顺丁橡胶利润持续倒挂,下半年,随着利润恢复,叠加补库,多套顺丁橡胶装置重启运行,整体产量逐渐提高。产能损失估测值与实际相差不大。截止目前为止,12月检修导致的交割品损失预计约0.3万吨,全部产能损失约1.1万吨,实际产量稳步提升中。

数据来源:卓创,隆众,紫金天风期货研究所

顺丁橡胶:关注新增产能投产进度

2024年投产情况:今年新增产能已全部投产,浙江传化12万吨顺丁橡胶产能于2024年7月投产。2025年新增产能:2025年新增产能大多数在上半年投产,新增产能预计为35万吨。其中,山东裕龙石化预计在2025年的一季度投产,振华新材料预计在2025年的二季度投产,吉林石化预计在2025年的三季度投产。相比2024年,新增产能显著增加。

数据来源:卓创,隆众,紫金天风期货研究所

顺丁橡胶:生产利润有所恢复

生产毛利:上半年,由于丁二烯价格上涨,顺丁橡胶的生产利润倒挂;下半年,丁二烯价格回落,顺丁橡胶的生产利润有所恢复,近期不再倒挂。产能利用率:上半年,中国高顺顺丁橡胶周度平均产能利用率维持在59.0%附近,环比有所增加;下半年(截止12月6日)周度平均产能利用率维持在60.2%附近,环比大幅下降。产量:1-11月,国内高顺顺丁橡胶的产量为104.2万吨,环比下降2.1%。

数据来源:隆众,紫金天风期货研究所

顺丁橡胶:进口利润回落,出口大幅增加

进口利润:2024年(截止12月6日),中国顺丁橡胶平均理论进口利润为538.9元/吨,环比有所下降,顺丁橡胶进口利润回落。贸易方面:由于上半年进口利润不错,下半年进口利润回落,2024年1-10月顺丁橡胶累计进口量为21.6万吨,环比增加4.9%,累计出口量为19.5万吨,环比大幅增加。

数据来源:卓创,隆众,紫金天风期货研究所

顺丁橡胶:全钢轮胎开工低位

数据来源:隆众、紫金天风期货研究所

顺丁橡胶:累库,虚实比下降

社会库存:截至12月6日,顺丁橡胶工厂库存累库,近期库存偏高,约为2.6万吨。期货库存:BR期货总库存(厂库+仓库)为1.6万吨,虚实比高位回落(8.5)。

数据来源:隆众,紫金天风期货研究所

基差、月差与价差

顺丁-泰混、顺丁-丁苯价差走弱

截至12月6日,顺丁标品-非标价差为380元/吨,处于历史水平低位。截至12月6日,顺丁-丁苯价差为-1150元/吨,处于历史水平低位。截至12月6日,顺丁-泰混价差为-3950元/吨,处于历史水平低位。

数据来源:紫金天风期货研究所

主力合约运行逻辑拆解

观察1:随着盘面交易丁二烯价格下跌的行情基本告一段落,期货价格出现反弹,基差走弱,现货价格较为坚挺。观察2:BR01-05月差下跌且为C结构,反映市场对2025年上半年供应上量的预期。2025年预测:一、二季度中性偏空,三季度偏多,四季度中性偏空。供应:一季度-新增产能投产(+)|二、三季度-夏季检修(-)&利润较差推迟投产(-)|四季度-新增产能投产(+)&利润转好补库(+);需求:一、二季度-春节休假(-)&消费淡季(-)|三季度-轮胎需求旺季 (++)|四季度-轮胎需求旺季 (+);风险:RU拉动;顺丁装置推迟投产。

数据来源:紫金天风期货研究所

跨品种价差有向上支撑

核心逻辑在于合成系和天然系供应的不确定性程度不同。RU-BR:RU-BR处于历史高位,但就基本面而言没有太强的支撑。NR-BR:NR-BR也处于历史高位,顺丁和泰混的价差达到2400左右,若长期维持,或许达到下游切换的价差。

数据来源:紫金天风期货研究所

供需平衡表(月度)

数据来源:紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。