前几天简单说了一下中证A500指数的几个疑惑点,评论区对于该指数也有诸多疑问。

先前写的比较匆忙,今天系统性的和大家再聊聊这只指数。

一、中证A500指数,和你们想的确实不一样

之前那篇文章中,我立场明确的说了中证A500指数不是“鸡肋”,反倒是目前宽基指数中,编制规则相对较为科学、更能反映A股整体情况的指数。

关于这个结论,我可以结合数据给大家说说。

第一点:中证A500指数市值覆盖度更广,样本分布在沪深300、中证500以及中证1000的成分股中,实现了对A股,大中小盘市值风格的全覆盖。所以在市值风格上不仅仅是大盘股,也兼顾了中盘和小盘。

这个改变很好,像传统宽基指数主要是按照市值筛选,所以传统宽基指数大盘股的权重占比较大,这就使得指数的风格显著倾向于大盘股。

弊端也很明显,如果市场无效时,基于市值加权的指数估价可能就不太合理,此外,如果某个行业涨幅过大,那么行业龙头的市值也相应变大,此时相关成份股如调进指数,那么多少是不合理的。

而中证A500指数的编制规则,至少可以避免超级大盘股的影响,也能在一定程度上,减轻成份股调进调出带来的不利影响。

资料来源:中证指数公司、摩根资管,数据截至2024.07.31,中证A500指数基于历史测算,具体以指数实际发布为准。

截至2024年7月底,中证A500指数样本总市值40万亿元, 市值中位数320亿元,总市值覆盖度约为56%,算是最近接近中证全指的指数了。

资料来源:中证指数公司、万得、兴业证券、摩根资管,数据截至2024.07.31,中证A500成分股权重基于自由流通市值估算。基于历史测算,具体以指数实际发布为准。

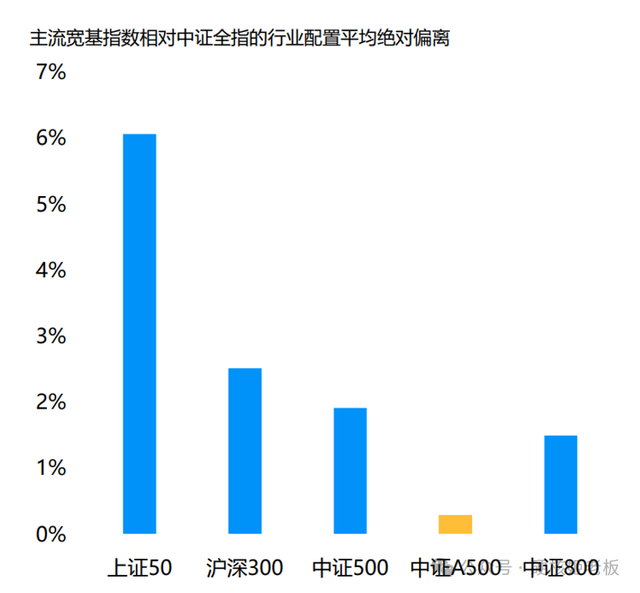

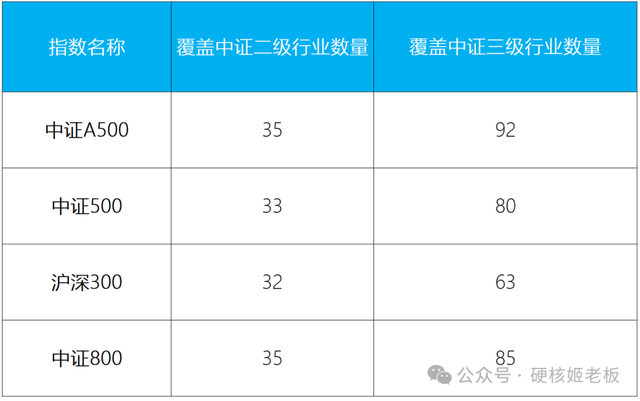

第二点:行业分布更为均衡,且纳入更多新兴行业龙头。传统宽基行业权重几乎集中在了非银金融、银行、食品饮料等上面。

但从下图可以看出,中证A500指数在金融、主要消费、能源等行业权重占比相对较低,反倒更倾斜于电力设备、有色金属、医药生物等行业。

数据来源:wind,数据截至2024.08.31。中证A500指数数据基于自由流通市值测算,具体以指数实际发布为准。

而且指数成份股会下沉至三级行业优先选股,所以会有更多细分行业龙头被纳入,这相当于指数是更加偏向新兴产业,也更符合中国经济发展方向,也难怪有人会把它类比为“A股的标普500”。

数据来源:中证A500数据来自中证指数公司,其他指数数据来自万得,截至2024.08.30

第三点:指数不仅适合境内资金中长期配置,也更符合国际资金的“口味”。中证A500指数引入ESG可持续投资理念,剔除ESG评级别在C以下的公司,而且成分股均需符合互联互通股票标的资格。

ESG投资理念起源于欧美地区,如今在全球范围内已经得到广泛认可和应用,现在已是国际资金偏好的语言系统,指数引入ESG投资理念,还是比较契合国际资金的投资偏好的,而成份股都处在港股通范围内的话,也很方便境外中长期资金进行配置。

从这个角度看,相对于传统宽基指数,中证A500指数更国际化。

所以大家问为什么场内那么多指数还要推出一个新的指数,那么换个更加简单易懂的说法就是:

以上证指数为代表的单市场宽基指数是宽基指数1.0版本;

以沪深300为代表的跨市场、跨交易所是宽基指数2.0版本;

而中证A500指数这类跨市场、跨行业、跨交易所则是3.0版本。

说不定以后全球重要指数这一栏中,中证A500指数可能会代替传统的宽基,成为A股新的“牌面”

二、在“A系列”ETF的竞赛中,摩根资管还是太全面了

之前文章中提到中证A500指数推出的速度算是前所未有的,这背后大概率就是我们迫切需要一个更全面、更科学、更符合新质生产力的指数。

当下A股市场整体低迷的情况下,推出一个国内外均较为认可的、适合中长期资金布局的指数,想想还是比较合理。

这次中标的10家公募基金均是管理规模千亿级别的,这批A500指数ETF,整体费率都较低,为0.15%,除此之外,大部分还设置了定期分红评估时间。

其中摩根资管在里面显得比较突出,他有三个唯一:

它是唯一一家“A”系列中(中证A50指数、中证A500指数)都入围的外资公募;

是唯一一家,将摩根中证A50ETF和摩根中证A500ETF(认购代码:560533)都设置了强制分红的公募基金,并将“会分红的A系列” 设计成为摩根“A系列”ETF的鲜明特色。(注:摩根“A系列”指摩根中证A50ETF、摩根中证A500ETF,两者同时设置了季度强制分红的机制,分红条款具体内容以基金合同为准。特别提示:摩根中证A50ETF、摩根中证A500ETF的基金分红不一定来自基金盈利,基金分红并不代表总投资的正回报)

自中证A50指数上市以来,摩根资管是唯一一家同类中证A50ETF中,个人投资者持有的份额占比最高、持有人结构较均衡的。(数据来源:wind, 数据截至2024.6.30,摩根中证A50ETF持有人户数为17274户;持有人结构数据根据摩根中证A50ETF及联接基金2024年中报计算。)

摩根资管从合资转为独资后,整个感觉都给我焕然一新,最近公募行业的两个大机遇,他们都抓的很牢。

第一是QDII基金大年中,他们是反应速度最快的外资公募,从投资区域来看,已经覆盖了美国、欧洲、日本和新兴市场等,产品布局的相当齐全。

在ETF布局方面,2020他们就开始拥抱中国ETF浪潮,先后发行了MSCI中国A股ETF、摩根恒生科技ETF、摩根标普港股通低波红利ETF、摩根中证A50ETF等跨主题、跨市场、跨品种的ETF。

其中摩根标普港股通低波红利ETF(代码:513630)和摩根中证A50ETF(代码:560350)成立不到一年,但规模均稳中有升。

作为一家外资公募,能在本土公募ETF争夺战中取得一席之地,只能说摩根资管,真的很拼。

有摩根中证A50ETF珠玉在前,这次摩根中证A500ETF(认购代码:560533)发行,从我的角度来看,准备的更为充分了—指数投教知识做的更扎实、营销材料也更丰富,还尽可能的运用了各类新媒体造势,估计后续持营,也会铆足劲去弄。

毕竟作为外资公募的“标杆”,摩根资管背后还承载着“利用全球资源优势,将A股代表指数推向全球”的使命。