3月31日,MINISO Group Holding Limited(下称“名创优品”)向港交所递交了招股书,拟港股主板双重上市,预期募资数亿美元。

然而,自2019年以来,名创优品就陆续关闭了香港的荃湾广场店、铜锣湾轩尼诗道店、红磡黄埔花园店、元朗大棠店等十余家门店,现有门店也因为疫情原因而时开时关。实际上,香港几乎是名创优品在近年来关店最多的城市。

眼下,名创优品不是如京东一般在2021年的港股高估值时上市,而是在2022年香港疫情高峰的时刻回港上市,此情此景,颇有象征意义。

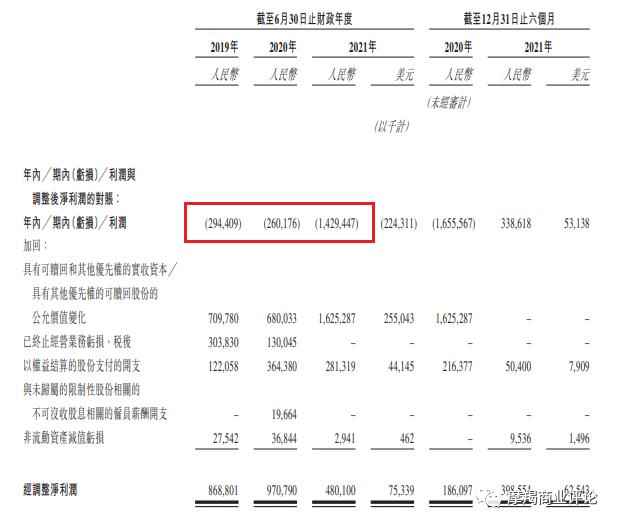

尽管从招股书上来看,名创优品的收入从2020年同期的43.70亿元增长至54.27亿元,毛利率也从26.7%提升至29.3%。但结合之前的财报,名创优品的年度总财政可以说是连年亏损,2019年、2020年及2021年6月30日止财政年度,合计亏损近20亿元。

过去十年,名创优品凭借“性价比”、“日系风”等特点赢得了诸多消费者青睐,又靠着类直营的加盟管理模式,以极快的速度扩张,一跃成为新零售行业的标杆。

可惜上市即巅峰,随着几份财报的发布,名创优品并未交出匹配其身价的答卷,近一年内股价也从高点跌去了70%左右。

如今在疫情的影响下,名创优品正面临着低价策略失效、自研实力不足、海外战略受阻等诸多问题。多方面的压力与挑战来袭,赴港二次上市,就能让名创优品恢复“健康”吗?

3月3日,名创优品公布了截至2021年12月31日的2022财年第二财季(对应自然年2021年第四季度)的业绩。财报数据显示,2022财年Q2净利润同比大增1.5倍,实现了连续两个季度盈利。

(制图:摩羯商业评论)

但近期发布的招股书却显示,其三个财政年度的净利润分别为-2.94亿元、-2.60亿元、-14.29亿元。2021财年Q3、Q4和2022财年Q1,营收分别同比增长36.51%、59%、28%,呈现下滑趋势。

上市近两年,名创优品增长缓慢,亏损额却大幅上涨。究其原因,与其商业模式与出海战略分不开关系。

一直以来,名创优品的主要壁垒及利润来源在于规模效应,这背后离不开其独创的“零售伙伴”加盟模式。

根据公开资料显示,加盟名创优品大概需要支付三笔费用:8万元的加盟费,75万元的货品保证金,以及56万元的装修预付款。门店开启后,获得的销售收入,有38%归加盟商(食品是33%),剩下的都归名创优品总部。

也就是说,每新增一个加盟店,开店前名创优品会有一笔不菲的收入,开店后也会有持续的货品利润收益。

如此一来,名创优品只承担产品生产成本,经营风险几乎都在加盟商那里。只要继续开店,无论加盟商是盈是亏,名创优品都能做到“旱涝保收”,自然也希望加盟商越多越好。

据招股书显示,截至2021年12月31日,公司已有5000多家名创优品门店,3100多家位于中国,其中99.3%是加盟商门店;海外门店约有1900家,代理商门店占比逾八成。

(图片来源:名创优品招股书)

但眼下,这套加盟扩展模式所能带来的效益越来越少。2015年至2018年,名创优品的营收分别为50亿元、100亿元、120亿元、170亿元。但是2019年成为了拐点,2019年至2022年,名创优品的营收分别94亿元、90亿元、91亿元。

仅凭单一的市场扩张终究是有上限的,也将受到边际效用递减的影响。从名创优品的财报来看,去年它的单店平均季度收入就已经从此前高点的76万元下降至了37万元,利润空间被大大压缩。单店盈利能力直接影响到公司收益,整个2021财年名创优品总营收同比增长仅为1%。

于是,如今的名创优品陷入了一种进退两难的窘境:一旦加盟开店速度变慢,收入增长就容易进入瓶颈;如果开店过于密集,又会拉低单店销售收入,影响整体盈利水平。说到底,没有哪种商业模式能够做到一劳永逸。就像当年麦当劳没法再靠“特许经营权”高枕无忧一样,名创优品“躺”在加盟店上数钱的日子也要到头了。

与此同时,企业发展也出现了战略上的失误。通过规模效应获得优势后,名创优品和海底捞一样错估了自身真正能吸引到的用户群体数量,在疫情压力下仍旧大肆扩张海外,想要通过出海拓展新市场和拉升毛利率。

从数据上来看,名创优品的海外门店在2020年9月,也就是海外疫情愈演愈烈之时开始大幅增长,截至2021年6月30日,海外门店已有1810家,仅2021财年就增加了121家。

(名创优品部分门店分布情况)

但名创优品在海外市场是个陌生品牌,尚不足以承载更多国际化用户,对加盟商的吸引力也不足,只能先做直营打造样本。因此,出海不仅前期成本投入较大,还会要承受疫情反复的经营压力。在2021财年,名创优品在海外市场实现收入17.804亿元,同比下降39.3%。

“国际化不要那么快。我们2015年出海到现在6年,我们对国际化准备得还不是很充分的时候就已经投入。我们也不应该一下子做这么多市场,应该更聚焦规模大的市场,每个市场一个一个打透。”

在采访中,名创优品创始人叶国富承认了战略上的误判。

国内加盟商不再买单,国际自营店亏损严重。实际上,叶国富在2017年豪放提出的三年内实现“百国千亿万店”计划,直到2022年也远远没有完成。

其实,名创优品也早已意识到了“性价比”、“加盟店”这些策略不再像以前一样有效,于是开始强调“设计性”、“新品牌”,并在去年发布了自己的全新独立品牌TOP TOY,定位为潮玩集合店。

尽管TOP TOY被名创优品寄予“第二增长曲线”的厚望,但其表现却不如人意。

在2022财年Q1,TOPTOY的收入为1.09亿,占整体收入的4.1%;到了Q2,TOPTOY的收入达1.31亿,占整体收入的4.7%,几乎没有变化。这种增长速度或许还不如海外业务复苏更值得期待。

同时,尽管叶国富曾公开表示,10年前比拼是性价比,而当下除了性价比,还要追求产品的独特性、设计性。但TOP TOY显然没有实现叶的这些愿望。

截至2021年12月31日,TOP TOY品牌下共有约4600个SKU,所售产品种类除了盲盒,还有如积木、手办、拼装模型、收藏玩偶、一番赏、雕塑等。但与泡泡玛特覆盖从上游的IP培育、中游的IP运营以及下游的IP变现的全产业链模式不同,TOP TOY的IP大多依靠外采与合作,并不参与IP培育、产品设计、制造、生产等环节。

有数据显示,泡泡玛特自有品牌收入占比85%,且自有IP和独家IP收入贡献占比高达67%。反观TOP TOY这边,2022财年Q2,名创优品的销售和分销费用就花了3.71亿元,同比增长21%,主要是TOPTOY的IP产品许可费用和营销费用增加。

名创优品选择布局潮玩或许是看上了该行业较高的毛利率,TOPTOY也延续了名创优品的开店、选址和运营能力。但就目前来看,孵化IP的能力是潮流经济崛起的必备因素之一,而联名IP占比过高、自有IP还未出圈的TOPTOY,其营收远不能覆盖外采IP与营销的费用,还有很长的一段路要走。

并且,现在潮玩赛道已是红海,即便是拥有大量自有IP的泡泡玛特如今也出现增长乏力,市值曾严重缩水。晚入局的TOPTOY想要抢占市场,其难度可想而知。

不容忽视的,还有名创优品在产品上的纠纷不断,一直都有抄袭、侵权等法律纠纷。而主打性价比的背后,基本采用的都是代工模式,低利润使得部分代工厂选择“以次充好”节约成本,这让名创优品在品控上面临不小的挑战,曾多次传出质量问题等负面新闻。

据企查查显示,名创优品经营主体名创优品(广州)有限责任公司所涉及的74件司法案件中,侵害作品信息网络传播、侵害外观涉及专利权纠纷、著作权权属、侵权纠纷等问题位居前列。截至2021年12月29日,黑猫投诉相关名创优品的有效投诉为679条。反馈问题包括质量问题、服务问题、退货问题等。

(图片来源:企查查)

笔者就曾在今年多次在名创优品购买手机充电线,起价格从最初的19.9涨到后来的39.9,但不变的是令人失望的使用寿命。就拿3C附件这一大宗品类来说,后来崛起的以网络销售为主的安克创新等国产品牌,以研发为主,品牌化为辅助的路径,摆脱了与低端、山寨产品的同质化竞争,甚至实现了比部分上市公司更高的盈利能力和周转效率,做成了全球性品牌。

可见,名创优品这样的拼价格、打规模只能让品牌占据一时之利,要想走得更长远、更安稳终归是要靠企业的创新生产力。从当年的10元店“哎呀呀”,到如今的“平价之王”名创优品,在薄利多销、加盟扩张以及“碰瓷”设计这套组合拳上,名创优品确实打得非常漂亮。

只是老是一套打法终会被别人看穿,何况这套拳法本身门槛不高,可复制性强。后来崛起的诺米家居NOME、杂物社、酷乐潮玩等“后浪”,轻易地就覆盖了名创优品。而待到同类型的店铺层出不穷,原有的策略逐渐失效时,名创优品就必须找到更多的竞争护城河。

尽管名创优品在这两年陆续讲述了下沉市场、品牌出海、潮玩赛道等众多“新故事”,但从财报数据上来看,效果并不显著,业务表现低于预期也让其在资本市场接连受挫。

其背后的原因既有名创优品在品牌建设与认知上的不足,当加盟模式走到瓶颈,营收多样性不足的问题就逐渐显露;也有其对原创能力的重视和投入力度不够,只是在更多领域浅尝辄止,在产品生产与设计上仍过于依赖外部。

总之,以往无论是在产品生产、设计,还是店铺销售、运营,名创优品都通过“代工厂”、“加盟店”等模式找到了“轻资产”、“低风险”、“快扩张”的赚钱“捷径”。但品牌想要走得更长远,其核心竞争力从来都不是依靠外部力量,一朝一夕就能建立起来的。

在如今内部忧患和外部竞争的双重压力之下,名创优品若想要实现“百国万店”的目标,寻求二次上市只是缓兵之计。多花些心思和资源在自研实力上,并且长期深耕下去,或许才是真正的破局之道。