知识与畏惧

在华尔街,畏惧是造成损失的最主要原因之一。其实,畏惧也是造成生活中几乎所有问题和不幸的原因。那造成畏惧的原因是什么呢?是愚昧和无知。圣经上说,“你必须懂得真理,真理定会使你得到解脱”。真理就是判断是否科学的知识。如果一个人有了知识,他就会了解并懂得,就会毫不畏惧的去做。有了知识,他就不会去期望,不会怀着侥幸的心理去抱着期望或者畏惧,在成功与失败中间忐忑不安。我们炒股也是一样的,正是我们所说的炒股就是炒心态。

我们可以想想,我们在做一件事情的时候,如果你对这件事情已经有足够的把握,也就是你通过你所学到的知识或者技能,已经分析出这件事情你怎么做能达到最好的效果,或者你这样做会有怎么样的后果,你应该怎么做能尽量的避免出错误,那么,你是不是就能很好的,轻轻松松的就如期达到你想要的效果呢?而不用去畏惧你应该要怎么做,你万一做错了怎么办等等的一些情况。做股票也是一样的,你做股票为什么会在最低价位卖出股票呢?因为你担心股票会进一步下跌。如果你在之前已经通过你学到的技术研判分析出股票的价位已经跌至最低的话,你是不是就会毫不畏惧,不但不会卖出股票,还会买进呢?当价位上涨时,也是一样的情况。

江 恩在说大多数人在股市汇总输钱的主要原因中就有这么一条:缺乏市场知识,这是在市场买卖中损失的最重要原因。归根结底,还是知识。如果人们都有了知识,就会无所畏惧,就会做出正确的判断,而丢掉通过畏惧和侥幸的期望来安慰自己的这种假象的方法。如果是你,我想,你应该也会这样做的吧?

散户怎样建立自己的交易系统?

一、正三观。这是建立交易系统的第一步,也是核心的一步。三观决定了你如何看待事物。比如你认为“可以一夜暴富”,你就会天天盯着涨停板的股票,选股的目的就是抓涨停板;比如你是“人云亦云”的随大流者,你就会天天听股评看题材,网上说哪只会暴涨,你就跟着买哪只;比如你认为“天上不会掉馅饼”,你就会务实的寻找有成长性并被低估的实干上市公司。你是怎样的“三观”,将决定了你交易系统建立的逻辑思维。

二、明确并量化股票高低逻辑。在第一条“正三观”的前提下,你才能着手这一步。在此我以“正三观”的角度来建立正确的能持续获利的股市交易系统。我认为得寻找“中小盘实干绩优成长股”,并不排除大盘股,但以“高成长”为优先选择对象。量化从每年的业绩递增、现在的市盈率、市值大小、行业前景、合作伙伴、项目进展等多方面考量,股价在历史阶段低位(如半年线、年线)。

三、低吸。先看大盘在下跌后的底部震荡区,再看本行业板块在下跌后的底部震荡区,最后是精选该行业中最有可能业绩暴增的公司。在低位徘徊历史地量后开始增量(放量)时分仓入手。逐步的试仓,在底部震荡时注意要不断的高抛低吸,最终明确出一个底部震荡区域,在区域低位重仓,再次涨至震荡上沿时依然抛出部分仓位,不断摊薄成本。突破箱体上沿不追,尽管抛出部分仓位,等待回踩。回踩后再次重仓。这之后是一路持股不动了。

四、高抛。在股价从底部上来50%左右时,见放量就抛出,跌破20日均线清仓出局。一个波段就此完成。有些股票此时回调之后还会上涨,有的甚至一倍二倍三倍的涨。这要说清楚就复杂些了。我的判断是看成交量,以此才能看出主力资金是否出局,是否还会继续向上做。这个方法有很多种类,可以出一本书。

五、具体细化交易系统。这要会编写指标代码,或者请程序员帮你写。必须包罗“时空量价”这四个要素,通过这四个要素来定位股价运行的阶段。股价运行必定是四个阶段“底涨顶跌”。只有看清楚这四个阶段,你才能获取可靠利润。“时空量价”这四要素,也是用来衡量“人心”的,股价的波动,就是“人心”的波动。

六、克服心魔。第一条“正三观”决定你是否能正确的入门一个能持续获利的交易系统,无疑是最关键的。而克服心魔同等重要。它决定你最终的成败。以我为例,自认为是“正三观”,自己也会编程,建立的交易系统能相当准确的把握顶底,从大波段来说几乎是百分百胜率,日线级别顶底信号也相当准确,但有时误差一两天。但心魔影响我的操作。心魔是个问题也能说出长篇大论来,在此不展开了,总之到了那一步就必将遇见心魔这个最强的敌人。我花了两年时间历练自己,现在还不敢说完全战胜了心魔。一句话,完全无脑的按交易系统指示操作,但你就是做不到。

成交量战法

一、成交量选股口诀:

1、价稳量缩才是底;

2、个股成交量要持续超过5%,最佳买入机会;

3、个股经放量拉升、横盘整理后无量上升,最佳买入良机;

4、如遇突发性高位巨量长阴线,情况不明,立即出局为妙。

二、成交量选股运用的原则

1)任何进出,均以大盘为观察点,大盘不好时不要做,更不要被逆市上涨股迷惑。

2)在多数情况下,当量缩后价不再跌,一旦量逐步放大,这是好事。

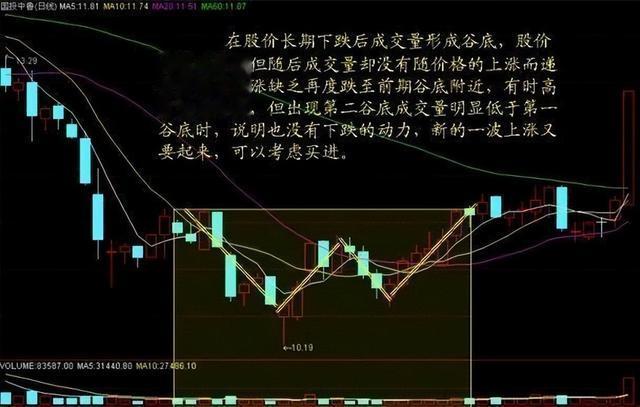

3)在下跌过程中,若成交量不断萎缩,在某天量缩到“不可思意”的程度,而股价跌势又趋缓时,就是买入的时机。

4)成交量萎缩后,新底点连续2天不再出现时,量的打底已可确认,可考虑介入。

5)成交量萎缩后,呈现“价稳量缩”的时间越长,则日后上涨的力度愈强,反弹的幅度也愈大。

6)量见底后,若又暴出巨量,此时要特别小心当日行情,一般情况下,量的暴增不是好事,除非第二天量缩价涨,否则是反弹而已。

三、根据成交量选股技巧

1、低位放量

2、量价齐升

3、缩量整理

4、地量地价

怎样通过成交量判断卖出点?此信号一出,别犹豫!

主要是有三个问题:

第一,主力震仓量能有什么特征?

第二,股票除权之后,怎样通过成交量判断卖出点?

第三,怎样正确看成交量?

下面,我给大家来逐一地解答,希望大家能够耐心地看完,如有任何不懂的,可以在我文章底部给我留言。

首先,我们来回答第一个问题:主力震仓量能有什么特征?

股票分析是综合性判断,只看价不看量不知庄家在该股中进展到那一步,只看量不看股价则易追高或被坑,同样的股票价格因所处趋势中的位置不同,其主力震仓方式也有所不同。同样是股票成交量放大,一只个股在低位,则庄家吸筹建仓的概率大;而相反股价在高位,则出货的概率则大,所以分析时要成交量和股价结合,才能反应出股票的涨跌的真实意图。

股票主力底部吸筹到一定程序,在脱离成本区之间会有一次洗盘震仓,而此处庄家不会进行大量的仓位进出,用部分筹码达到实现压盘或托盘的效果即可,此处震仓不是出货,短线客等不急的投资者筹码抛售后,为日后股价上涨减少抛压。脱离成本后的震荡将来提高散户持仓成本,通常震仓过程中量能多以缩量为主,偶尔一次放大多以外部消息因素影响。

散户如何防范不被主力在拉升前洗出,就要有识别震仓量能的方法,其震仓量能特征有以下几种可参考:

1、股票低部建仓期有明显的堆量,可判断出主力建仓成本和周期

2、当前介入股价离庄家建仓期涨幅不足30%,如果该股主力以获利丰厚,震仓很有可能演变成出货

3、震仓期量能相比上涨时量能有明显的萎缩,萎缩程充与上涨前的地量基本保持一致。

4、震仓期间换手率在3%以下,此点可根据该股拉升前换手率相比较,及股本大小而定

5、震仓期间多以小阴小阳窄幅运行,不易不出大阴线破位走势。

K线形态及量能的变化反应者股价强弱,庄家震仓时如果成交量能大,给人造成出货人心不稳,同时认为主力控盘能力差,不够强势,不具备强庄特征。如量价配合一切较好,不是恶庄散户还是愿意一同持股。

股票在半山腰震仓只要量能不放大,震荡幅度有规律的进行,那么大家就可安心持股,主力的时间成本要远大于散户,震荡的时间越久对后势上攻越有利,明白了震仓量能后就不会被主力摔下车,震仓就是一个黄金坑。

其次,再来回答第二个问题:股票除权之后,怎样通过成交量判断卖出点?

有一种除权后将股价控制在某一价位,让股价不涨也不带做横向平台整理出货,这样的手法是非常恶劣的,它让除权之前介入的投资者无法出局,平台整理是会有不大不小的成交量,这样让对技术一只半截的投资者误认为是在慢慢吸货,所以显然这是主力经常会设的局,那这个局中成交量的表现是怎样的?接下来我们具体的通过实战案例来进行讲解。

案例一:

这是该股的在09年的部分走势,该股在09年5月6日的时候开始进行除权的,我们看到该股在4月27日除权之前,已经暴露出了主力出货的意图,该股在前期3月到4月的一波拉升中,量能上相比创出24.35元新高的量能有明显的放大,但是股价去明显的滞涨,表明主力已开始出货。

该股2009年5月日6除权后露出了狐狸尾巴,虽然股价有小幅上涨,但较前期有大幅放大的成交量、高换手及k线中不断出现的上影线加上盘中有气无力的上涨态势已很明显的告诉投资者,主力在利用填权的掩护在进行出货操作。

09年5月6日该股除权后,主力利用除权后股价“跌幅巨大”的“低价优势”,两次拉高出货。图中我们可以看到两次拉高都伴随有巨大的成交量,但股价却两次冲高回落,随后便是一路下跌,主力出货心态之迫切跃然图表。

案例二:

我们看上面金螳螂这只个股在09年4月22日除权前股价已经是有了巨大的涨幅并且发出了出货的信号,其股价从从08年10月中旬的13元多涨到09年4月的接近36元,涨幅超160%.09年3月,该股就有了出货动作,09年4月的出货更加明显,该股除权后其股价一直在一个小区域内横盘震荡,量能不能萎缩,股价高点不断降低,底点也在不断下移,从盘口看,主力出货明显。

这就是典型的除权后将股价控制在某一价位,让股价既不涨也不跌作横向平台整理出货的一种手法,这种出货方式盘中也有微弱的反弹,但若谁抢反弹谁就有被套住的危险,这种手法极为恶劣,投资者应千万小心。

最后一个问题:怎样正确看成交量?

股票成交量怎么看?不同的人看法,当然是不一样的,当然这其中也要分对错,今天我们就从这两个方面来为大家进行讲解。

第一:错误的看法

1、成交量越大,价格就越涨。这个认知是错误的,要明白,对于任何一个买入者,必然有一个相对应的卖出者,无论在任何价格,都是如此,在一个价格区域,如果成交量出乎意料地放大,只能说明在这个区域人们有非常大的分歧。

比如:50个人看涨,50个人看跌;如果成交量非常清淡,则说明有分歧的人很少或者人们对该股票毫不关心,比如5个人看涨,5个人看跌,90个人无动于衷或在观望。

:2、买盘+卖盘=成交量。这个认识也是很多投资者的一个错误认识,沪深交易所对买盘和卖盘的揭示,指的是买价最高前三位揭示和卖价最低前三位揭示,是即时的买盘揭示和卖盘揭示,其成交后纳入成交量,不成交不能纳入成交量,因此,买盘与卖盘之和与成交量没有关系。

第二:正确的看法

1.从成交量变化分析某股票对市场的吸引程度。

2.从成交量变化分析某股票的价格压力和支撑区域。

3.可以观察价格走出成交密集区域的方向。

4.可以观察成交量在不同价格区域的相对值大小,来判断趋势的健康性或持续性。

5.仅仅根据成交量,并不能判断价格趋势的变化,至少还要有价格来确认。

6.成交量催化股价涨跌一只股票成交量的大小,反映的是该股票对市场的吸引程度。

7.个股或股指的上涨,必须要有量能的配合,如果是价升量增,则表示上涨动能充足,预示个股或股指将继续上涨;反之,如果缩量上涨,则视为无量空涨,量价配合不理想,预示个股或股指不会有较大的上升空间或难以持续上行。

胜兵先胜而后求战,败兵先战而后求胜

求胜得输,求输得胜。得失同源,输胜同根。当我们更多关注学习如何少失败甚至不失败,反而我们容易成功,这包括从别人的失败中学习如何戒除不良习惯、如何躲避风险(我认为这可比自己亲自体验失败来学习代价要小得多)。而这种思维方式恰恰是违反人性的,因为我们天生不太喜欢面对自己的弱点(无论是性格上、习惯上),而更喜欢把问题归咎到他处、指责别人或是逃避当下(包括我知道的大家常用的去打游戏、吃喝玩乐等)的方式来让自己好受些,但也恰恰是这些“感觉良好”的求胜心让我们与成功一次次失之交臂。

很多人不大理解这种善输的思维,认为要取胜不得求胜吗?从“常识”上说,确实如此。但是,我们忽略了一个前提,就是,不同的游戏有不同的玩法,而这种求胜心态只适用于我们几乎不会输的游戏——我们将它定义为胜利者游戏,如果我们碰到的是失败者游戏,那情况就截然不同了,仔细想想,你会后背发凉。不说别的,我们想想从小到大玩过很多游戏,包括跟朋友下下象棋、玩玩画片、打打乒乓球、玩老虎机、抽抽奖等等,大多都是胜利者的游戏,因为即便我们输了也不会对我们有太大影响,更可怕的是,我们的父母、老师多数也是这样的思维方式,在这样的环境中,所以我们会忽视输和输的代价,用尽全力去赢取人生的胜利,但这样的环境下形成的思维方式对我们的行为习惯造成了非常差的影响——让我们一度沦为贫穷阶层(成为富人阶层的猎物),包括生命健康、财富以及家庭关系(比如,我们为了财富胜利,借一大笔钱盲目投入到商海之中,寄希望于你的门市会比同样地段的店铺人流量更大的运气;当自己生病的时候,把自己扔给一个你并不了解的医师,祈求他的医术是高明的,所以现在西医很赚钱;娶/嫁一个仅仅漂亮/英俊的妻子/老公,却期望她变得很有智慧和你一起经营好家庭。

而如此种种,总是落寞收场)。而这些实战,却不是我们小时候玩的游戏类型,它们是失败者游戏,我们的求胜心切反而会很容易一次性输掉所有(虽然它有时候看似给你带来了8-9成的胜率,而实际上,最后赢的评价指标不是胜率,而是你留在手里的筹码),因为,输以及它的代价成了他们大多人的盲区。更有甚者,因为过度关注胜,反而盈利甚微,因为每次有点赚头,都想“获利了结”。我想说的是——恭喜你,你成功的避免了成功。如果我们把这种思维反过来,想想如何避免失败,那么成功是不是离我们更近?

要成为赢家,我认为如何善于输的最少才是更重要的事项之一,同时,提升自己的能力,等待机会的来临,才能有更高的机会获得成功。我们过马路的时候,最重要的事情是什么?我想大家应该都会异口同声的给出正确的回答:无论当时是否有车经过,我们都会先看下道路两边,确认没有车会威胁到我们。这是父母小时候就教给我们的生活常识,而这,恰恰就是成功的关键(所以不要指责我们的父母没给予我们良好的教育,因为这已是事实,最重要的是我们自己是否真正的从这些点滴中学到东西、学会感恩)。这其实就是告诉我们,就算风险没真正到来,我们都要保持高度警惕,毕竟,车子闯红灯是不因我们看不看路而存在的。

我认为老子、孙子这些先贤应该也是此意,比如老子在道德经中说"进道如退、明道如昧"、孙子兵法形篇中提到的"昔之善战者,先为不可胜,以待敌之可胜。不可胜在己,可胜在敌。"。还有,华尔街的一个匿名期货高手幽灵也是用的这种思维作为自己的交易准则——在自己未被证明正确的时候立即清仓;在自己被证明正确的时候持有并及时加码。

股市不是慈善机构,那是无硝烟的战场[doge]