界面新闻记者|邹文榕

自2023年“业务三分类”通知发布以来,信托业正站上高质量发展的新起点上。

2024年,全行业信托资产规模首次达到27万亿元,资产管理信托、资产服务信托、公益慈善信托三大业务发展均取得积极成果。

摆脱传统路径依赖虽已见成效,但想要实现质量与效益的平衡,仍待行业探索。为引导行业实现健康、可持续发展,年内,监管频频出手,以较之过往更细化、更严格的方式,促使信托公司走向差异化和特色化的发展道路。

信托资产规模站上27万亿元

中国信托业协会披露,截至2024年二季度末,信托资产规模余额达到27万亿元,连续9个季度实现同比正增长。

这一规模不仅刷新了“资管新规”前行业最高数据(26.25万亿元),且站在新的历史高度上,信托资产结构也已发生全新变化。

其中,证券投资信托规模累计达到9.10万亿元,较2023年末提升24.26%。标品信托已经成为全行业转型共识。

近期召开的2024年中国信托业年会还透露,近一年来,全行业资产服务信托规模接近11万亿元,占比已达40%。

另据慈善中国网披露,截至12月12日,全社会已备案登记累计2158条慈善信托数据,财产总规模共82.69亿元。

信托业配套制度已启动修订

信托业务“三分类”改革推进已一年有余,信托业“一法三规”何时修订仍是行业关注焦点。

作为业内指导性文件,“一法”指《信托法》,“三规”涉及《信托公司管理办法》、《信托公司集合资金信托计划管理办法》和《信托公司净资本管理办法》。目前四份行业指导文件自成立以来均未曾修订,服役时间已长达23年、17年、17年和14年。

据证券时报报道,年初监管部门向信托公司下发《信托公司管理办法(修订征求意见稿)》;年末举行的2024年中国信托业年会上,有监管人士亦透露,目前正制定1+N制度体系,其中“1”是指《关于信托业进一步高质量发展的指导意见》,“N”是指资产服务信托、资产管理信托等的业务细则。

同时,为推动行业深度转型,监管部门正加快推进《信托法》修订,也在推动信托财产登记制度和慈善信托税收优惠制度尽快落地。

信托配合银行理财使用“平滑机制”被调查

2022年银行理财破净潮以来,为维持“低波稳健”效果,银行理财在产品中嵌套信托平滑机制以调节收益的现象越发常见,不少短期理财7日年化甚至高达4%,引发监管关注。

6月,某地金融监管局向辖内信托公司发布《关于进一步加强信托公司与理财公司合作业务合规管理的通知》,针对信托公司配合理财公司使用平滑机制调节产品收益,配合理财公司在不同理财产品间交易风险资产,为现金管理类理财违规投资低评级债券、违规嵌套投资存款提供通道,配合理财产品不当使用估值方法等四大问题进行排查。

针对平滑机制,《通知》指出,信托公司存在配合理财公司违规使用平滑机制调节产品收益,也即由多只理财产品申购同一集合资金信托计划,合同约定信托计划于赎回开放日或每个工作日通过循环“补差”和“计提”特别信托利益,实现不同理财产品间的收益平滑和净值持续增加。

监管认为,相关业务模式使理财产品净值未充分反映底层资产的风险收益波动情况,违反资管新规关于净值化管理有关要求,涉嫌不公平对待投资者。

信托公司三方代销被全面叫停

信托禁止通过三方财富公司或者个人推销信托产品在业内早已是明文规定,按照《信托公司集合资金信托计划管理办法》、《关于信托公司风险监管的指导意见》等规定,信托公司发行信托产品只能通过信托公司直销或委托商业银行代销。

但禁令之下,部分非标政信业务规模较大的信托公司仍与三方代销合作密切。

6月中旬,部分信托公司收到属地监管部门窗口指导,要求彻查与第三方代销机构合作明细,叫停第三方代销业务。

此外,因非标信托业务此前一直为监管压降重点,有业内人士分析,叫停第三方代销或也与此前非标类产品发行过多有关,部分信托公司政信业务收到监管窗口指导。

根据监管要求,信托机构需严格落实《关于金融支持融资平台债务风险化解的指导意见》(国办发〔2023〕35号文),通过“融资平台查询系统”查询确认相关平台是否列入监管名单中。若在名单之内,不管作为融资主体或者担保主体,相关债务只减不增,降低高息非标融资。

信托产品有望迎来“强信披”时代

长期以来,包括信托等在内的资管产品存在信息披露不够标准化、统一化、透明化的问题。

为对齐不同资管产品信披“颗粒度”,年中,证券时报报道,国家金融监督管理总局向部分信托公司、银行理财、保险资管等下发《资产管理产品信息披露管理办法(征求意见稿)》。

征求意见稿明确资管产品信息披露的一般规定,包括信息披露责任、方式、一般信息披露内容、信息披露合同约定等;同时强调了禁止性行为,包括虚假记载、违规承诺收益或者承担损失;对私募产品进行公开披露或变相公开披露等。

信托非标业务需进行组合投资

7月,上海证券报报道,监管召集部分信托公司召开线上会议,传达多项监管精神,比如非标信托需进行组合投资,新增固收类(债券投资)信托产品需用市值法估值等。

监管明确非标信托需进行组合投资,后续单一资产占组合的比例或不得高于25%。业内人士彼时表示,25%的比例限制可能到年底正式实施,目前要求非标组合至少投资两个标的。

界面新闻记者从部分机构(上海信托证券部简永军+上海x信托后台人员龙潇旭+华鑫信托后台龚冠宇)处获悉,截至目前,非标25%比例限制尚未实施,各家在投资组合的实践上进度也不一致,50%+50%、80%+20%、90%+10%的组合比例较为常见。

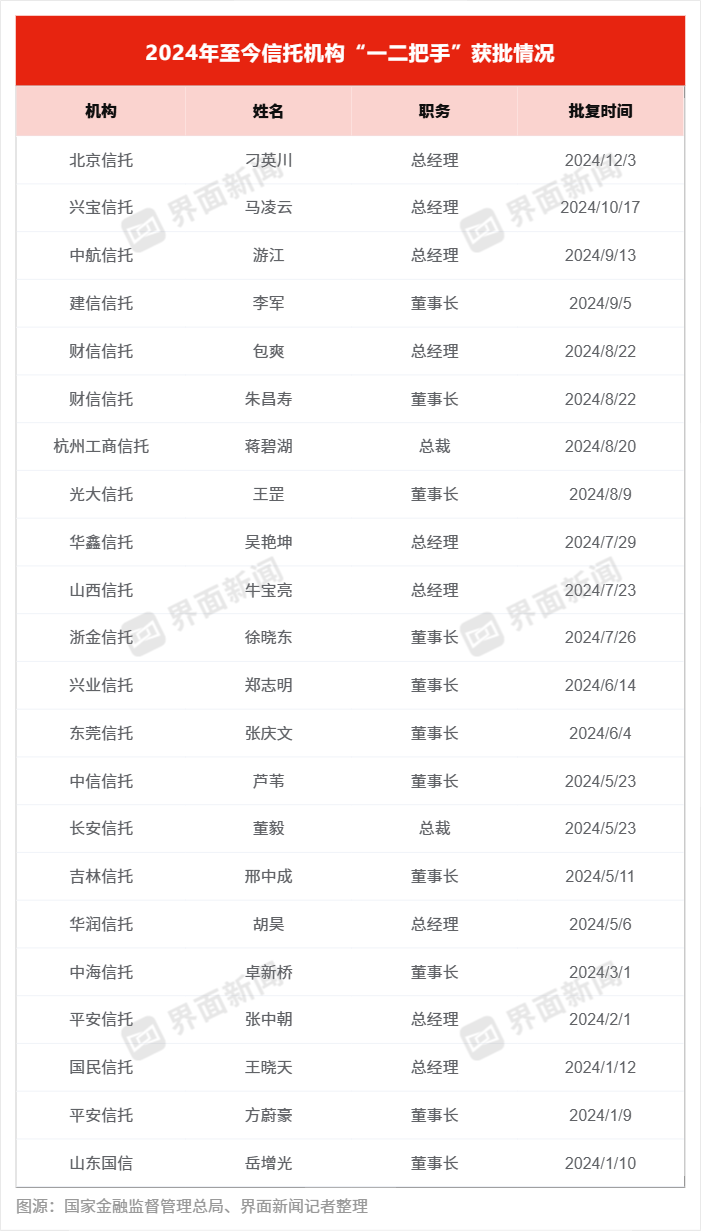

20家信托公司密集“换帅”

2024年以来,信托业高管更迭密度仍不逊于往年。截至发稿,已有20家机构共计22位信托董事长/总经理获批。

平安信托和财信信托的董事长及总经理均于年内获批上任;另有9家信托公司董事长迎新,9家机构总经理/总裁任命获批。

此外,7月,中国信托业保障基金有限责任公司新任总裁及副总裁人选也相继官宣。不过,公司官网显示二人的高管任命仍处于拟任状态。

“退金令”下,信托股权转让困难

6月,国务院国资委党委在扩大会议上表示,各中央企业原则上不得新设、收购、新参股各类金融机构。

“退金令”下,部分信托退出中小金融机构股权有所提速,中小股东转让信托公司股权的也不在少数。

北京产权交易所显示,目前,中航信托挂牌转让的嘉合基金27.27%股权,以及外贸信托持有的25%宝盈基金股权转让均仍在招商;国元信托转让金信基金31%或已找到接盘方,相关股东变更材料已在3月获证监会接收;重庆信托转让国都证券4.72%股权于12月获证监会批准。

相比之下,国央企股东退出信托公司股权稍显困难。年内,北京信托、华信信托、中诚信托、中海信托、大业信托以及华鑫信托股东均曾公开挂牌过所持有的信托子公司股权。目前仅北京信托一持股0.18%的股东获批退出。

此外,8月,中国信托登记有限责任公司51%股权转让亦被公开挂牌,转让底价15.6亿元,转让方为公司第一大股东——中央国债登记结算有限责任公司。目前,该笔股权仍在平台挂牌。

问题信托机构风险持续化解

1月,雪松信托官网发布三所(会计师事务所、资产评估公司、律师事务所)聘请公告,拟开展审计、评估和法律尽调相关工作,推动雪松信托清产核资项目。知情人士向界面新闻记者透露,三所在今年初进驻公司,相关审计工作已于上半年结束。

4月,国家金融监督管理总局四川监管局批复,同意四川信托依法进入破产程序。四川信托为我国2001年《信托法》颁布以来,第二家进入破产程序的信托公司。但与新华破产清算所不同的是,四川信托进入的是破产重整流程。

民生信托也于当月公告,公司与中信信托、华融信托签订了《委托服务协议》,聘请上述两家公司为公司日常经营管理提供服务。公司相关的债权债务关系、信托法律关系不因此而发生改变。委托服务自2024年4月11日开始,结束时间由双方协商。

9月,华融信托获批更名为“兴宝国际信托有限责任公司”。华融信托为首家由中国信保基金公司独立接盘的陷入困境的信托公司。