时隔10多年,货币政策取向再次改为“适度宽松”体现了支持性货币政策立场,传递出积极信号。

货币政策获得哪些想象空间,面对新的一年,我们满怀憧憬。近日,每日经济新闻记者专访光大证券固定收益首席分析师张旭,他判断,货币政策取向已由“稳健”调整为“适度宽松”,明年存款准备金率调降幅度可能达1.5个百分点左右,政策利率有可能下调20~30个基点。

张旭指出,此次对货币政策取向的重新定调,既体现出决策者对短期经济运行困难和中长期结构转型深层次矛盾的充分认知,也体现出宏观调控思路的适应性转变,更体现出推动经济持续回升向好的决心。

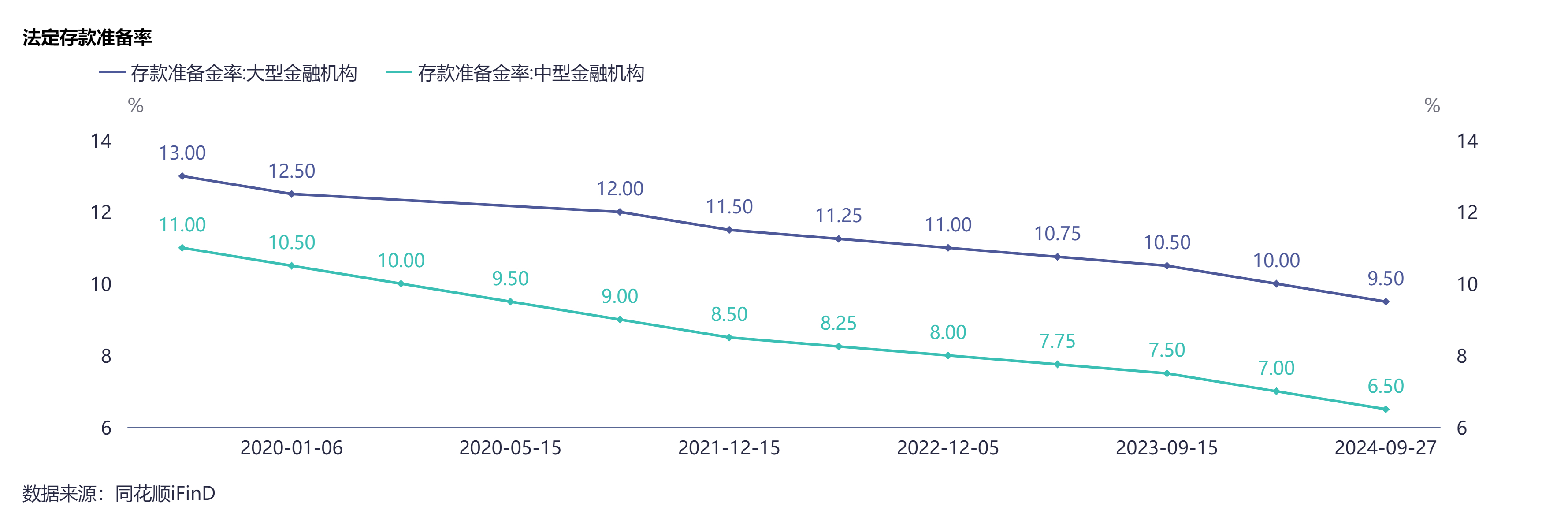

明年存款准备金率或降低1.5个百分点

NBD:面对新的货币政策取向,对接下来货币政策操作,有哪些预判?

张旭:结合前期政策力度、当前经济运行情况,以及明年“适度宽松”的货币政策取向,判断明年有可能降低存款准备金率1.5个百分点左右。

此外,在今年年底前还将降准0.25~0.5个百分点。当然,如果市场主体预期得到稳定、活力充分激发,那么明年货币政策宽松的幅度会比目前预测的小一些。

在部分准备金制度下,商业银行发放贷款或进行其他资产业务会对超储进行消耗,而降准是补充超储最为根本、彻底的工具。因此,降准是信用派生过程所产生的内在需求,以1~2年的中期时间跨度来衡量,降准的幅度是不容易被人为“节省”的。因此宜在必要时及时实施降准,以维护银行体系流动性的合理充裕,并增强金融支持实体经济的稳定性和可持续性。

降准,一方面是信用派生过程所产生的内在需求,另一方面也受到理论和实际下限的外部约束。所以降准这块“好钢”一定要用在“刀刃上”,换句话说,降准时间点的选择颇为关键。实事求是地讲,在诸多工具中,降准所提供的流动性期限最长、成本最低,可有效缓解货币创造过程中的流动性约束,因此政策效果颇为明显。因此,如此高效且珍贵的工具应在关键的时候使用,如信贷增长动能明显边际回落时。

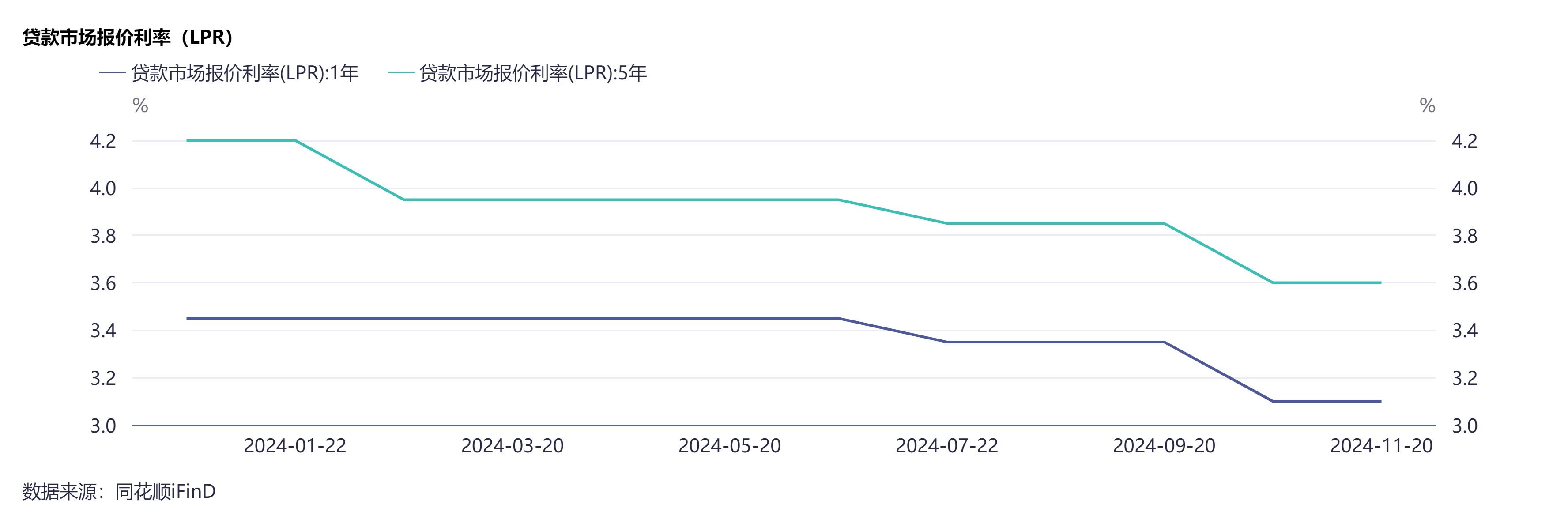

降息方面,预计明年可能降低主要政策利率20~30bp并引导存贷款实际利率进一步下行。

人民银行通过政策利率体系影响市场利率。当前,人民银行的7天期逆回购利率已成为主要政策利率,通过金融市场传导至实体经济,形成了“牵7DOMO利率这一发,而动货币、债券、贷款、存款等金融市场利率之全身”的利率调控传导路径,明显更为市场化,也使得货币政策的传导更为及时和高效。

今年以来,人民银行为了畅通货币政策在存款市场的传导下了苦功夫,通过多种方式努力推动银行负债成本的下降,促进政策利率下调对净息差的影响回归中性,且已取得了明显的效果。

相信未来一年,人民银行将更加有力地维护存款市场竞争秩序,推动政策利率向存款市场传导效率进一步提升,弱化净息差对于“适时降息”的掣肘,为经济持续回升向好创造出适度宽松的货币金融环境。

降准降息之外,判断明年人民银行在公开市场净买入国债的规模也会明显大于今年。

需提及,货币政策的取向无论是“稳健”还是“适度宽松”,保持币值稳定是必然要坚持的。一方面,要对内保持物价涨幅处于合理区间;另一方面,要对外保持人民币汇率在合理均衡水平上基本稳定。

货币政策在市场的话语体系中已是“适度宽松”

NBD:你如何理解货币政策的”适度宽松“取向?

张旭:其实,在过去很长的一段时间中,我们的货币政策在市场的话语体系中已经是“适度宽松”的了。例如,今年9月下旬以来的政策力度已较前期出现了明显的变化。只不过在官方的话语体系中一直使用“稳健”这一措辞,而“稳健”的内涵颇为广博,所以外界并未充分注意到政策取向的实际变化。

“稳健”的货币政策语义清晰,即“应松则松,需紧则紧”,不过市场主体常判断不好何时是“应松”的,何时又是“需紧”的。回顾过去,该表述使用的时间颇长,已形成习惯成自然的惯性,修改它需要很大魄力。

可见,此次对于货币政策取向定位于“适度宽松”,既体现出决策者对短期经济运行困难和中长期结构转型深层次矛盾的充分认知,也体现出宏观调控思路的适应性转变,更体现出推动经济持续回升向好的决心。

NBD:新的一年实施”适度宽松“的货币政策,如何评估可能带来的影响?

张旭:在“适度宽松”货币政策取向下,可以预见宽信用将延续,2025年社融增速很可能明显高于今年11月。最新中央经济工作会议提出实施适度宽松的货币政策,将保持流动性“合理充裕”调整成了“充裕”,并提出“实施更加积极有为的宏观政策”“适时降准降息”等要求。这些变化和要求具有里程碑式信号意义,有利于激发经济主体的有效融资需求,推动金融与经济的良性循环。显而易见,宽信用正处于进行时,现今时与势都在我们这一边,我们对融资增长、经济运行和价格总水平的走势不妨更乐观一些。

当下宜注意控制债券久期风险

NBD:对于明年债券市场走势,有哪些预判?

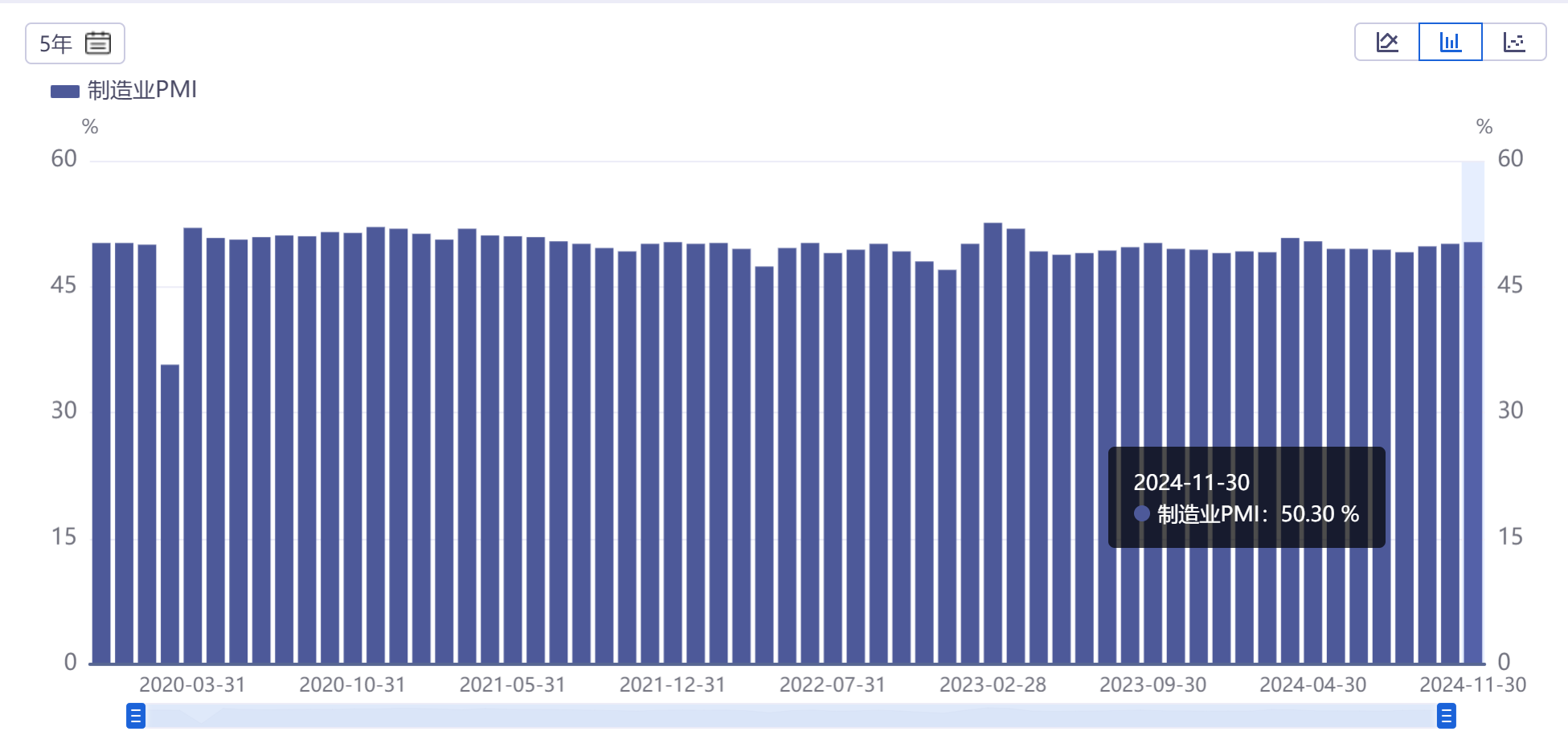

张旭:从中长期来看,债券的走势主要由投资者对于货币政策和经济基本面的预期所决定,且经济基本面还是货币政策最根本的影响因素。近段时间以来,经济运行状况以及市场主体的预期已较7、8月有所改善。

例如,至11月制造业PMI已连续三个月上升,且后两个月皆处于扩张区间(即50%以上)。再如,11月制造业PMI中生产经营活动预期指数为54.7%,已连续两个月回升,表明多数制造业企业对未来市场信心有所增强。

显然,推动经济持续回升向好不会只依靠货币政策,12月9日的政治局会议中亦提到了“实施更加积极的财政政策”“打好政策‘组合拳’”。一般而言,财政政策的发力对于债券市场是偏负面的,因为其不仅会扰动债券市场的供需关系而且还会影响到投资者对经济基本面的预期。

明年政策利率会进一步下行,且幅度有可能还不小。但货币政策的种类较多,其中一部分政策是有助于推动债券收益率下行的,而其余政策则不会。例如,再贷款等结构性货币政策工具对债券市场走势的影响有限,且细论起来其宽信用的作用还会推高债券收益率。

另需注意的是,现阶段债券市场的估值并不便宜。当前10Y国债收益率为1.72%,收益率曲线的7D端与10Y端已倒挂了一段时间,显然这样的形态是不太正常的。

虽然整体看,我们对明年债券市场持偏乐观态度。但是近期债券收益率下行速度已过快,此时宜注意控制久期风险。