证券之星消息,2025年3月3日顺络电子(002138)发布公告称公司于2025年2月28日召开业绩说明会,国信证券、北京紫薇私募基金管理有限公司、毕盛(上海)投资管理有限公司、碧云银霞投资管理咨询(上海)有限公司、博时基金管理有限公司、才华资本管理有限公司、财通证券股份有限公司、财通证券资产管理有限公司、创金合信基金管理有限公司、淳厚基金管理有限公司、东方基金管理股份有限公司、GrandAllianceAssetManageme、东方证券股份有限公司、东亚前海证券有限责任公司、福建炜博投资有限公司、富安达基金管理有限公司、富国基金管理有限公司、富瑞金融集團香港有限公司、广东惠正私募基金管理有限公司、广东正圆私募基金管理有限公司、广州市航长投资管理有限公司、国金证券、HUATAISECURITIES、国金证券股份有限公司、国盛证券有限责任公司广州番禺迎宾路证券营业部、合众资产管理股份有限公司、荷荷(北京)私募基金管理有限公司、红杉中国、红土创新基金管理有限公司、华安基金管理有限公司、华创证券有限责任公司、华泰证券、华泰证券(上海)资产管理有限公司、IGWTInvestment、汇丰前海证券有限责任公司、交银施罗德基金管理有限公司、精砚私募基金管理(广东)有限公司、路博迈亚洲有限公司、摩根大通证券(中国)有限公司、南方基金管理股份有限公司、青岛国信产融控股(集团)有限公司、瑞士銀行香港分行,瑞士註冊成立的有限責任公司、山西证券股份有限公司、上海白溪私募基金管理有限公司、Point72HongKongLimited、上海榜样投资管理有限公司、上海沣杨资产管理有限公司、上海高毅资产管理合伙企业(有限合伙)、上海亘曦私募基金管理有限公司、上海合远私募基金管理有公司、上海合远私募基金管理有限公司、上海理臻投资管理有限公司、上海聊塑资产管理中心、上海途灵资产管理有限公司、上海益和源资产管理有限公司、Polymer、深圳丞毅投资有限公司、深圳固禾私募证券基金管理有限公司、深圳市共同基金管理有限公司、深圳市汇杰投资有限公司、深圳市榕树投资管理有限公司、深圳市尚诚资产管理有限责任公司、深圳市唯德投资管理有限公司、世纪证券有限责任公司、顺领资产、泰康基金管理有限公司、PolymerCapitalManagement(HK)Ltd、天风证券股份有限公司、统一證券投資信託股份有限公司、西藏信托、兰馨亚洲投资集团、兴业证券、兴证全球基金管理有限公司、赢舟资产管理有限公司、由榕资产、圆信永丰基金管理有限公司、远信(珠海)私募基金管理有限公司、SchroderInvestmentManagement(HongKong)Limited、长安基金管理有限公司、浙商证券股份有限公司、中国国际金融股份有限公司、中国人民养老保险有限责任公司、中国人寿养老保险股份有限公司、中海基金管理有限公司、中华联合保险集团股份有限公司、中泰证券股份有限公司、中信建投证券、中信证券股份有限公司、北京诚旸投资有限公司、中信证券资产管理有限公司、中银国际证券股份有限公司、中邮证券有限责任公司参与。

具体内容如下:

问:公司2024年汽车电子业务快速增长,请问对该领域未来规划?

答:汽车电子业务领域是公司未来发展的重要业务领域之一(2009年开始设想规划汽车电子业务;2017年产品通过tier1车规级认证),从海外顶级汽车电子厂商业务出发,经过十几年的铺垫成长至今,截止目前,顺络仍是少数在全球汽车电子市场活跃的中国元器件企业。公司产品在汽车电子具体应用十分广泛,通过不断深入探索产品组合,截止目前,公司产品已实现三电系统等电动化场景全面覆盖,并且延伸至智能驾驶、智能座舱等全方位智能化应用场景覆盖。产品线不断拓宽,车载专用的各类变压器产品、功率类电感产品、磁环、车用陶瓷产品等均得到行业大客户的认可。公司持续看好汽车电子领域的发展前景,未来,随着汽车电子业务新产品导入加速,新应用拓展,各类提前布局的车载应用及产品持续拓展和推广、核心大客户市场份额继续提升,公司在汽车电子领域的发展将持续保持健康增长态势。

问:公司在手机通讯类领域也增长较快,请问增长原因和未来发展规划?

答:手机通讯应用领域是公司的传统优势市场,份额占比较高,系元器件行业龙头企业,已经实现产业链核心客户的全覆盖。公司将产品分为传统产品(市场份额高)和新产品(未来主要增量)两类,传统产品将采取保份额的市场措施,新产品将持续推出,推动实现高速成长态势,持续提升其市场份额。2024年,公司各类新产品放量,客户份额快速提升,有效拉动了手机通讯类业绩的总体提升(总体基数较大)。手机领域,乃至整个消费电子领域的发展趋势表明,元器件的产品方向就是进一步小型化、集成化,尤其是AI端侧部署所带来的功耗需求,对于元器件的功率密度、散热系数、功能集成都提出了新的挑战,为元件行业带来了新的增量机遇,也是顺络将持续发力的业务领域。

问:请问公司在数据中心领域的发展规划?

答:数据中心业务领域是公司早就提前布局的战略新兴领域,可向行业核心客户供应各类型的一体成型功率电感、组装式功率电感、超薄铜磁共烧功率电感、钽电容产品等;后续将持续发力,拓展数据中心领域的新产品及新应用模块。从产业趋势方面看,全球AI服务器渗透率持续提升,在AI服务器GPU主板供电及AI服务器电源模块封装垂直供电的应用场景下,客户对磁性元件产品提出更为极致的高功率密度及低功耗要求。与此同时,存储升级,DDR5对电感器的需求持续增加。公司密切与头部企业保持合作与联系,凭借自身的工艺平台多样性,在AI服务器、DDR5、企业级SSD等应用场景为客户提供了多种节能降耗的产品组合与方案。

问:公司在年报中正式了提出人形机器人应用市场的布局,请问对该市场的布局和规划?

答:公司并不是近期才开始关注和布局人形机器人应用领域,作为数字世界和物理世界的再进一步交互延伸,人形机器人终端囊括了顺络过往二十几年间几乎所有器件布局的应用场景。同时,公司已经有大量产品可向相关领域的客户供应(可见公司官网对该业务市场的产品介绍)。磁性元件在人形机器人市场中扮演着关键支撑角色,尤其在动力系统、传感与控制、通信等核心模块中不可或缺,随着人形机器人产业化加速,将推动磁性元件持续向高频化、微型化、高可靠性全面升级,成为继5G、新能源车后的电子元件行业核心增长赛道之一。

问:恭喜公司2024年毛利率同比继续上升,请问公司是如何做到如此优秀的毛利率表现的,以及第四季度毛利率的波动具体原因是什么,后续是否还会延续这样的毛利表现?

答:公司自上市以来,持续进行研发投入及管理创新,不断推出具有核心竞争力的新产品、降本提效管理工作不断深化,历年平均毛利率均保持在同行业较优水平。2024年年度实现销售毛利21.52亿元,实现毛利率36.50%,比上年同期增长1.15%。(1)公司产品均属于自主研发、设计,自身拥有强大的核心技术及综合服务实力,不断在推出具有高附加值的新产品,行业壁垒较高,高附加值的新产品在竞价时有更充裕的溢价空间,保障了毛利的空间。(2)订单增加,产能利用率的不断提升在较大程度上保障了公司稳定、优质的毛利率水平。各类产品大规模上量带来的规模效应,进一步提升了公司的盈利水平。(3)公司基于长期对于基础材料、技术平台的研发,储备了大量的研发成果,通过不断进行技术创新、工艺创新、设备创新、提高技术水平及管理水平来实现生产效率的提升。(4)公司参与到核心大客户的产品早期研发设计阶段、产线自动化程度高、工艺技术和制程不断改进和创新,对提升综合毛利率水平也做出了较大贡献。(5)其中第四季度毛利率出现波动,主要因第四季度销售结构变化,全年绩效奖金及客户销售价格调整影响,第四季度毛利率变化受阶段性因素影响较大,公司通过生产效率、经营效率持续提升,能够一定范围对冲前述不利因素的影响,毛利率存在逐步回升的机会。

问:公司在2024年成立了高温燃料电池子公司,可以介绍一下公司战略布局的原因吗?

答:公司对新型能源产业长期看好,清洁能源的推广使用是“双碳”战略的必由之路。固体氧化物电池(SOFC)具有能源转化效率高、燃料适应性广等优势,在长时储能场景、分布式离网供电及热电联供市场领域有着广泛应用,在各类数据中心、移动终端设备如机器人领域也有着广泛应用前景。公司在陶瓷材料、工艺和制成(SOFC是以陶瓷材料为主构成的)方面有深厚积累,通过控股子公司信柏陶瓷与臻泰能源合作成立柏泰公司进入固体氧化物电池(SOC,包括SOFC与SOEC等)及相关行业领域,子公司将专注于新型高温燃料电池技术所用的复合功能陶瓷片的研发、生产和销售,预计2025年前述子公司将开始贡献销售收入。公司积极推动氢燃料电池项目的项目预研及业务发展,为公司未来成长打开新的应用市场。

问:请问资本开支方面的安排?

答:(1)公司本身所处行业属于重资本投入行业,每年均有持续扩产需求,对资金需求较高(资本投入同时也是行业壁垒);(2)公司仍处于持续成长阶段,新业务新领域的快速发展,需要持续投入产能;(3)公司十分重视研发投入(公司研发投入包括研发费用和研发设备投入),每年均持续投入较高比例研发资金,研发支出长期看处于持续增长态势;(4)近几年公司资本开支的重要组成部分为工业园基础建设投入,随着三个工业园和研发中心相继完工(目前仅东莞凤凰工业园三期项目及深圳研发中心处于收尾阶段,其他工业园均已完工,其中湘潭工业园和东莞凤凰工业园、上海松江工业园已经开始部分投产),未来几年以园区基建为主的投资将会明显放缓;(5)关于资本市场融资方面,后续将根据公司具体投资进度来规划资金需求,制定合适的融资计划,短期内暂不考虑采取资本市场直接融资方案。

问:公司每股分红比例大幅提升的原因,后续年度能否持续保持?

答:公司重视股东回报,积极回馈广大投资者,上市以来公司连年分红,2024年实现现金分红总额(含现金回购)70,207.12万元,最近三年的累计现金分红总额为人民币129,773.63万元。2024年公司订单充足,经营业绩良好,营收和利润屡创新高,同时,工业园基建投资已处于阶段尾声,又有着优秀的行业大客户群体,经营现金流优质,故提高了对投资者的现金分红。公司及管理层会继续秉承对所有股东高度负责的态度,努力经营,不断提高企业经营管理水平,保证公司健康、持续、高质量发展。同时,公司会结合自身发展情况,综合考虑各方面因素,合理确定利润分配方案。

问:请问公司产品的核心竞争优势有哪些?

答:公司专注于精密电子元器件多年,致力于成为全球被动电子元器件及技术解决方案领域中具有技术领先和核心竞争优势的国际化企业,公司认为在元器件行业保持相对优势,取决于以下的核心竞争力:(1)市场优势,公司已经战略性布局汽车电子、储能、光伏、数据中心、工业控制、物联网、模块模组等新兴产业,并获得了各行业全球标杆企业广泛认可,大客户不断突破,新兴产业发展将为公司成长创造广阔的空间。(2)系统性研发优势,公司拥有雄厚的研发实力和研发团队,持续不断加强研发创新,拥有全球一流的材料开发平台、基础元件装备和测试平台、基础元件设计平台,能够广泛开发无线信号处理和电源管理的必备关键元件。(3)交付能力及质量优势,公司经过多年发展,核心产品确立了全球交付优势,获得了全球重量级客户群信赖,与客户合作深度和广度持续提升,并逐步建立战略合作伙伴关系。(4)人才优势,公司致力于通过不断管理创新及研发创新、组织变革,提升企业管理、产品开发、质量控制、智能化制造及市场开拓能力,提升为客户提供解决方案和创造核心价值的能力。围绕“以客户需求为中心、以业务发展为驱动、以公司战略实现为目的”的人才发展策略,重点开展人力资源管理体系(全方位人才保障)、战略管理体系(有效实现)、研发体系(缩短研发周期并提高项目成功率)、营销体系(新产品、新市场开拓)的建设与管理水平的提升,培养了一大批高质量的技术人才、营销人才与管理人才。

顺络电子(002138)主营业务:主要从事研发、设计、生产、销售新型精密电子元器件;提供技术解决方案和技术转让、咨询服务,销售自产产品。

顺络电子2024年年报显示,公司主营收入58.97亿元,同比上升16.99%;归母净利润8.32亿元,同比上升29.91%;扣非净利润7.81亿元,同比上升31.96%;其中2024年第四季度,公司单季度主营收入17.02亿元,同比上升24.72%;单季度归母净利润2.08亿元,同比上升27.54%;单季度扣非净利润1.85亿元,同比上升27.52%;负债率45.28%,投资收益-554.13万元,财务费用8839.43万元,毛利率36.5%。

该股最近90天内共有3家机构给出评级,买入评级3家;过去90天内机构目标均价为31.68。

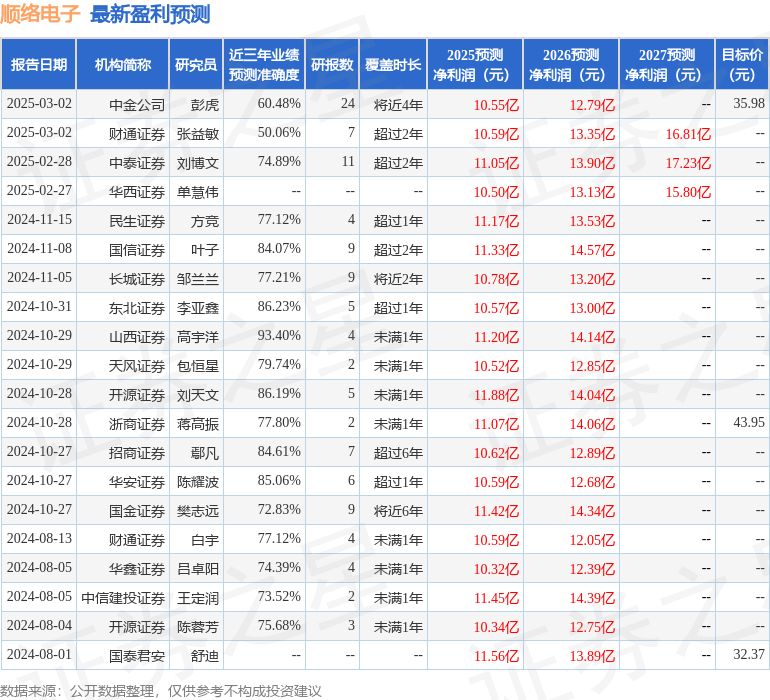

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入4214.92万,融资余额增加;融券净流出178.01万,融券余额减少。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。