最近,哭穷的的房企少了,各种输血自救的房企多了。

11月14日,融创孙老板拿出4.5亿美元自有资金,以无息借款的形式提供给融创使用。同时,融创还通过配售现有股份以及认购新股,融资约9.52亿美元。

除配售融资和控股股东借款外,融创还进行了一系列操作,4个月时间内累计出售人民币35亿元贝壳股票,以及以16.73亿元抛售杭州两块地的股权给滨江集团。继孙老板把4.5亿美元无息借款给融创的消息刷屏后,许老板也着急了。

呼声最高的许老板,把自己的资产卖的卖,押的押,从7月1日至今,许老板已经自掏腰包为恒大注入了70亿。卖别墅、卖豪宅、卖私人飞机……许老板的励志故事终究没能写出一个圆满的结局。

在过去行业的“黄金年代”,70亿元现金恐怕对于任何一家千亿房企来说似乎都不算什么,但在如今现金为王的背景下,就显得弥足珍贵了。

自掏腰包为企业“输血”自救的还有其他房企比如今年9月,富力执行董事李思廉及大股东张力,宣布为企业提供80亿港元股东资金,同时将富力物业卖给碧桂园服务。今年10月,当代置业的控股股东兼执行董事,向集团提供约8亿元股东贷款。

房企老板们自掏腰包,输血自救,说到底还是因为美元债。

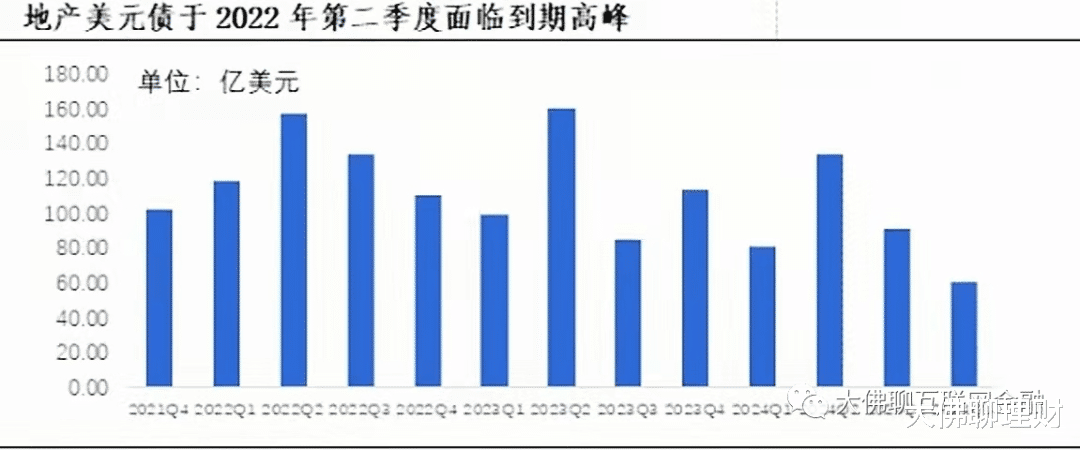

恒大、融创、富力都是中国房企中的美元债存量大户,截止10月底,恒大有140亿美元待还、融创有77.62亿美元待还,富力有50.85亿美元待还。这些美元债的偿债高峰期就是明年。2021年,总到期规模为592.42亿美元,约合人民币3827亿元。2022年,总到期规模达到614.97亿美元,约合人民币3973亿元。2023年,总到期规模510.18亿美元,相当于人民币3295亿元。

按月份来看,2022年1月、3月、4月、6月,2023年1月都是偿债高峰期。从现在起至2023年末,房企老板们合计要偿付约7687亿元人民币的美元债。

目前迫不得自掏腰包的老板们,基本都是有即将到期或已经到期的美元债务。

其中,当代置业10月25日到期一笔12.85%高利率的美元债,本金及利息未能如期支付,就在违约当日,当代置业宣布股东将向公司提供约8亿元股东贷款。

而恒大同样是踩在宽限期的最后一天,支付了三笔美元债利息,合计1.48亿美元。

为什么房企这么看重美元债的违约?

因为国内的债务,处理办法很多,可以实物兑换、申请延期、银行还可以计提损失。

但美元债不一样,一旦房企还不上钱,海外评级机构就会下调评级,如果债务到期真还不上,海外债权方就可以向房企提出破产申请,并带动其他债券投资者加入其中。

如果真这样,那这家房企,也就构成实质性违约了,影响的不仅是自身以及同样在海外发债的房企,甚至还会影响到海外发债的中国企业。

这就是恒大为什么推迟国内信托和银行到期贷款利息的支付,却赶在最后一天把美元债利息还上了。

美元债兴起时,房企发行成瘾。

特别是在2017年之后,房企监管层迎来了一波去杠杆的浪潮,国内融资政策收紧。从国内各个渠道融资难的房企,不得不将目光转向了市场前景广阔的中资美元债。

国内不少房企,因为业务规模不够大、信用等级不够高,或者是国际评级机构对国内房地产市场不看好,评级机构给国内房企的评级不高,导致几乎国内中小房企和部分头部房企在美元债的市场,发行的都是垃圾债。特别是今年以来,截止10月底,三大国际评级机构穆迪、惠誉和标普对国内房企的下调频次已超过100,是过去全年的两倍有余。

比如像前段时间恒大财富事件,包括集团总部、总裁助理、省公司董事长、总经理在内的6名高管,在事件彻底发酵暴雷前,就将自己理财份额提前兑付了。

房企昔日挖的坑,终究得自己来跳。